לאחר שחתכה תחזיות - פייזר נופלת ב-7%

חלקינו הכרנו את פייזר PFIZER לפני הקורונה, אבל אחריה כנראה שכבר אין אדם אחד בכל העולם שלא מכיר אותה. המנייה של פייזר הגיע לשיא במקביל למגפה שהשביתה את העולם בשנים 2020-2021 בזכות החיסון שהציעה ביחד עם BioNTech, אבל סוף המגפה גם הביא איתו את סוף הריצה של חברת התרופות, כאשר המניה של פייזר כבר ירדה ב-52% מהשיא.

מניית פייזר מאז השיא בקורונה

אז פייזר ניסתה למנף את ההצלחה ולהתרחב לתחומים חדשים, כמו למשל תחום הטיפול בסרטן, והיום היא פרסמה תחזית ראשונה הכוללת את הפעילות של החברה שהיא עומדת לרכוש בתחום, Seagen. פייזר ציינה שהיא צופה כעת רווח למנייה של בין 2.05-2.25 דולר ב-2024, וזה נמוך בהרבה מצפי האנליסטים שעומד על 3.17 דולר למנייה. צפי ההכנסות לאותה שנה עומד על בין 58.5-61.5 מיליארד דולר עם אמצע טווח של 60 מיליארד דולר, נמוך ב-2.66 מיליארד דולר מתחזית האנליסטים.

חברת התרופות ציינה גם כי היא צופה הכנסות משולבות בגובה של 8 מיליארד דולר ממוצרי הקורונה שלה בשנת 2024, מתחת לקונצנזוס האנליסטים שעמד על 13.8 מיליארד דולר.

- האבחון האונקולוגי נכנס לוול סטריט עם הנפקה של כחצי מיליארד דולר

- יורוג'ן רוכשת תרופה אונקולוגית בפיתוח תמורת 4 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

פייזר למדה ממקרי עבר והבינה שהיא צריכה להשקיע בתחום שלם מאשר בתרופה המטפלת בבעיה אחת. תרופות רבות שפותחו בעבר, בדומה לחיסון הקורונה, הביאו לקפיצה גדולה בפעילות של החברה אבל רק עד שהבעיה נפתרה וכבר לא היה צורך בתרופה. כך היה עם הפרוזק של אלי לילי ELI LILLY & COMPANY , עם הוויאגרה של פייזר או הקופקסון של טבע טבע (US) .

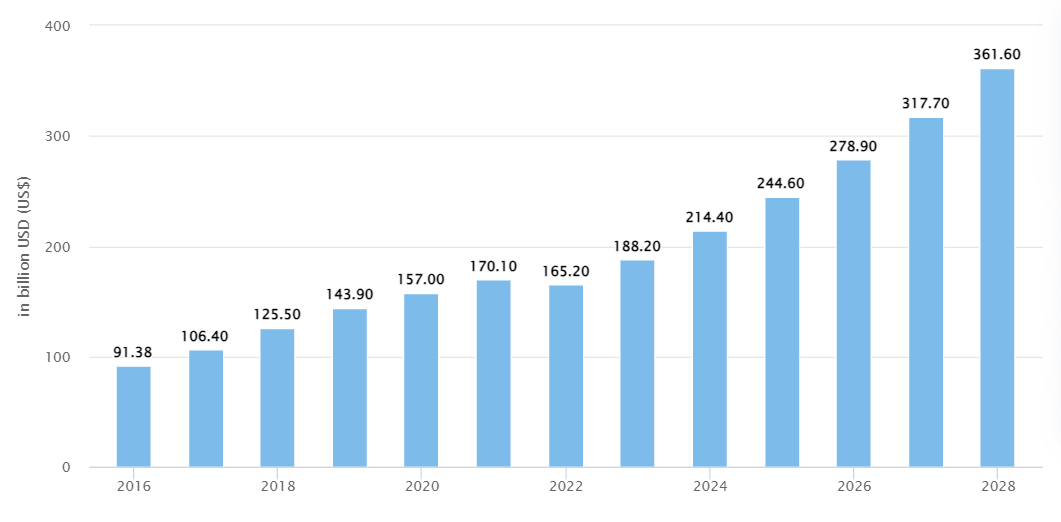

שוק האונקולוגיה הוא שוק אדיר שרק צומח - הצפי הוא שתרופות בתחום יימכרו בסכום כולל של 188.2 מיליארד דולר ב-2023 ויגדלו בקצב שנתי של 14%, מה שיביא את גודל השוק למעל 360 מיליארד דולר עד 2028.

- סין מורה לבנקים: צמצמו מיד את החשיפה לאג"ח אמריקאי

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ההכנסות ותחזית ההכנסות של תרופות אונקולוגיות

התחזית החדשה של חברת התרופות עלולה לערער את אמון המשקיעים באסטרטגיה שלה להוציא כסף רב על רכישות בכדי לפצות על פקיעת הפטנטים הצפויה עד סוף העשור.

החברה ביצעה רשימה ארוכה של רכישות בהיקף של מיליארדי דולרים בשנים האחרונות ואמש (שלישי) החברה קיבלה אישור רגולטורי לרכישת Seagen בסכום של 43 מיליארד דולר, כאשר ב-2022 החברה הכניסה 2 מיליארד דולר והיא בדרך להכניס סכום דומה גם ב-2023. אם ההערכות על גידול שנתי של 14% במכירות נכונות, הרי ש-Seagen צפויה להכניס ב-2028 3.85 מיליארד דולר. ביחס להכנסות של פייזר היום, כשפייזר צופה שהיא תכניס ב-2024 סכום של בערך 60 מיליארד דולר, זה נחמד, אבל נשאלת השאלה האם זה מצדיק את ההשקעה, ואולי בעצם דווקא כן עדיף להתמקד כל פעם בתרופה אחרת.

- 1.המגיב 13/12/2023 21:16הגב לתגובה זולא חברות תרופות, אלא DRUG COMPANIES. החברות האלו כבר מזמן לא מנסות למצוא מרפא למחלות. הן מנסות למצוא חומרים שימתנו את התופעות הפיסיות הנגרמות מהמחלות, מבלי לרפא באמת. כך כל האנשים בעצם הופכים לסוג של "מכורים" לחומרים האלו למשל כל ימי חייהם. (ימי חייהם - הימים - כל ימי חייהם - כולל גם את הלילות)