קריסת סיליקון ואלי: 4 תרחישים אפשריים והשאלה החשובה באמת

מה קרה בגדול?

SVB הוא בנק ציבורי שנסחר בסנטה קלרה, קליפורניה - ב״עמק הסיליקון״. הוא מבוטח פדרלית, כלומר עד 250 אלף דולר מהכסף בחשבון יוחזר למפקיד, מה לגבי מעבר? יש שאלה, כאן צריך לבדוק. על פי אתר האינטרנט שלה, SVB עובדת עם כמעט מחצית מהסטארט-אפים שמי שמשקיע בהם הן קרנות הון סיכון, ולקוחותיה כוללים חלק ניכר מחברות הטכנולוגיה והבריאות המגובות על ידי יזמים שהפכו לציבוריות, כולל Pinterest ו-ZipRecruiter.

בסוף דצמבר, בנק עמק הסיליקון החזיק בסביבות 209 מיליארד דולר בסך נכסים, מה שהפך את זה להתמוטטות השנייה בגודלה של בנק מבוטח פדרלי בהיסטוריה של ארה"ב, אחרי וושינגטון מוטואל, שקרס במהלך המשבר הפיננסי ב-2008.

הבעיה עם SVB חמורה במיוחד בגלל האופי העסקי של הפעולות שלו, הבנק הציע תנאים אטרקטיביים במיוחד ליזמים ולכן הוא מהווה פונקציה מרכזית בתחום חברות ההייטק. פגיעה בפעילות שלו תשתק חלק ניכר מהחברות בתחום שהוא למעשה הקטר של הכלכלה המודרנית ולכן יהיו לזה השלכות כספיות גבוהות בהרבה מהתחייבויות הבנק ללקוחות.

מה חושבים שהסיפור האמיתי או רכילות (וברור שרכילות מעניינת)?

מראש האמינות של הטענות צריכה להיבדק אבל לאור חריגות האירוע וההסברים המגומגמים אתן סיבות אפשריות:

הבנק SVB נתן הלוואות אישיות נדיבות ליזמים רבים כנגד בטוחות מפוקפקות הקשורות בהערכות שווי חברות/מיזמים כשהחלו קריסות של חברות היה צורך לבצע מחיקה של ההלוואות.

- בנק ייעודי לסטארטאפים מגייס 225 מיליון דולר, ביניהם מפיטר ת'יל

- בנק SVB דורש מהרשויות בארה"ב לקבל בחזרה 1.9 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

חשבון הנוסטרו של הבנק הושקע ברובו באג״ח ממשלתיות לטווחים ארוכים ואג״ח משכנתאות בדרוג גבוהה בתור ירושה של תוכנית ה-QE (הרחבה כמותית) בה הבנק הפדרלי רכש ישירות את המוצרים האלו. התוכנית הסתיימה לפני יותר משנה והשווי של האג״ח הממשלתיות הארוכות צנח ואיתו עלה הצורך של הבנק להגדיל בטחונות. באופן אישי, ההסבר הזה משונה בעיני כי הירידות היו בשיאן בחודש אוקטובר וגם לאור העליות החדות במחירי האג״ח הממשלתי הארוך ביום שישי.

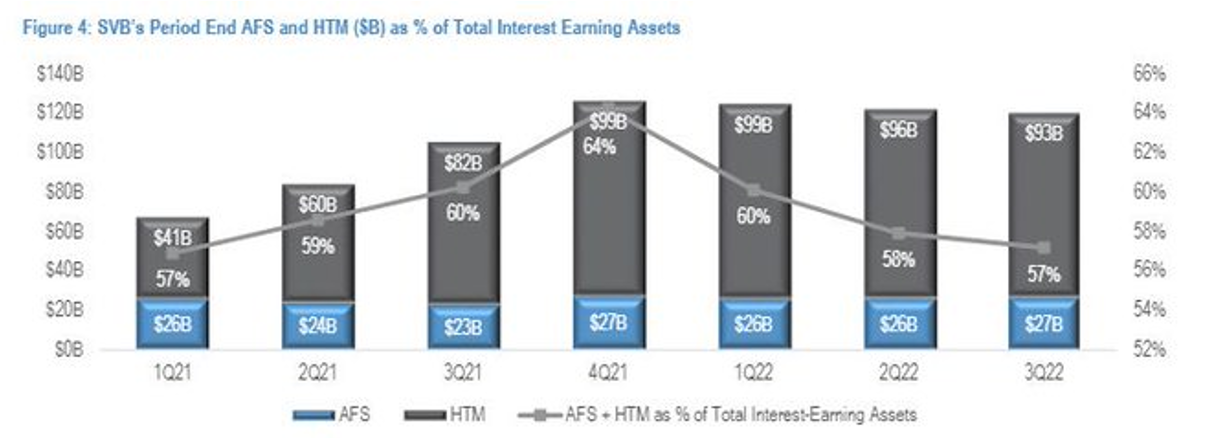

ההפקדות צמחו מ-61 דולר מיליארד ברבעון הרביעי של 2019 ל-189 מיליארד דולר ברבעון הרביעי של 21'. שיעורי הריבית היו כל כך נמוכים, שההפקדות האלה היו כמו כסף חינם (עלות ממוצעת של 25 נקודות בסיס). SIVB השתמש בתזרים אלה כדי: 1. להגדיל את ההלוואות ב-100% ל-66 מיליארד דולר. 2. להתפרע עם תיק ניירות הערך שלה "מוחזק לפדיון" (HTM), והעלה את אחזקות המשכנתאות בדרוג גבוהה בעיקר מ-13.5 מיליארד דולר ברבעון הרביעי של 2019 ל-99 מיליארד דולר ברבעון הרביעי של 21'.

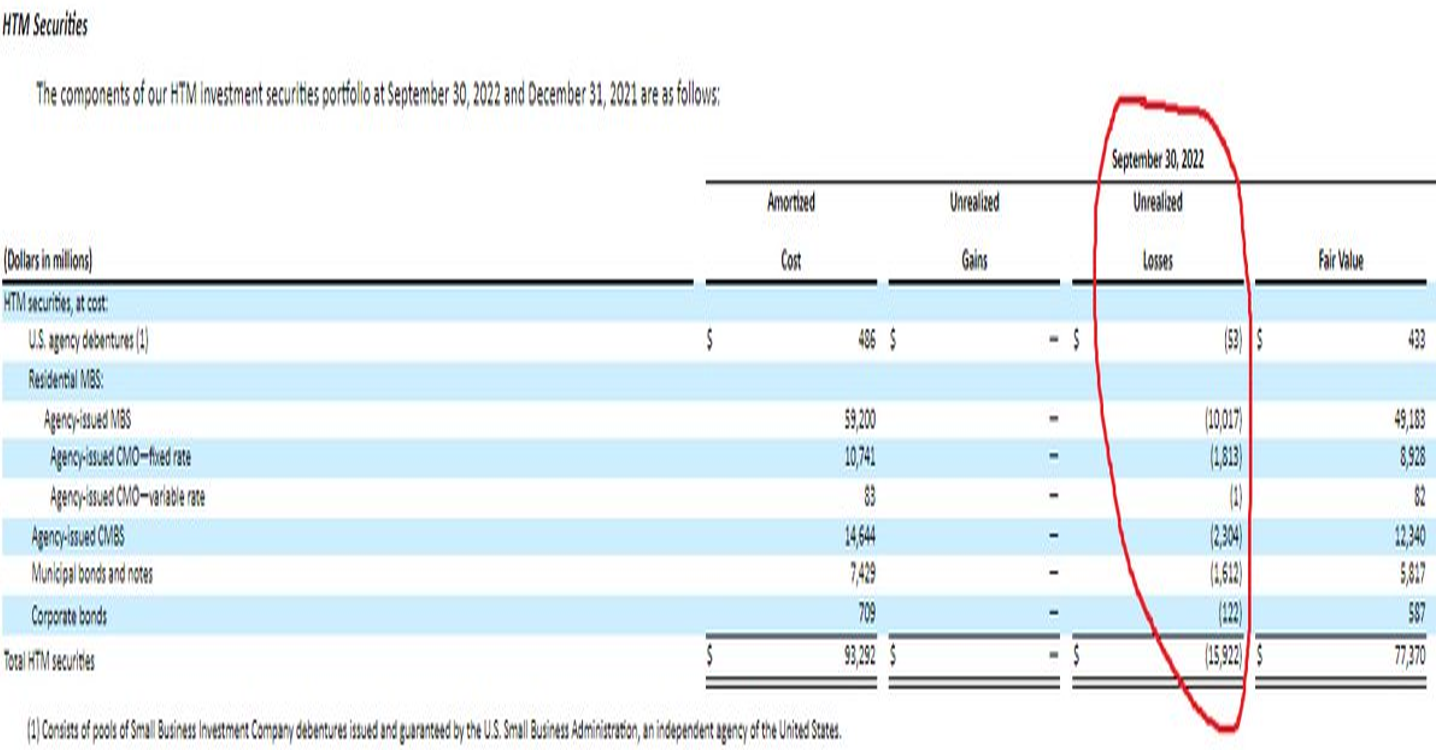

הבעיות הגדולות של SIVB הן בתיק ה-HTM שלה:

הבנק בעצם הגדיל את תיק האג״ח לפדיון ב-700% בקנייה ב-88 מיליארד דולר של משכנתאות ל-10 שנים ומעלה עם תשואה ממוצעת של 1.63% בלבד ב-30 בספטמבר.

לניירות הערך של SIVB ב-HTM היו הפסדי שווי לפי מחירי השוק נכון לרבעון השלישי בסדרי גודל של 15.9 מיליארד דולר...לעומת 11.5 מיליארד דולר בלבד של הון רגיל!!

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

ולכן אילוץ של SIVB לשקף את השווי האמיתי של ניירות ערך של HTM לפי שווי שוק. מעביר את הבנק אל מתחת למים והוא למעשה מחוסל.

נוסף על כך, עקב העלאות הריבית של הפד, ה-SIVB רואה זרימת פיקדונות מואצת , שינוי תמהיל משתנה לחלוטין מחשבונות ללא ריבית ועלויות ריבית מרקיעות שחקים (שווקי הכסף מניבים כעת מעל ל 4%). כמו כן, הלקוחות של SIVB דולר בגלל המחנק בשוק ה-VC שורפים מזומנים!

הסבר נוסף והוא בגדר של שמועה שקשה לאמת אותה שיש קשרים נסתרים בין FTX silvergate ועוד מיזמי קריפטו שהסתבכו לאחרונה ל-SVB

האם היו מקרים דומים בעבר?

כן היו, דוגמאות חלקיות:

וושינגטון מיוט׳ואל Washington Mutual: באמצע ספטמבר 2008 שם התבצע במהלך 10 ימים מהלך של הוצאת פקדונות בסך של מעל ל-16 מיליארד דולר, שהיוו מעל ל-5% משווי הפקדונות בבנק. הבנק הפדרלי מעשית השתלט על הבנק אבל בלי לערב את קרן FDIC של ביטוח הפקדונות בגלל שהיא הופעלה במספר מקרים באותה שנה בגלל קריסות דומות, תוך שהוא לוחץ למציאת קונה. ג׳יי פי מורגן השתלט על הבנק, מחק מעשית את בעלי המניות ועמד בהתחייבויות וושינגטון לבעלי הפקדונות ולנושים.

אינדימק Indymac : IndyMac, בנק הלוואות ומשכנתאות, סבלה מבעיות נזילות עקב ירידת מחירי הדירות ומקריסת שוק המשכנתאות המשני בשנת 2007. ריצה על הבנק התרחשה בסוף יוני 2008, בעקבות פרסום פומבי של מכתב מהסנאטור צ'רלס שומר שהביע דאגות על ההתנהלות של אינדימק.

ריצה זו תרמה לעיתוי מותו של אינדימק, אבל הסיבה הבסיסית הייתה האופן הלא נכון שבו נוהל הבנק. IndyMac לא הצליח לגייס הון וקיבלה הודעה על ידי הרגולטורים שהוא כבר לא נחשב "מנוהל היטב". הוא סגר את חטיבות ההלוואות הקמעוניות והסיטונאיות שלו, עצר הגשת הלוואות חדשות וחתך 3,800 משרות. מניותיו איבדו למעלה מ-99% מערכן, ודירוג סיכון האשראי שלו ירד. ב-11 ביולי 2008, ה-FDIC הכניס את בנק אינדימק לשמרנות והקים בנק גשר, IndyMac Federal Bank, FSB, כדי לקבל את השליטה על נכסיו, ההתחייבויות המובטחות וחשבונות הפיקדונות המבוטחים שלו. ה-FDIC מבטיח את הכספים של כל החשבונות המבוטחים עד 100,000 דולר ארה"ב והכריז על דיבידנד מיוחד מראש למפקידים עם כספים שעולים על הסכום המבוטח. הקונגרס הגדיל את מגבלת הביטוח של ה-FDIC ל-250 אלף דולר עבור כל בנק שנכשל מאז 1 בינואר 2008, ומכסה רטרואקטיבית מפקידים עבור כל סכום עד לגבול החדש שטרם מכוסה. למעשה הבנק נסגר תוך שיש חובות לא מוחזרים ללקוחות בסדר גודל של מעל ל-250 מיליון דולר.

מה התסריטים האפשריים מכאן והלאה ?

אופרטיבית:

1. תסריט IndyMac - הבנק הפדרלי משתלט ומחזיר עד סכום הביטוח ומתחשבן על השאר. התסריט הזה הוא בעייתי בגלל האופי של של SVB ובגלל אופי הפקדונות שבחלקן הן של חברות שצריכות לשלם משכורות.

2. תסריט Washington Mutual: בנק גדול קונה את הבנק מבטיח לקיים את ההתחייבויות ללקוחות עד כדי תשלומי ריביות, מדלל את לחלוטין את בעלי המניות, מגיע להסדר עם מחזיקי האג״ח. הבעיה בתסריט כזה הוא עניין הזמן. הקריסה של SVB התרחשה במהירות גבוהה וביצוע תהליך התמחרות, בדיקת התחייבויות וכו׳ לוקח זמן.

3. הבנק הפדרלי משתלט ומבטיח עמידה בהתחייבויות לכל המפקידים בשלב ראשון תוך שמתבצע מכרז מהיר למציאת קונה כשהבנק הפדרלי מבטח את ההליך. הבעיה במהלך כזה שהבנק הפדרלי לוקח על עצמו בבת אחת התחייבויות של מעל ל-300 מיליארד דולר ולמעשה די מכניס את עצמו לפינה במידה ומקרים דומים יתרחשו בעתיד הקרוב (אם הוא לא ייחלץ יטענו לאפליה וכו׳)

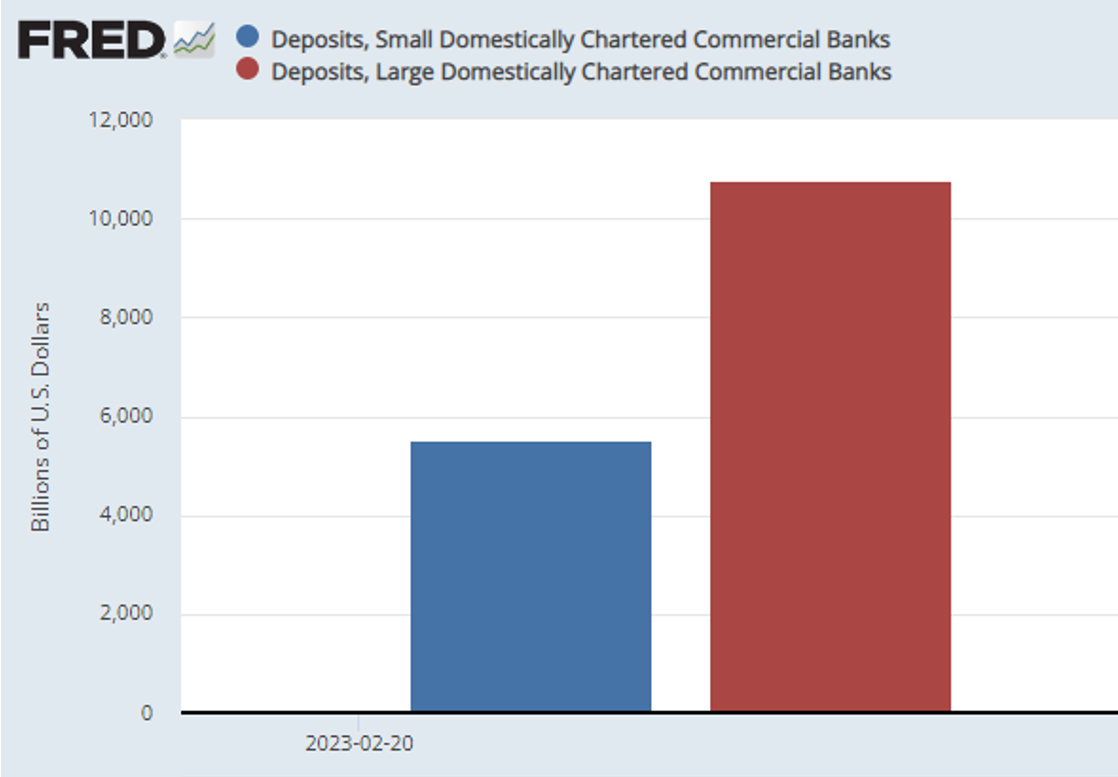

4. הבנק הפדרלי מפקח אבל לא מתערב מעבר לביטוח בסיסי של בעלי הפקדונות כשבמקביל גופים פיננסים מנהלים מגעים לקניית הבנק. הבעיה בתסריט הזה היא שהבנק מושבת מפעילות והרבה חברות ואנשים שתלויים בכסף שנמצא בבנק לא יכולים לתפקד. בנוסף הבעיה עם התסריט הזה שהוא יכול להאיץ ריצה על הבנק בבנקים קטנים ומעבר לבנקים גדולים כמו שקרה ב-2008 ושנות ה-30. שליש מהפיקדונות בארה"ב נמצאים בבנקים קטנים וכ-50% אינם מבוטחים. תספורת מפקידי SVB תעלה שאלות הגיוניות לגבי החזקת פיקדונות בכל בנק קטן, תוך סיכון ריצה רחבה יותר.

האם קיים סיכון לאפקט דומינו?

על פניו אם ימצא במהרה רוכש ל-SVB והלקוחות המפקידים לא יינזקו אז הסיכון לא גדול. אלא אם - וכאן זאת השאלה הגדולה - האם סיפור קריסת SVB אינו ייחודי ויש פרקטיקות דומות במקומות רבים נוספים כולל בבנקי השקעות ובנקים גדולים.

- 7.לילי 13/03/2023 06:40הגב לתגובה זומערכת הבנקאות נסמכת על רווח מנכסים כדי לשלם לבעלי פיקדונות . עם עליית הריבית במהירות (פחות משנה ) מ0 ל 5% כל הנכסים ירדו. לכן 25 מיליארד של הפד הן טיפה בים .

- 6.או ש... או ש . ואם ש... אז יהיה ש... (ל"ת)ליאור 13/03/2023 03:03הגב לתגובה זו

- 5.זה בדיוק אם השוק יעלה אז יעלה אם יאיר אז יירד .לא ידוע (ל"ת)יעקב דהל 13/03/2023 03:02הגב לתגובה זו

- 4.הכל אם ואם ולסבתא היו גלגלים? תכלס? (ל"ת)סמיר אל נסרי 13/03/2023 03:01הגב לתגובה זו

- 3.מפריח השערוריות 12/03/2023 21:45הגב לתגובה זומאיימים שיוציא הכסף מישראל,ואז הבנק שאליו הוציאו קרס... קארמה ? מזל שגם בזה לר מאשימים את ביבי...

- אם ההפיכה המשפטית תצליח יקחו לך את כל הכסף "אל דאגה"... (ל"ת)ינקי 13/03/2023 06:09הגב לתגובה זו

- 2.גולדפינג 12/03/2023 19:12הגב לתגובה זוסביר להניח שהפרקטיקות שנהוגות ב- SVB אינן יחודיות לבנק זה, ויש פרקטיקות דומות בבנקים אחרים. ימים יגידו

- 1.J 12/03/2023 18:29הגב לתגובה זוזה יקרה מחר. אמריקה תרסק את העולם . הגזימו עם הריביות המטורפות שיצרו את הבלגן כאשר לא היתה אינפלציה .הם ידעו שהכסף הזול שחולק בקורונה יגמר . וזה כאילו מה שיצר אינפלציה .

- שטויות, מאיפה אתה יודע? (ל"ת)שני 13/03/2023 17:31הגב לתגובה זו