התרסקות נוספת לבואינג - הפעם במניה שנופלת ב-9%

בואינג BOEING בתקופה קשה. ארבע שנים של בעיות קשות – תקלות והתרסקויות במטוסי 737 MAX, מגיפת קורונה, היו אמורות להסתיים ברבעון הראשון של 2022. וול סטריט ציפתה להמראה בתוצאות – מכירות של 15.9 מיליארד דולר, עם הפסד של 15 סנט למניה. בפועל, אוי ואבוי – הכנסות של 14 מיליארד דולר והפסד של 2.75 דולר למניה. בתגובה - המניה נופלת ב-9% למחרי של 152 דולר למניה, ושווי שוק של 89.6 מיליארד דולר.

בואינג היא ענקית תעופה עם פעילות מרשימה גם בתחום החלל והביטחון. שתי הפעילויות לא סיפקו את הסחורה. החברה מסרה 95 ברבעון, לעומת 77 מטוסים שנמסרו לפני שנה. ברבעון הראשון של 2018, לפני התקלות וההתרסקות של מטוסי 737 MAX, מסרה בואינג 218 מטוסים מסחריים. השוק ציפה למסירות מוגברות יותר ברבעון הראשון של 2022, והחשש שגם ברבעון הבא זה לא יתאושש דרמטית.

"ברבעון הראשון התמודדנו עם אתגרים חדשים שהשפיעו על העולם, התעשייה והעסקים שלנו", אמר עם פרסום התוצאות, מנכ"ל החברה, דייב קלהון, "אני גאה בצוות שלנו ובהתקדמות המתמדת שאנו עושים לקראת המטרות המרכזיות שלנו. הגדלנו את הייצור והמשלוחים של 737 MAX, והתקדמנו משמעותית ב-787 על ידי הגשת תוכנית ההסמכה שלנו ל-FAA".

נזכיר שמטוס ה-MAX קורקע ברחבי העולם ממרץ 2019 עד נובמבר 2020 לאחר שתי התרסקויות קטלניות בתוך חמישה חודשים. בואינג עצרה את אספקת המטוסים וחזרה לספקם בשנה האחרונה, ואז נפל עוד מטוס רק בחודש אפריל האחרון - ובכל מקרה התוצאות שלה נמוכות מהתחזית. זו לא הצרה היחידה. בואינג גם לא מספקת את מטוסי 787 לאחר כמה בעיות איכות ייצור שהתגלו על ידי ה- FAA.

- שר האוצר מציג: פיחות דה לוקס של 60%

- תקלת מתגים או פעולה אנושית? האירוע החדש שמטלטל שוב את אייר אינדיה

- המלצת המערכת: כל הכותרות 24/7

במהלך 12 רבעונים, בואינג החמיצה את הערכות האנליסטים תשע פעמים. הפעם זה היה אמור להיות שונה. האופטימיות תידחה. השאלה למתי?

יצוין אגב שהמטוס שחברת Eastern China Airlines הסינית שהמטוס שלה נפל ו-132 אנשים נהרגו בהתרסקות כבר החזירה את צי מטוסי בואינג 737 לפעילות. ולא מדובר בהחלטה פשוטה אבל כאשר לחברה יש יותר מ-200 מטוסי ה-737-800 של בואינג אולי פשוט לא הייתה לה ברירה. כל מטוס זה עלויות גדולות והשבתה של מטוסים זה עסק יקר מאוד, מעבר להפסד על עצם הטיסות יש למטוסים גם בלאי טבעי גבוה.

ומה עם המתחרה איירבוס?

המתחרה הגדולה של בואינג האמריקאית היא איירבוס האירופאית, שבוודאי רווה נחת ביום כזה. איירובס טרם דיווחה והיא צפויה לדווח בעוד שבוע: ב-4 במאי. החברה שנסחרת במחיר של 27 דולר למניה ושווי שוק של כ-85 מיליארד דולר צפויה לדווח על רווח למניה של 16 סנט על הכנסות של 13.74 מיליארד דולר.

אבל יש הבדל משמעותי בין שתי החברות: שתיהן אמנם לא הצליחו לחזור עדיין למחירים שלפני משבר הקורונה, אבל אם איירבוס נפלה רק בגלל הקורונה (עד אז טיפסה), ורחוקה ב-25% מהשיא שלה, מניית בואינג לעומתה החלה את הנפילה עוד בפברואר 2019, שנה לפני הקורונה - כלומר ללא קשר לקורונה - והיא נמצאת במינוס 65% מהשיא שלה ומינוס 50% מאז תחילת הקורונה.

- נעילה מעורבת בוול-סטריט; סנטינל וואן וצ׳ק-פוינט עלו ב-4%

- ניסוי הענק שהדהים את הכלכלנים חשף: שבוע עבודה קצר מעלה את הרווחים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

הנה גרף מניית איירבוס:

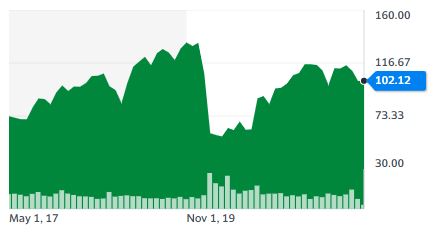

והנה הגרף של בואינג:

- 4.קובי 30/04/2022 12:57הגב לתגובה זוהמשפט " ב - 12 הרבעונים האחרונים, בואינג החמיצה 9 פעמים את הערכות האנליסטים" מצחיק. הבעיה אינה של בואינג, אלא של האנליסטים. אם אין להם מושג על התחום, יועילו ויפסיקו להוציא תחזיות שגויות.

- 3."בפועל אוי ואבוי" כותרת לא טובה (ל"ת)המורה ללשון 28/04/2022 08:47הגב לתגובה זו

- 2.איש עם טיפה טקט 28/04/2022 07:34הגב לתגובה זוהכותרת שבחרתם לכתבה מזעזעת ברמות. 346 אנשים מצאו את מותם בשתי ההתרסקויות האחרונות של מטוסי בואינג, ומשחק המילים עם המילה "התרסקות" בהקשר של ירידת ערך המניה של חברת המטוסים הוא פשוט מעשה חסר טקט בעליל. מה גם שבמסכים קטנים רוב הטקסט של הכותרת נחתך, ורואים רק את שלוש או ארבע המילים הראשונות.

- 1.חלום רטוב אל על עם מטוסי אייר בוס 350 A/1000 (ל"ת)YL 27/04/2022 21:53הגב לתגובה זו

- לא יקרה.. (ל"ת)מושון 01/05/2022 07:58הגב לתגובה זו