האם יש אפסייד של 50% בשתי מניות האשראי החוץ בנקאי?

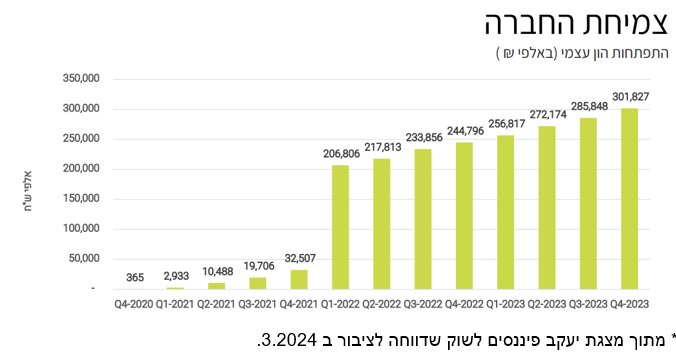

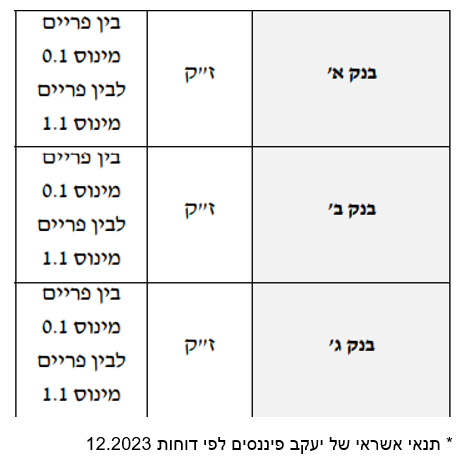

חברות אשראי חוץ בנקאי הן תחום פעילות יחסית חדש בבורסה בת"א. בקושי עשור.טרום עליית סביבת הריבית, התיאבון של המשקיעים להשיג תשואות גבוהות בסביבת ריבית אפס אפשרה לחברות רבות מהתחום להירשם למסחר בבורסה בת"א.הרומן התחיל ברגל ימין. חברות האשראי הבטיחו תשואה גבוהה ממה שהמשקיעים היו רגילים להשיג ומנגד החברות אשראי השיגו גישה למימון זול בהיקף משמעותי ללא צורך לתת ביטחונות כלשהן למשקיעים.כמו כל מסיבה טובה... שבה אתה שותה ושותה ... ובבוקר למחרת מתעורר עם כאב ראש ... זה גם מה שקרה בבורסה בת"א כשהתברר שלבורסה נכנסו גם חברות אשראי לא ראויות וכן חברות עם ניהול בעייתי (בלשון המעטה).יונט, גיבוי אחזקות ובול מסחר שמחקו למשקיעים חלק מהותי מההשקעה והשאירו אותם בפני שוקת שבורה, יצרו טראומה קשה אצל חלק מהמשקיעים שהעדיפו לתפוס מרחק וזרקו את הסחורה בכל מחיר. המשבר יצר לדעתי תמחור לא הגיוני ולא מעט הזדמנויות השקעה במספר חברות ראויות בתחום, אשר מגלמות פוטנציאל לתשואה דו ספרתית גבוהה למשקיעים.לאור העובדה שרב הנסתר על הגלוי בתחום זה, סלקטיביות היא מילת המפתח לדעתי לבחירה בהשקעות בתחום האשראי החוץ בנקאי. ההמלצה שלי היא להיצמד לחברות חוץ בנקאיות שמקיימות את התנאים המצטברים להלן:⦁ העסק שלהם לא תלוי בשוק ההון לצורך מימון פעילותן. כלומר חברות שנהנות מהבעת אמון מהמערכת הבנקאית שחיה ונושמת את עסקי החברות ומוכנה לממן אותן ושאין להן אג"ח במחזור.⦁ לא מעט חברות אשראי חוץ בנקאי שהנפיקו אג"ח בהיקף מהותי, אשר שימש כסוג של הון עצמי מול המערכת הבנקאית ולמימון תיקי אשראי, עשויות לדעתי להיתקל בקושי למחזר את האג"ח בשוק ההון (אם בכלל במקרה הרע ובתנאים פחות טובים ממה שהנפיקו בעבר במקרה הטוב), מה שעשוי להביא לירידה מהותית בהיקפי פעילותן וכן לפגיעה ברווחיות שלהן, ולכן המלצתי היא להתרחק מרובן.⦁ חברות שמציגות לאורך שנים יכולת גבוהה להרוויח כסף מפעילותן. בתור קפיטליסט, אני מעדיף להשקיע בחברות שיודעות להרוויח בצורה יפה בסיכון סביר.⦁ לניסיון יש הרבה ערך בתחומים רבים. ובתחום האשראי הניסיון משחק תפקיד קריטי. הנהלה שיש לה היכרות טובה עם לקוחות שונים לאורך שנים ושהתנסתה גם בתקופות קשות בכלכלה, ולא רק בימים אופטימיים, יודעת לנהל את הסיכון בצורה קפדנית יותר ולהשיג תוצאות טובות בסיכון נמוך לאורך זמן.המלצה ראשונה - יעקב פיננסים – כי זה לא בושה להרוויח ואם אפשר אני רוצה להרוויח יותריעקב פיננסים 0.19% מומלצת ראשונה כי הסיפור של החברה פשוט מדהים בעיניי. לא זוכר שראיתי בחיי הרבה סטארט אפים שצמחו בצורה כל כך מרשימה מ-0 ל-100 בתקופה כל כך קצרה. החברה הוקמה לפני כ-4 שנים בלבד וההספק של החברה מרשים ביותר. אז מה אני אוהב בחברה ?לא צריך ללמד את הבעל הבית על התחום. הוא יכול ללמד את כול מי שנכנס לתחום אחריו - שאול נאוי עם מעל 40 שנה של ניסיון בתחום ראה הכל. ולפי הביצועים של החברה נראה שהוא יודע את העבודה מעולה.יעקב פיננסים הציגה בשנת 2023 (שנה של מלחמה) על הכנסות של כ-152 מיליון שקל רווח נקי מרשים של 57 מליון שקל (מתוכם 16 מיליון ברבעון הרביעי של 2023) למול רווח נקי של כ -47 מיליון שקל בשנת 2022 ורווח נקי של 24.5 מיליון שקל בלבד בשנת 2021.לחברה אין תלות בשוק ההון המקומי לצורך פעילותה וזאת לאור העובדה שעד היום היא לא הנפיקה אג"ח בבורסה בת"א והיא מנהלת את פעילותה באמצעות הון עצמי, אשראי בנקאי ותמיכה של בעל השליטה.החברה מדווחת כי ברשותה מסגרות אשראי בנקאיות בהיקף מרשים של 1.55 מיליארד שקל, מהן בסמוך לדוחות כ-500 מיליון שקל פנויים, אשר עשויים להוות פוטנציאל להמשך צמיחה בפעילות האשראי של החברה וכן להמשך גידול בהיקפי ההכנסות והרווח שהחברה מציגה. מאוד מרשים בעיניי הן תנאי האשראי המדהימים שהבנקים נותנים לחברה (פריים מינוס 0.1- למינוס 1.1), מה שמצביע על האמון הגבוה שלהן בפעילות החברה והנהלתה ובסיכון הנמוך שהם מייחסים לפעילות.

אז מה אני אוהב בחברה ?לא צריך ללמד את הבעל הבית על התחום. הוא יכול ללמד את כול מי שנכנס לתחום אחריו - שאול נאוי עם מעל 40 שנה של ניסיון בתחום ראה הכל. ולפי הביצועים של החברה נראה שהוא יודע את העבודה מעולה.יעקב פיננסים הציגה בשנת 2023 (שנה של מלחמה) על הכנסות של כ-152 מיליון שקל רווח נקי מרשים של 57 מליון שקל (מתוכם 16 מיליון ברבעון הרביעי של 2023) למול רווח נקי של כ -47 מיליון שקל בשנת 2022 ורווח נקי של 24.5 מיליון שקל בלבד בשנת 2021.לחברה אין תלות בשוק ההון המקומי לצורך פעילותה וזאת לאור העובדה שעד היום היא לא הנפיקה אג"ח בבורסה בת"א והיא מנהלת את פעילותה באמצעות הון עצמי, אשראי בנקאי ותמיכה של בעל השליטה.החברה מדווחת כי ברשותה מסגרות אשראי בנקאיות בהיקף מרשים של 1.55 מיליארד שקל, מהן בסמוך לדוחות כ-500 מיליון שקל פנויים, אשר עשויים להוות פוטנציאל להמשך צמיחה בפעילות האשראי של החברה וכן להמשך גידול בהיקפי ההכנסות והרווח שהחברה מציגה. מאוד מרשים בעיניי הן תנאי האשראי המדהימים שהבנקים נותנים לחברה (פריים מינוס 0.1- למינוס 1.1), מה שמצביע על האמון הגבוה שלהן בפעילות החברה והנהלתה ובסיכון הנמוך שהם מייחסים לפעילות. לאור הביצועים המרשימים של החברה והצמיחה העקבית בפעילותה, אני חושב שהחברה ראויה להיסחר לפחות במכפיל 10 על הרווחים שהיא הציגה בשנת 2023 מה שגוזר למניית החברה מחיר יעד של כ-23 שקל למול מחיר נוכחי של כ-15.5 שקל (אפסייד של כ 50%).המלצה שנייה – אופל בלאנס – שמרנות ... שמרנות ...שמרנות...החברה הוקמה לפני כ-28 שנה על ידי דני מזרחי, אשר עדיין מוביל אותה כמנכ"ל החברה. אופל בלאנס 0.14% עוסקת בעיקר במימון אשראי כנגד ממסרים דחויים וכנגד בטחונות.מניית החברה הינה לדעתי מהנפגעות הבולטות משינוי הטרנד של המשקיעים לגבי תחום האשראי החוץ בנקאי, ולא בצדק.למשקיעים סולידיים שמעדיפים להימנע מסיכון, יהיה קל מאוד להתחבר לאופן בו דני מזרחי מנהל את קבוצת אופל בלאנס לאורך שנים. נראה כי החברה מצליחה לאורך שנים להציג רווחיות נאה בלי לפעול בסיכון פיננסי גבוה. החברה מתאפיינת באיתנות פיננסית חריגה לטובה בצורה קיצונית, עם הון עצמי שמהווה 57% מסך המאזן בסוף 2023.תיק האשראי שמעמידה החברה ירד בצורה חדה מ-463 מיליון שקל בסוף 2022 לכ-333 מיליון שקל בלבד בסוף 2023 וזאת עקב מח"מ תיק קצר יחסית של תיק האשראי והעדפה של הנהלת החברה להקטין סיכון עקב מלחמת חרבות ברזל, וזאת עקב הגידול בסיכון והאי הוודאות שהיא יצרה.הנקודה הזו היא בעיניי נקודה חיובית ולא שלילית. היכולת של החברה להגיב בצורה מהירה ולהתאים את התיק לתנאי השוק המשתנים הוא יתרון עצום. כמובן שהירידה בהיקף תיק האשראי גרמה לירידה ברווחיות שהציגה החברה בשנת 2023. אך לדעתי המדובר בנקודה שעשויה להתברר כזמנית בלבד.את שנת 2023 אופל סיימה עם רווח נקי של 26.5 מיליון שקל למול כ-29 מיליון שקל בשנת 2022, אך לדעתי הרווח המייצג של החברה אמור להיות לפחות כ-30 מיליון שקל בשנה, ומעבר ככל שהחברה תבחר להגדיל את מסגרות האשראי הפנויות שברשותה להגדלת היקפי פעילותה.אז מה אני אוהב בחברה ?לחברה ניהול מקצועי, מנוסה ושמרני - שהכביש חלק, עדיף שיהיה נהג אחראי על ההגה ושלא ייקח סיבובים במהירות גבוהה. הנהלת החברה הוכיחה לאורך שנים שהיא יודעת לייצר ערך ורווחיות ברמות סיכון נמוכות יחסית.

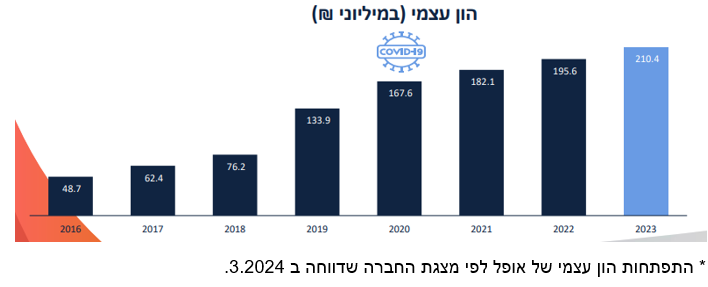

לאור הביצועים המרשימים של החברה והצמיחה העקבית בפעילותה, אני חושב שהחברה ראויה להיסחר לפחות במכפיל 10 על הרווחים שהיא הציגה בשנת 2023 מה שגוזר למניית החברה מחיר יעד של כ-23 שקל למול מחיר נוכחי של כ-15.5 שקל (אפסייד של כ 50%).המלצה שנייה – אופל בלאנס – שמרנות ... שמרנות ...שמרנות...החברה הוקמה לפני כ-28 שנה על ידי דני מזרחי, אשר עדיין מוביל אותה כמנכ"ל החברה. אופל בלאנס 0.14% עוסקת בעיקר במימון אשראי כנגד ממסרים דחויים וכנגד בטחונות.מניית החברה הינה לדעתי מהנפגעות הבולטות משינוי הטרנד של המשקיעים לגבי תחום האשראי החוץ בנקאי, ולא בצדק.למשקיעים סולידיים שמעדיפים להימנע מסיכון, יהיה קל מאוד להתחבר לאופן בו דני מזרחי מנהל את קבוצת אופל בלאנס לאורך שנים. נראה כי החברה מצליחה לאורך שנים להציג רווחיות נאה בלי לפעול בסיכון פיננסי גבוה. החברה מתאפיינת באיתנות פיננסית חריגה לטובה בצורה קיצונית, עם הון עצמי שמהווה 57% מסך המאזן בסוף 2023.תיק האשראי שמעמידה החברה ירד בצורה חדה מ-463 מיליון שקל בסוף 2022 לכ-333 מיליון שקל בלבד בסוף 2023 וזאת עקב מח"מ תיק קצר יחסית של תיק האשראי והעדפה של הנהלת החברה להקטין סיכון עקב מלחמת חרבות ברזל, וזאת עקב הגידול בסיכון והאי הוודאות שהיא יצרה.הנקודה הזו היא בעיניי נקודה חיובית ולא שלילית. היכולת של החברה להגיב בצורה מהירה ולהתאים את התיק לתנאי השוק המשתנים הוא יתרון עצום. כמובן שהירידה בהיקף תיק האשראי גרמה לירידה ברווחיות שהציגה החברה בשנת 2023. אך לדעתי המדובר בנקודה שעשויה להתברר כזמנית בלבד.את שנת 2023 אופל סיימה עם רווח נקי של 26.5 מיליון שקל למול כ-29 מיליון שקל בשנת 2022, אך לדעתי הרווח המייצג של החברה אמור להיות לפחות כ-30 מיליון שקל בשנה, ומעבר ככל שהחברה תבחר להגדיל את מסגרות האשראי הפנויות שברשותה להגדלת היקפי פעילותה.אז מה אני אוהב בחברה ?לחברה ניהול מקצועי, מנוסה ושמרני - שהכביש חלק, עדיף שיהיה נהג אחראי על ההגה ושלא ייקח סיבובים במהירות גבוהה. הנהלת החברה הוכיחה לאורך שנים שהיא יודעת לייצר ערך ורווחיות ברמות סיכון נמוכות יחסית. בדומה ליעקב פיננסים גם לאופל אין תלות בשוק ההון המקומי לצורך מימון פעילותה וזאת מכיוון שאין לה אגחים במחזור.לחברה מסגרות אשראי בנקאיות פנויות (מ-4 בנקים שונים) בהיקף מהותי, אשר עשויות לאפשר לחברה להכפיל את היקפי פעילותה על בסיס המקורות העצמיים הקיימים.לאורך שנים החברה מחלקת דיבידנדים נדיבים לבעלי המניות (עד כ-50% מהרווח הנקי), מה שמאפשר למשקיע לראות תשואה שוטפת נאה על ההשקעה.לאור הביצועים ורמות הסיכון בהן פועלת החברה לאורך שנים, לדעתי אין הצדקה שהחברה תיסחר בשווי של כ-168 מיליון בלבד, אשר נמוך מההון העצמי שלה שעומד על כ-210 מיליון שקל.לאור הסיכון הנמוך בו פועלת החברה ולמרות שיעורי הצמיחה הנמוכים יחסית בפעילותה, אני מעריך שהחברה ראויה להיסחר לפחות במכפיל 8.5 על רווח מייצג של כ-30 מיליון שקל בשנה, מה שגוזר למניית החברה מחיר יעד של 2.4 שקלים, אפסייד של כ-50% על המחיר הנוכחי בבורסה.הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. ייעוץ והשקעות שמתמחה בייעוץ וליווי חברות בנושאי גיוסי הון, הנפקות, ייעוץ וליווי בהליכי דירוג אשראי, בנקאות להשקעות, ייעוץ פיננסי ועסקי.למועד זה הכותב עשוי להחזיק במישרין ובעקיפין בני"ע (אג"ח ו/או מניות) של חברות המוזכרות בכתבה.לכותב אין קשר עסקי כלשהו עם החברה ו/או מי מבעלי השליטה בה ו/או עם חברות קשורות אליהן. והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל.הניתוח לעיל של הכותב התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברה (או מי מטעמה) בנושא.אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות.

בדומה ליעקב פיננסים גם לאופל אין תלות בשוק ההון המקומי לצורך מימון פעילותה וזאת מכיוון שאין לה אגחים במחזור.לחברה מסגרות אשראי בנקאיות פנויות (מ-4 בנקים שונים) בהיקף מהותי, אשר עשויות לאפשר לחברה להכפיל את היקפי פעילותה על בסיס המקורות העצמיים הקיימים.לאורך שנים החברה מחלקת דיבידנדים נדיבים לבעלי המניות (עד כ-50% מהרווח הנקי), מה שמאפשר למשקיע לראות תשואה שוטפת נאה על ההשקעה.לאור הביצועים ורמות הסיכון בהן פועלת החברה לאורך שנים, לדעתי אין הצדקה שהחברה תיסחר בשווי של כ-168 מיליון בלבד, אשר נמוך מההון העצמי שלה שעומד על כ-210 מיליון שקל.לאור הסיכון הנמוך בו פועלת החברה ולמרות שיעורי הצמיחה הנמוכים יחסית בפעילותה, אני מעריך שהחברה ראויה להיסחר לפחות במכפיל 8.5 על רווח מייצג של כ-30 מיליון שקל בשנה, מה שגוזר למניית החברה מחיר יעד של 2.4 שקלים, אפסייד של כ-50% על המחיר הנוכחי בבורסה.הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. ייעוץ והשקעות שמתמחה בייעוץ וליווי חברות בנושאי גיוסי הון, הנפקות, ייעוץ וליווי בהליכי דירוג אשראי, בנקאות להשקעות, ייעוץ פיננסי ועסקי.למועד זה הכותב עשוי להחזיק במישרין ובעקיפין בני"ע (אג"ח ו/או מניות) של חברות המוזכרות בכתבה.לכותב אין קשר עסקי כלשהו עם החברה ו/או מי מבעלי השליטה בה ו/או עם חברות קשורות אליהן. והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל.הניתוח לעיל של הכותב התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברה (או מי מטעמה) בנושא.אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות.

- 3.שאול נאווי פשוט גאון של שוק האשראי - אין לו תחרות! (ל"ת)T 31/03/2024 10:03הגב לתגובה זו

- 2.מעניין מאוד. תודה. (ל"ת)הקורא 22/03/2024 19:54הגב לתגובה זו

- 1.הנורמלי 19/03/2024 22:11הגב לתגובה זוצריך לבחון כל חברה לגופה, וככה מקבלים מציאות