דוחות טובים לאפי נכסים - ה-FFO בקצב שנתי של כ-490 מיליון שקל

מניית אפי נכסים עלתה ב-12 החודשים האחרונים ב-41%, אך בחודש האחרון היא נחלשה ב-5%. השווי של החברה כ-6.4 מיליארד שקל, כשההון שלה כ-7.2 מיליארד. החברה שמחזיקה בנכסי נדל"ן מניב בארץ ובחו"ל מגדילה את הרווחים בהתאמה ובמקביל להשלמת פרויקטים נוספים היא תגיע ל-FFO של 650 מיליון שקל. זה מכפיל FFO של קרוב ל-10. סביר בהינתן הצמיחה והפרוייקטים המתוכננים להקמה.

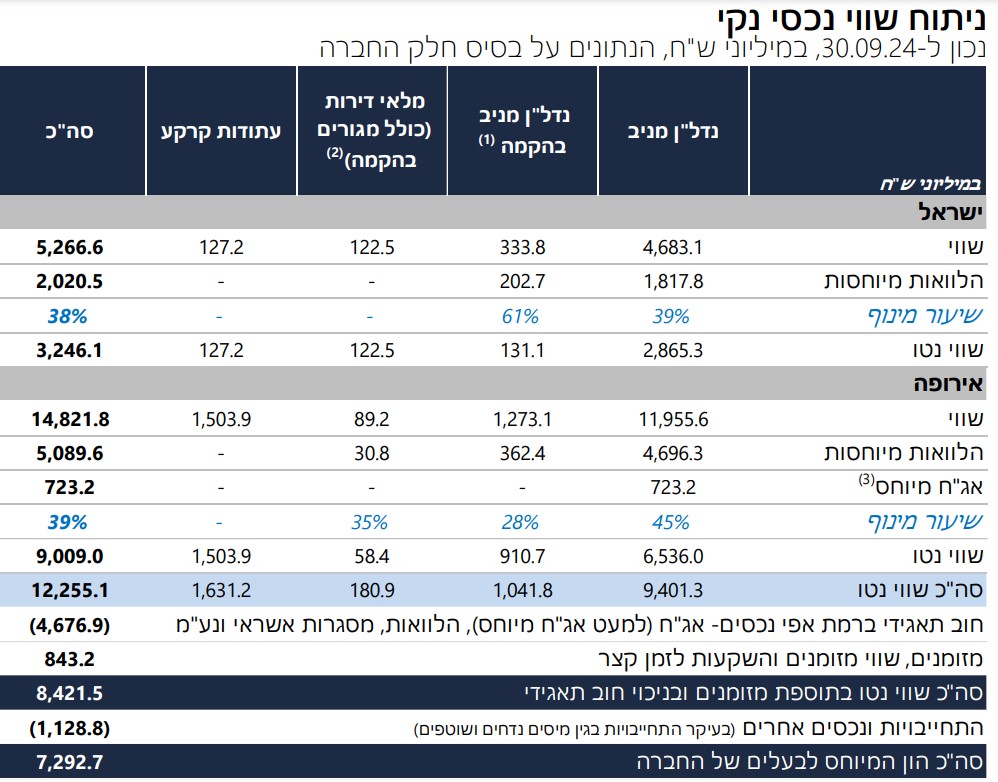

הון של 7.3 מיליארד - שווי בשוק של 6.4 מיליארד

שיפור מתמשך ברווח

אפי נכסים מדווחת על רווח של 347 מיליון שקל לעומת רווח של כ- 121 מיליון ברבעון המקביל אשתקד. הצמיחה הדו ספרתית בפרמטרים התפעוליים העיקריים נמשכת עם עליה של כ-27% ב-NOI ושל כ-35% ב-FFO ברבעון השלישי של השנה

ה-NOI הסתכם ברבעון השלישי של השנה בכ- 266.2 מיליון שקל לעומת כ-210.2 מיליון שקל אשתקד. בתשעת החודשים הראשונים של השנה הסתכם ה-NOI בכ-740 מיליון שקל לעומת 588 מיליון שקל אשתקד, גידול של כ-26%. הגידול נובע בעיקר מהשלמת פרויקטים (כולל פרויקט לנדמארק בתל אביב) ומשיפור בביצועי הפרויקטים השונים. החברה מעריכה שעם השלמת האכלוס של מספר פרויקטים שהסתיימו לאחרונה וטרם הניבו באופן מלא בתשעת החודשים הראשונים של השנה, צפוי ה-NOI להגיע לקצב שנתי של כ-1.1 מיליארד שקל. מעבר לכך, החברה מקימה בימים אלה מספר פרויקטים שעם השלמתם צפוי קצב ה- NOI השנתי להגיע לכ-1.3 מיליארד שקל.

- אפי נכסים: עלייה של 8.5% ב-NOI ו-10.7% ב-FFO המתואם בתשעת החודשים הראשונים

- מנכ"ל אפי נכסים: "בכל רבעון נכסים חדשים מצטרפים לפורטפוליו; הצמיחה תמשיך להיות אורגנית"

- המלצת המערכת: כל הכותרות 24/7

ה-FFO ברבעון השלישי של השנה הסתכם בכ-122.2 מיליון שקל לעומת כ-90.5 מיליון שקל אשתקד, גידול של כ-35%. בתשעת החודשים הראשונים של השנה הסתכם ה-FFO ב-325 מיליון שקל לעומת כ-250 מיליון אשתקד, גידול של כ-30%.

ה-FFO יגיע ל-655 מיליון שקל

הקצב השנתי של ה-FFO על בסיס הרבעון השלישי עומד על 489 מיליון שקל. הגידול לעומת התקופה המקבילה אשתקד נובע כאמור מאכלוס פרויקטים, עליה בתפוסות ועלית שער האירו ביחס לשקל אשר קוזזה משמעותית כתוצאה מהעלייה בהוצאות המימון של החברה. החברה מעריכה שעם השלמת האכלוס של מספר פרויקטים שהסתיימו לאחרונה, וטרם הניבו באופן מלא ב בתשעת החודשים הראשונים של השנה, צפוי ה-FFO להגיע לקצב שנתי של כ-517 מיליון שקל. עם השלמתם של הפרויקטים שהחברה מקימה בימים אלה צפוי ה-FFO להגיע לקצב שנתי של כ-655 מיליון שקל.

אבי ברזילי, מנכ"ל החברה, אמר על רקע התוצאות: "הצמיחה המואצת בביצועי החברה נמשכה גם ברבעון השלישי של השנה. הגידול המשמעותי של כ-27% ב- NOI ושל 35% ב-FFO נובע בעיקר מעליה בתפוסות הנכסים הפעילים ואכלוס נכסים נוספים ובראשם פרויקט לנדמארק בתל אביב. אנו צופים כי מגמה זו תמשך גם ברבעונים הבאים. החברה השלימה במהלך השנה מספר פרויקטים בארץ ובאירופה והשפעתם על התוצאות העסקיות ניכרת. בנוסף לפרויקט לנדמארק בתל אביב, השלימה החברה פרויקטים נוספים בבלגרד, פראג ובוורשה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מחר בבורסה - האם המימושים ימשכו?

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמחר בבורסה - האם המימושים ימשכו?

למה מניות הביטוח נפלו בחמישי, על מניות הארביטראז' והאם להאמין לארביטראז' חיובי של מעל 13% בפורמולה?

מניות הביטוח נסחרת בתמחור גבוה. אנחנו כותבים את זה כאן די הרבה, אך מציינים כי המגמה חיובית וזרימת הכספים של החוסכים לגופים המנהלים (ביניהם כמובן חברות הביטוח) מייצרת זרם ביקושים למניות. במילים אחרות - אולי זה יקר לפי מבחנים פונדמנטליים, אבל יש יותר קונים ממוכרים. כמעט כל הבורסה יקרה באופן יחסי לעבר. לפני שנתיים מכפיל סביר ומייצג של ענפים רבים היה סביב 10-12, היום זה 15-18.

זרימת הכספים שלנו לבורסה לא תרד. מדי חודש זורמים מיליארדים. הגופים המוסדיים בבעיה - אין להם במה להשקיע, אז הם משקיעים באותו הדבר. ככל שהם משקיעים באותו דבר הם בעצם מנפחים את התיק שלהם - כי הם קונים את מה שיש להם ביקר יותר והערך של התיק עולה. תניחו שגוף מסוים החזיק ב-3% ממניית לאומי ב-42 שקלים לפני כשנה והוא הגדיל ל-4.5% ממניות הבנק רק שכעת המחיר הוא 69 שקלים. ההחזקה המקורית - ה-3%, זינקה בזכות הרכישות שלו ושל הגופים האחרים. אם נסתכל רחב יותר - מניות הבנקים מוחזקות בעיקר על ידי מוסדיים שקנו עוד והעלו את המניות. האם יש עם זה בעיה? כן, זה סוג של וויסות, אבל יש בזה רציונל כלכלי - מכפילי הרווח והשווים הכלכליים לא מנופחים מדי וגם - יש תחרות בין הגופים המוסדיים, זה לא עדר שמחזיק ב-65% ממניות הבנקים ופועל כראש אחד.

זה לו ויסות קלאסי, אבל עצם זרימת הכספים הגדולה היא ויסות טבעי, סוג של כרית ביטחון לשוק. הבעיה הגדולה של הזרמות כספים לא מרוסנות היא שבשלב מסוים זה מתנתק מערכים כלכליים, ובסוף - הכלכלה מנצחת.

ביום חמישי מניות הביטוח קרסו. בדקו מה זה יכול להיות. הבנו שזו בעיקר פניקה נקודתית, ממש לא היסטריה כוללת. השחקנים הגדולים בשוק יודעים ומבינים שמניות הביטוח במחיר גבוה מדי. הם מחזיקים בהם בכל זאת בכמות מאוד גדולה, כי זאת הסחורה שיש, וזאת סחורה "חמה". הם לא רוצים ללכת נגד המגמה כי ברגע שהם "ימצמצו" גם הקולגות בגופים אחרים ימצמצו וימכרו. אבל ברגע שיש ירידות הם אומרים את הדבר הבא - "אנחנו פחות מאמינים בערך של המניות האלו, אנחנו מאמינים במגמה החיובית. השוק כרגע מתהפך, אם המגמה משתנה, המשחק הופך להיות אולי משחק של 'ערכים' ולא מגמה, במשחק הזה אנחנו צריכים למכור, כי הערך עדיין גבוה".

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

במילים פשוטות - כל עוד הם רואים מסחר בסנטימנט חיובי ה בפנים. אם זה משתנה - הם חוזרים לבייסיק, מעריכים על אמת ואז התוצאה היא מכירה. אגב, הם לא חושבים שתהיה היסטריה מחר. אין דבר כזה בטוח, אף אחד לא יודע מה יהיה, אבל הם מזכירים שמניות הביטוח מאוד תנודתיות, בחמישי זה היה בעוצמה גדולה. הם לא שוללים שזה משחקי תשואות - גופים שמורידים ומעלים מניות כדי להתברג טוב יותר בביצועים השנתיים - זה לא רק לשפר את התשואות של עצמך, זה גם לפגוע בתשואות של אחרים. כן, כלפי חוץ כולם הוגנים והגונים, אבל בפנים, במיוחד בסוף שנה יש מלחמה ענקית על התשואות.