תורפז דיווחה על צמיחה של 50%, הצמיחה האמיתית היא סביב האפס

עדכון: מניית תורפז נופלת ב-4% במסחר.

המשקיעים אוהבים צמיחה. חברות צומחות מקבלות מכפילי רווח גבוהים יותר מאשר חברות עם יציבות בהכנסות או צמיחה נמוכה. אם יש לדוגמה חברה שנסחרת במכפיל רווח של 20, אבל היא מגדילה את הרווח שלה כל שנה ב-30% וזה צפוי להימשך בשנים הבאות, אתם כנראה תעדיפו אותה על פני חברה אחרת באותו השוק, במכפיל רווח של 16 שלא צומחת.

הערך של הצמיחה

החברה במכפיל רווח של 20, תגדיל רווחים ובהינתן השווי הנוכחי שלה תיסחר במכפיל רווח של 15.3בשנה הבאה (רווחים גדלו ב-30%, המכפיל ירד ב-30%), ומכפיל רווח של 11.8 עוד שנתיים. זה הרבה יותר מעניין להשקעה מהמניה של החברה השנייה שנסחרת במכפיל 16 לאורך זמן (רווחים יציבים).

ולכן, למרות שבנקודת זמן מסוימת מכפיל הרווח הנוכחי נראה גבוה לעומת חברות אחרות, זה יכול להיות אטרקטיבי למשקיעים. השאלה היחידה היא בכמה זה צריך להיות גבוה יותר. האם במכפיל רווח של 40 זה עדיין כדאי? לא בטוח כי זה מחייב שנים רבות של צמיחה של 30% וככל שמתרחקים מנקודת הזמן הנוכחית ומסתמכים על העתיד, הרי שהסיכון גובר.

זו התורה על רגל אחת של תמחור חברות צמיחה ומכאן נכנסים לרזולוציות - ככל שחברות הצמיחה עם היסטוריה מרשימה יותר ונוכחות חזקה יותר בשווקים, השוק יותר מאמין להן והן יסחרו במכפילים גבוהים יותר, אך בסוף - כל מקרה לגופו. לדוגמה - אנבידיה הצומחת מקבלת מכפיל של 30 שלכאורה נמוך, כי קיים חשש גדול מתחרות שתפגע ברווחים העתידיים.

- מכפיל רווח, מכפיל הון ועוד - האינדיקטורים החשובים שיעזרו לכם לקבל החלטות השקעה

- סיסקו מדווחת על רבעון חזק, המניה עולה בעקבות ביקושים לתשתיות AI

- המלצת המערכת: כל הכותרות 24/7

צמיחה אורגנית לעומת צמיחה דרך רכישות

צמיחה היא החלק המרכזי בתמחור של החברות - זה נהדר כשהכל בסדר שהצמיחה קדימה יציבה ובעלייה. אבל, כשיש חריקות בצמיחה, זה משליך בצורה קשה על השווי. ירידה לכאורה קלה בתחזית הצמיחה, מתבטאת באקסל של האנליסטים בירידה דרמטית בשווי. למעשה, הגורמים המרכזיים שמשפיעים על השווי הם הצמיחה ושיעור הריבית-היוון.

צמיחה יכולה להגיע משני מקורות - מקור פנימי שהוא פיתוח עצמי, ייצור עצמי, כלומר מהיכולות הקיימות של החברה ואז מדובר על צמיחה אורגנית; ומקור חיצוני, דרך רכישות (צמיחה חיצונית, צמיחה דרך רכישות).

השוק אמביוולנטי לגבי רכישות. יש לו היסטוריה שמוכיחה שלרוב רכישות לא תורמות לעסק המצרפי. הכוונה אומנם שהמיזוג יביא לכך ש-1 + 1 יהיה גדול מ-2, אבל בפועל יש תקלות. מעבר לכך, השוק חושש מרכישות כי הן לפעמים מבטאות מצוקה בעסק האורגני ויציאה החוצה כדי להראות צמיחה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

כל זה מביא לכך שיש מדרגי צמיחה - חברות צמיחה טהורות, חברות צמיחה שמשלבות רכישות וחברות שלא צומחות. ברגע שצמיחה דרך רכישות מצליחה, אז היא מתקבלת באהדה בשוק.

תורפז - האם היא באמת צומחת?

חברת תורפז מפתחת ומייצרת תמציות טעם וריח לתעשיות הקוסמטיקה והמזון וכן חומרי גלם לתעשית הפארמה. היא מנסה ללכת על המודל של חברת פרוטרום הישראלית שפעלה בשוק הזה והתרוממה דרך עשרות רכישות, ולבסוף נמכרה בעצמה תוך כדי יצירת ערך גדול לבעלי המניות. תורפז שנשלטת על ידי קרן כהן חזון שמכהנת כיו"ר וכמנכ"לית גייסה בבורסה כ-200 מיליון שקל לפני יותר מ-3 שנים.

המניה נסחרה בתחילת הדרך סביב 12.5 שקל, זינקה פי שתיים, ירדה בהדרגה, עד שהגיעה לשפל של כ-6.5 שקל באוקטובר 2023, וזינקה מאז פי 2.5 ל-17.5 שקל. שווי החברה כ-1.8 מיליארד שקל.

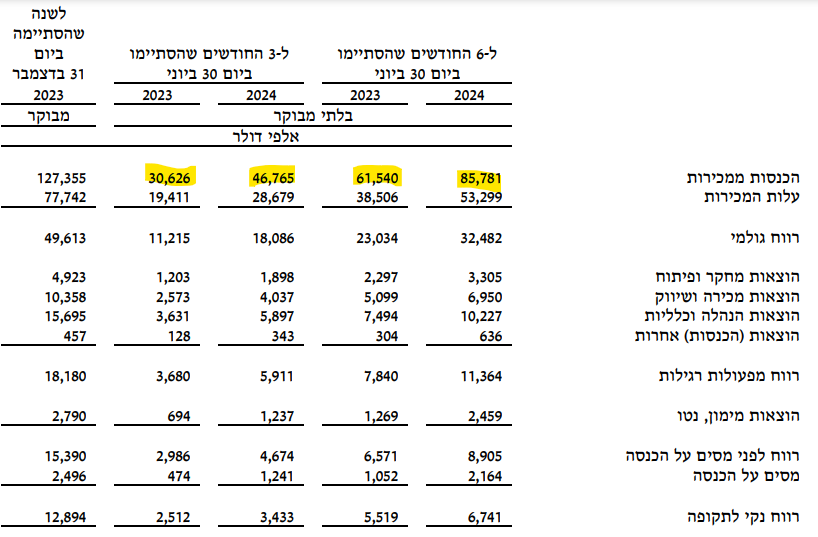

בדוח האחרון למחצית הראשונה של השנה החברה דיווחה על צמיחה מרשימה: הכנסות של 85.7 מיליון דולר, בהשוואה ל-61.5 מיליון דולר במחצית הקודמת - צמיחה של כ-40%. ברבעון השני ההכנסות הסתכמו ב-46.8 מיליון דולר בהשוואה ל-30.6 מיליון דולר - צמיחה של 53%:

קצב הרווחים כ-50 מיליון שקל. מכפיל רווח נוכחי של 34-36. זה מכפיל גבוה. נכון, הסינרגיות עם רכישות קודמות צפויה להימשך וגם מסע הרכישות נמשך, אלא שהצמיחה של תורפז היא כולה צמיחה דרך רכישות. אין לה צמיחה אורגנית עסקית וזה מעיד על סוג של מיצוי במפעלים הקיימים. גם אם היא תצמח שם זה יהיה אנמי לעומת הצמיחה דרך רכישות.

המשמעות היא שמשקיעים צריכים להבין שהם לא משקיעים בעסק עצמו, אלא במנגנון - ביכולת של החברה לרכוש עסקים ולמזג ולייצר שווי. האם בנקודת זמן הנוכחית זה שווה מכפיל רווח גבוה? לא בטוח, אבל זה שוק של עסקים ותיקים שנאספים בהדרגה תחת תורפז והיתרון לגודל ומיזוג המטות מייצר סינרגיה בהדרגה. אם תרצו - מדובר כאן על השקעה במנגנון ובאנשים - קרן כהן חזון אחראית על ההובלה והיא עושה זאת טוב בשנים האחרונות, רק שהכל שאלה של מחיר.

הצמיחה האמיתית של תורפז

תורפז - צמיחה נמוכה

כדי לאתר את הצמיחה האמיתית, נקבע על ידי רשות ניירות ערך, שברכישות מהותיות, החברות יצטרכו לפרסם דוח פרופורמה שמתייחס לרכישה כאילו היא נעשתה לפני שנים וכך אפשר להשוות כראוי בין התוצאות. כאשר חברה נרכשת לדוגמה בתחילת 2024, אז ברור שההכנסות ב-2024 של הרוכשת יהיו טובות לעומת 2023, כי הן לוקחות בחשבון את הנרכשת בעוד שבשנה קודמת אין את התוצאות של הנרכשת.

אז יש כלל/ הוראה לספק דוחות פרופרומה (שמתייחסים ומאחדים את תוצאות הנרכשת מהעבר), אבל רק כשזה מהותי. ככה בעצם משווים תפוחים לתפוחים. כל התוצאות של הנרכשות ושל הרוכשת בפנים.

הרכישות של תורפז ברובן הגדול לא נתפסות כמהותיות, אבל כשלוקחים את מכלול הרכישות הוא מהותי מאוד. הרי מה זה משנה אם יש רכישה אחת מהותית או 4 קטנות לא מהותיות - המידע צריך להגיע למשקיעים. הוא מגיע חלקית, אך מסםיק כדי לגזור ממנו איכשהו את התרומה של הנרכשות ואת הצמיחה האורגנית. בדוח האחרון על רקע רכישות מהותיות, החברה סיפקה את המידע והוא מעיד על צמיחה אמיתית נמוכה.

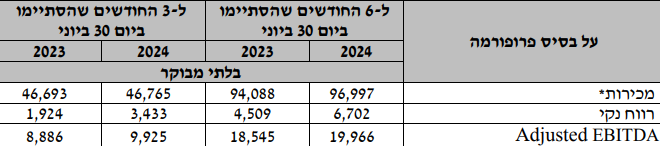

ההכנסות במחצית הראשונה בהינתן שהחברות הנרכשות היו "כאילו" נרכשות כבר ב-1 בינואר 2023 (וכך ניתן להשוות את תוצאות 2024 ל-2023) הסתכמו ל-97 מיליון דולר, לעומת 94 מיליון דולר. ההכנסות ברבעון השני הסתכמו ב-46.8 מיליון דולר לעומת 46.7 מיליון דולר ברבעון המקביל. איפה הצמיחה של מעל 50% שנמצאת בדוח החשבונאי? היא פשוט לא קיימת. כשלוקחים את מכלול העסקים של החברה מקבלים שרק הרכישות הביאו לצמיחה. אורגנית אין צמיחה.

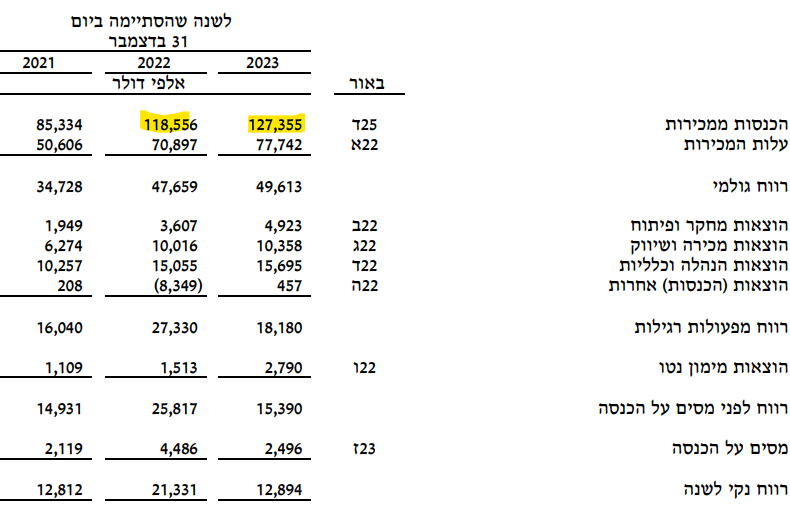

זו נקודת חולשה גדולה, ומסתבר שה לא רק ב-2024. בדוחות של 2023 החברה מדווחת על הכנסות של 127.4 מיליון דולר, לעומת 118.6 מיליון דולר - עלייה של 9 מיליון דולר בין השנים, אבל מסתבר שרוב העלייה היא דרך חברות שנרכשו במהלך השנה

כשפותחים את הביאורים, מקבלים את התרומה של הרכישות להכנסות ולרווח. כשמנטרלים את הפעילות של הנרכשות, מקבלים קיפאון בהכנסות ושחיקה ברווחיות שגם עולה באופן ברור מהדוחות החשבונאיים. במחצית הראשונה של 2024 הרווחיות השתפרה וסביר שזה יימשך ועדיין כשמסתכלים אחורה ל-2021-2022 מקבלים שלמרות שהגידול במחזורים, הרווחיות נשחקה.

- 8.אנונימי 08/09/2024 19:27הגב לתגובה זותורפז זה חברת שיווק פרסום ..לפחות יש לה הכנסות …לברת הבורסה היא כן חברת צמיחה?? אמנם מונופול ..אבל מכפיל 33?? צומחת בקושי כמו שיח קקטוס..קשקוש והנדסת תודעה.והכי חשוב אלקטריאון …לא זה ולא זה ולא זה…2.5 מיליארד שח שווי…זה בכלל תורפז על סטרואידים.ללא ספק יש פה ניירות מנוהלים..עצוב שככה נראה השוק.יש גם ניירות קטנים שמנהלים אותם והכל כדי לא לפגוע בשיערוכי הקרנות קופות..למשל ..זנלכל שזה נייר בהרצה עם עברות של פמפום נייר ..אוברסיז ..ועוד מלא מלא שלא נותנים להם לרדת..אבל מעל הכל עננת אלקטריאון היא החרפה של המסחר של תחזוק נייר

- 7.לרון 08/09/2024 17:49הגב לתגובה זונדרשות הרבה בדיקות,סינרגיה מוצלחת,ושליטה על כל חלק נירכש,זה לא קל בכלל לכן הסיכון גדל,ראה דוגמת טבע,פרוטרום צמחה אורגאנית עד שהתחילו רכישות

- 6.משקיע וותיק 08/09/2024 12:13הגב לתגובה זופעילות החברה עוסקת בתחום תמציות טעם וריח שנמכרות ללקוחות לשימוש במוצריהם. כשהלקוחות מיצרים מוצר הוא מקושר לתמצית של טעם וריח של יצרן מסויים. דמיינו בושם שמזוהה עם ריח מסוים שמיוצר ע"י יצרן מסוים, ללקוחות יש נאמנות ליצרן מסוים שמספק להם את אותו תמצית הריח , הרי אם ירכשו תמצית ריח (שהוא שונה) מחברה אחרת המוצר כבר אינו אותו מוצר. לכן בסוג החברות הללו , רוב הצמיחה מגיעה דרך רכישות ופחות דרך צמיחה אורגנית. החברה הרוכשת תרכוש את אותו יצרן שמספק ללקוח אחר שכרגע אינו הלקוח של החברה אבל מעתה יהיה שלה. דבר נוסף לגבי רכישות , ישנן חברות שנרכשות שהן מעל שיעור הרווחויות של תורפז ואלו ימכרו בפרמיה , וישנן חברות נרכשות שהן מתחת לשיעור הרווח של החברה והן ימכרו בדיסקאונט, החברה רוכשת את שתי סוגי החברות. לגבי החברות הנרכשות שהן מתחת לשיעור הרווח של החברה , השאיפה היא להביא אותן לשיעור הרווח שלה , ואת זה עושים ע"י צמצום הוצאות ,התיעלות,איחוד מטות וכו'...וזה יכול לקחת בין שנה לשנתיים בד"כ עד שרואים תוצאות. המנכלית המצויינת קרן חזון כהן עשתה עבודה מוצלחת מאוד ולכן אין סיבה שהחברה לא תמשיך לעשות כך בהמשך.

- 5.לא משנה 08/09/2024 09:30הגב לתגובה זואהבתי מאוד כולל כל ההסברים המפורטים. תודה רבה..

- 4.לרון 08/09/2024 08:39הגב לתגובה זוהיו לקראת הסוף הרבה "סיפורי מנכ"ל",גם בתורפז הבעייה הנראית כעת זה חוסר התייעצות עם אחרים והשלטת סוג של "דיקטטורה ניהולית דמוקרטית" הערכה עצמית בלבד,ללא הוכחות כי איני קשור,גילוי נאות!

- 3.לרון 08/09/2024 08:35הגב לתגובה זותמיד,ויש חברות שמר שוק לא מתחבר אליהן!

- 2.אזרח 08/09/2024 08:18הגב לתגובה זולכתב .תבדוק את תחום הרכישות בעולם כך עובדים נכון להגיע לאולימפוס.

- 1.תמיד חששתי מהחברה הזאת. (ל"ת)מני 08/09/2024 08:05הגב לתגובה זו

- תחשוש מהחמס !!! (ל"ת)חוני המעגל 08/09/2024 09:11הגב לתגובה זו

- סטלה 09/09/2024 19:05ככה נתניהו אמר וחילק מזוודות כסף

- גם וגם (ל"ת)אלעד 08/09/2024 13:14

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.