פצצה מתקתקת בקרנות הכספיות? הקרנות עדיפות על פיקדונות, אבל יש גם סיכון

לאור סביבת הריבית הגבוהה והרצון של משקיעים לקבל תשואה גבוהה יותר למול ההצעות שהם מקבלים בימים אלה בפיקדונות בבנקים (שהפחיתו ציטוטים בפיקדונות השונים), קיימת נהירה של משקיעים לקרנות כספיות, אשר ממשיכות לגייס כספים בהיקפים משמעותיים. סך היקף שוק הקרנות הכספיות מוערך כיום בהיקף שיא של כ-130 מיליארד שקל. בקרנות הכספיות התשואה אמורה להיות גבוהה מהריבית על הפיקדון ומעבר לכך מדובר במכשיר נזיל. אלא שיש גם סיכון שנתעמק בו בהמשך.

מהי קרן כספית? קרן כספית היא קרן נאמנות קצרת טווח שאמורה להוות מעין תחליף לפיקדון בנקאי. אשר נחשב למוצר השקעה סולידי ובטוח. על היתרונות של הקרנות הכספיות נכתב לא מעט, אז לא הרחיב בנושא. מבחינה רגולטורית הקרנות הכספיות מוגבלות בסוגי הנכסים בהן הן יכולות להשקיע. הנכסים בהן הקרן הכספית יכולה להשקיע אמורים להיות סולידיים, בעלי תנודתיות נמוכה, קצרים ונזילים (עם מח"מ ממוצע של עד 90 יום), וזאת למקרה בו המשקיע (שיכול לפי תנאי הקרנות הקיימות לפדות את הקרן בכל יום נתון) יבקש לפדות את ההחזקה בקרן והיא תוכל הלכה למעשה לפרוע את ההתחייבות במיידי ובמזומן.

בין הנכסים בהן קרנות כספיות יכולות להשקיע יש את הנע"מ הסחיר – (ניירות ערך מסחריים) ועליו נתעכב במאמר זה. עד לאחרונה נע"מים היו בעיקר מונפקים בצורה פרטית (לא סחיר בבורסה; למוסדיים ומשקיעים כשירים בלבד) וכן נקבע בהסכם בין החברות המנפיקות למשקיעים (בעיקר קרנות כספיות) אפשרות למועדי יציאה למשקיע בהודעה למנפיק של 7/14/21 ימים. המשקיע מודיע לחברה שהוא רוצה לפדות את הנע"מ והחברה נדרשת לפרוע לו במזומן את ההתחייבות בערך פארי תוך מספר הימים שנקבע בהסכם הנע"מ בין צדדים.

מה זה נע"מ ולמה זה מסוכן לקרנות הכספיות?

בא הרגולטור (שרוצה לשכלל את השוק ואולי גם להרוויח עמלות מהטרנד) ואיפשר להנפיק נע"מ סחיר שגם הציבור יכול לקנות בבורסה. בשונה מהנע"מ הפרטי, בנע"מ הסחיר מועד הפדיון של הקרן והריבית הוא לאחר כשנה ואין למשקיע כל אפשרות לקרוא לכסף לאורך התקופה. למשקיע זהו חיסרון דרמטי בעיניי למול הנע"מ הפרטי והוא גם מגדיל את סיכון הנזילות לקרנות כספיות המשקיעות בנע"מ הסחיר (הסבר בהמשך). לחברות המנפיקות זה כאמור מעולה, כי אין סיכון שיקראו לכסף לאורך תקופת הנע"מ. יתר על כן, מי שמנתח את שוק החוב מגלה שזוהי כיום אופציית המימון לטווח קצר מהזולות ביותר (אם לא הזולה שבהן) שחברות יכולות להשיג בימים אלה. ועוד בלי שעבוד של ביטחונות כלשהן למשקיעים.

בתיאורה באם המשקיע/ קרן כספית צריכים את הכסף אותו הם השקיעו בנע"מ הסחיר (נניח על מנת להיענות לבקשות מכירה מצד משקיעים בקרן) הם יכולים פשוט למכור את הנע"מים במהלך המסחר. בכל יום ובכל רגע נתון. זה נשמע מושלם. פשוט וקל. בפועל המצב הוא אחר לגמרי. סדרות הנע"מ הנסחרות בבורסה הן קטנות יחסית, אין להם עושי שוק והסחירות היומית בהן אפסית. בנוסף, הפער בין ציטוטי הקונים למוכרים הוא לרוב עצום. כלומר קרן כספית שקנתה את הנע"מ הסחיר עשויה להיקלע למצב בו היא לא תוכל בעת הצורך למכור את ההחזקה שהיא מחזיקה בנע"מ ולהפוך אותה למזומן. הנע"מ הסחיר כמעט ולא סחיר ובאם יש לך פוזיציה גדולה בנע"מ סביר שלא תוכל לצאת ממנו עד מועד הפידיון הסופי. כלומר כשנה ממועד ההנפקה הראשוני.

- הריבית על הפיקדונות בבנקים ירדה - ריבית תעריף עד 3.5%

- בלי עמלות ועם נזילות יומית: בנק לאומי משיק פיקדון מובנה דולרי S&P500

- המלצת המערכת: כל הכותרות 24/7

ומה קורה עם מרווחי הסיכון בנע"מ הסחיר? עקב ביקושי היתר הגבוהים שמוזרמים למכרזים אלה מצד הקרנות הכספיות וכן עקב העובדה שהבנקים הורידו לאחרונה את הריביות שהם נותנים בפיקדונות השונים, הקרנות קונות את הנע"מ הסחיר במרווח סיכון נמוך יותר למול אג"ח אחר של אותה חברה שלא מוגדר רשמית כנע"מ סחיר. עיוות התמחור מצד הקרנות עקב הסיבות שצוינו לעיל הוא כמובן עוד סיבה מדוע החברות רצות בימים אלה להנפיק לקרנות כספיות נע"מ סחיר.

בהערת אגב אציין כי פרט לעיוות בתימחור (לטובת המנפיקים) הנפקת הנע"מ מאפשרת למגייס החוב/המנפיק ליהנות מהקלות רגולטוריות מסוימות בדרישות הגילוי בהכנת תשקיף או בדרישה לפיזור מזערי להחזקת הציבור, וזאת בשונה ממנפיקי אג"ח הרגיל הכפופים לרגולציה ופיקוח קשוחים יותר.

קבלו דוגמא לעניין זה: חברת גמא מקבוצת הפניקס הנפיקה לאחרונה בהצלחה נע"מ סחיר סדרה 3. הנע"מ הונפק במרווח של 0.3% בלבד למול ריבית בנק ישראל והוא נסחר כיום במרווח של 0.77% למול אגח ממשלתי במח"מ דומה. לגמא יש גם אג"ח קצר בריבית משתנה הנסחר בבורסה שלא מוגדר כנע"מ סחיר, המדובר בגמא אג"ח ג שהינו למח"מ של כ-0.82 שנים. אג"ח זה נסחר כיום במרווח סיכון של כ 1.84% למול אגח ממשלתי במח"מ דומה. פער של למעלה מ 1%. זהו פער גדול ולא סביר בעיניי לאג"ח ברמת סיכון נמוכה ולתקופה קצרה והוא מבליט את עיוותי התמחור בין הנע"מ הסחיר לאג"ח הרגיל.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הקרנות הכספיות מזרימות ביקושים ומורידות את השער

בנע"מ הסחיר משקיעים בעיקר הקרנות הכספיות שנהנות בימים אלה מזרימה מסיבית של כספים מצד הציבור, ואשר יכולות להשקיע רגולטורית במגוון מצומצם יחסית של נכסים.באגח הסחיר משקיעים בעיקר גופים מוסדיים ומשקיעים פרטיים, אשר להם מגוון רחב של אופציות השקעה.

אז למה הקרנות הכספיות קונות את הנע"מ "הסחיר"? רכישת הנע"מ מבטיחה לקרן תשואה גבוהה יותר למול אלטרנטיבות ההשקעה הקיימות בפניה מבחינה רגולטורית, מה שגם עשוי לאפשר לה להציג ביצועים טובים יותר למול קרנות מתחרות ולגייס יותר כספים מהציבור. יותר כספים אומר יותר דמי ניהול. מה שלא מספרים לציבור הוא שהתשואה באה עם גידול בסיכון הנזילות של הקרן וכן בגידול בתנודתיות העתידית של הקרן. אין ארוחות חינם.

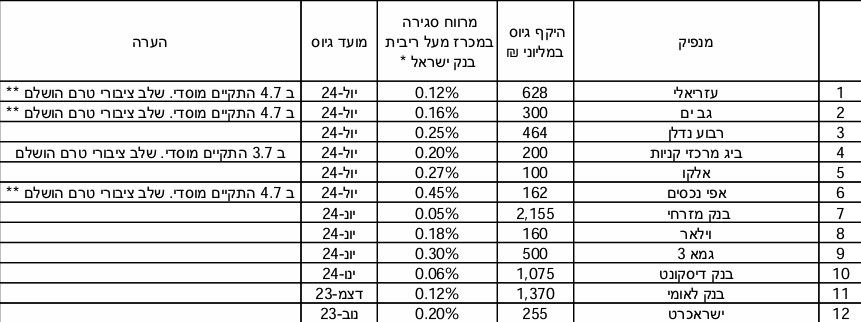

את העיוות והארביטראז הזה שציינתי מנצלות (בצדק מבחינתן) חברות רבות לאחרונה והן מנפיקות נע"מ סחיר בקצב מסחרר. להלן טבלה של חברות שהנפיקו נע"מ סחיר, שימו לב לכמות החברות שהנפיקו רק בחודש האחרון (9 חברות) ויש עוד חברות בקנה...

* ללא עמלת התחייבות מוקדמת למוסדי. לרוב 0.1%.

** באם שלב ציבורי טרם הושלם, בתחשיב נלקח התחייבויות שנתקבלו בשלב המוסדי

כפי שניתן לראות בטבלה לעיל, היקף ההנפקות של הנע"מ הסחיר גדל בצורה משמעותית בחודש האחרון וכך גם משקלו מסך נכסי הקרנות הכספיות. החשש לדעתי הוא שמגמת גיוס הכספים מצד הקרנות תתהפך מסיבות כאלה ואחרות, והקרנות הכספיות לא רק שלא יגייסו כספים חדשים אלא יקבלו הוראות פדיון מלקוחות, מה שצפוי לייצר אצלהם צורך למימוש נכסים, ובכלל זה נעמים סחירים שלא באמת סחירים במסחר הרציף. מספיק גם שהמשקיעים יזוזו מקרן אחת לקרן לקרן אחרת של חברה מתחרה בשביל להכניס לבעיה את הקרן הסובלת מפדיונות.

מסקנה: לאור הסחירות המדוללת בנע"מ שהונפקו וכן לאור היעדר יכולת פדיון לאורך חיי הנע"מ הסחיר, ככל שקרנות כספיות ישקיעו יותר בנע"מ סחיר, הסיכון שהן יקלעו לקשיי נזילות בתסריטי לחץ ודרישות פדיון ממשקיעים עולה משמעותית והיא עשויה להיות חרב פפיות למוצר שאמור להיות סולידי ונזיל. לגמרי פצצה מתקתקת בעיניי ובפרט לאור הקצב המסחרר של גיוסי נע"מ סחיר בחודש האחרון. בנוסף, הנע"מ הסחיר לא מונפק כיום במרווח המשקף סיכון אמיתי, ובפרט למול נכסים דומים שלא מוגדרים כנע"מ סחיר.

אז מה לעשות? בצד של החברות, מומלץ לנצל כאמור את הפתח עד שייסגר להנפיק נע"מ סחיר ולנצל את היתרונות והעיוותים בתמחור המוצר כמצוין לעיל, שסביר שיסגר בטווח הקצר.

בצד של הקרנות הכספיות צריך לדרוש כתנאי להשתתפות בהנפקות עתידיות מינוי של עושה שוק שיפעל בצורה שוטפת ואפקטיבית ליצירת נזילות באותם ניירות, ידרשו מהמנפיקים מרווח סיכון ראוי המשקף את סיכון הנזילות שצוין, את סיכון חדלות הפירעון של המנפיקות וכן שיבחנו את עצמן בתסריטי לחץ של קריאה מסיבית לכסף/דרישת פדיון מצד משקיעים.

הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. שמתמחה בייעוץ וליווי חברות בהנפקות, בנקאות להשקעות ועוד.

למועד זה הכותב עשוי להחזיק במישרין ובעקיפין בני"ע (אג"ח ו/או מניות) של חברות המוזכרות בכתבה.למעט ב יג מרכזי קניות בה הכותב משמש כיועץ לענייני מימון ושוק ההון, לכותב אין קשר עסקי כלשהו עם החברות המוזכרות במאמר והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל.

יובהר כי הניתוח לעיל של הכותב התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברות (או מי מטעמן) בנושא. אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

- 16.מעניין מאוד. תודה. (ל"ת)הקורא 09/07/2024 16:47הגב לתגובה זו

- 15.א 08/07/2024 15:21הגב לתגובה זוהאמת שהבדיחה היא לא על חשבונו של אף אחד. מדובר דה פאקטו באגח,ובקרן אגחית.אבל למה לקרוא בשמות גנאי? כספית ונע'מ נשמע הרבה יותר נחמד

- 14.ירון 08/07/2024 13:34הגב לתגובה זוהמחמ בכספיות עד שנה.

- משה 08/07/2024 14:21הגב לתגובה זוכמה צריך להזהר כשלא יודעים!!!

- 13.למי שחרד יש קרנות כספיות שאינן משקיעות בקונצרנים (ל"ת)קונצי 08/07/2024 13:04הגב לתגובה זו

- איך יודעים למצוא את הקרנות האלה (ל"ת)יי 21/01/2025 08:06הגב לתגובה זו

- 12.תכלס , אין הבדל בין כספית לקרן אגח טובה (ל"ת)ירון 08/07/2024 12:32הגב לתגובה זו

- 11.אמיר 08/07/2024 10:55הגב לתגובה זותודה לאל שבמדינת ישראל יש שוק חופשי ותחרותי

- 10.אלי 08/07/2024 10:19הגב לתגובה זומהכתבה אני למד שצריך לדלל אחזקה בכספיות.

- 9.רון גל 08/07/2024 09:34הגב לתגובה זומפחיד. אני רק ארמוז שלא קיללתי או השתמשתי בשפה לא יפה.

- מה כתבת? (ל"ת)פיראט 08/07/2024 13:21הגב לתגובה זו

- 8.החברות ברשימה עדיפות על אגח מדינה.! (ל"ת)א 08/07/2024 09:28הגב לתגובה זו

- 7.משה 08/07/2024 09:09הגב לתגובה זועדיף אם ככה לקנות מקמ

- 6.תודה רבה! (ל"ת)יוני 08/07/2024 09:07הגב לתגובה זו

- 5.סווינגר 08/07/2024 08:52הגב לתגובה זולהשאיר כסף בעו"ש.

- 4.עדיף פיקדון בבנק 08/07/2024 08:37הגב לתגובה זואין ארוחות חינם. קרן כספית זו מילה מכובסת לקרן נאמנות.

- אתה מנהל בנק? 08/07/2024 09:29הגב לתגובה זובניגוד לקרן נאמנות קרן כספית פטורה מכל העמלות, שמה כסף בפיקדונות בבנקים (בריבית גבוהה ממה שהמשקיע היחיד יקבל), ויש לה הטבת מיסוי שזה רק על רווח מעל המדד.

- 3.כתבה מעניינת (ל"ת)ברי 08/07/2024 07:50הגב לתגובה זו

- 2.דן 08/07/2024 07:42הגב לתגובה זוכמה אחוזים מחזיקה קרן כספית בנעמ? מניח ומקווה שמנהלי קרנות מחזיקים אחוז מזערי מהנכסים חוץ מזה יש לקחת אורך מחצית החיים בנעמ שהוא 6 חודשים

- 1.אחד שיודע 08/07/2024 07:29הגב לתגובה זוקרנות כספיות מורשות לקנות רק נע"מ בדירוג הגבוה ביותר. הסיכון שיהיה כשל פירעון תוך כמה חודשים של נע"מ מהדירוג הזה הוא אפסי.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.