לאיזו מניה מבין רשתות המזון יש את האפסייד הכי גדול, ומה צפוי ב-2024?

זו הייתה שנה קשה למניות חברות המזון - כל החברות ירדו מתחילת השנה כאשר החברה עם השנה הכי טובה מהבחינה הזו היא רמי לוי רמי לוי -1.3% שירדה ב-10% מתחילת השנה, זאת לעומת טיב טעם טיב טעם 0.09% ויוחננוף יוחננוף -1.54% שראו את המניות שלהן נופלות ב-21%. מה צופים בהפניקס בית השקעות לשנת 2024 ולאיזו מנייה האפסייד הכי גדול?

התחרות תתמתן לקראת סוף 2024

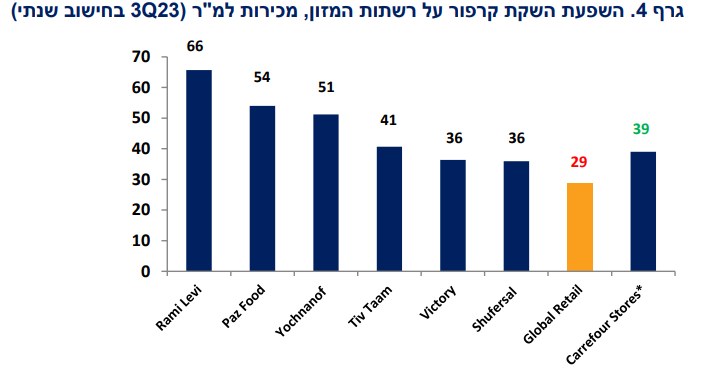

נתוני המכירות בחנויות שהושקו מחדש תחת המותג קרפור ממשיכים להיות גבוהים: השקה של כ-70 סניפי קרפור הניבו מכירות של 39 אלף שקל למ"ר, והביאו לצמיחה של כ-22.6% ב-SSS בפעילות קמעונאות המזון של אלקטרה מוצרי צריכה אלקטרה צריכה -5.25% בתקופה של 9 החודשים הראשונים של 2023 לעומת התקופה המקבילה. למרות שכל הרשתות הושפעו מה"באז" סביב השקת קרפור, שופרסל שופרסל -3.33% ופז (פרשמרקט) הושפעו יותר מהתעצמות התחרות במיקומים השכונתיים עקב החפיפה הגיאוגרפית עם המיקומים של קרפור. בהפניקס מעריכים כי על מנת לעבור לרווחיות, אלקטרה צריכה תצטרך להגיע לרמה של כ-40 אלף שקל מכירות למ"ר (לעומת 29 אלף שקל כיום) תוך הגדלת שולי הרווחיות הגולמית. כתוצאה מכך, בהפניקס מצפים להתמתנות ברמת התחרות על רקע הפסקת מבצעי השקת רשת קרפור לקראת סוף שנת 2024.

צפויות הוצאות תפעוליות גבוהות שישפיעו על הרווחיות

העלייה בשכ"ד, הוצאות שכר ועלויות אנרגיה, המהווים את עיקר ההוצאות התפעוליות, ימשיכו להוות רוח נגדית לרשתות המזון. בהפניקס צופים שעלייה בשכר דירה, עלייה של 5% בשכר המינימום (באפריל 2023) וצמיחת עלויות החשמל ימשיכו להביא לגידול של כ5%- ב-OPEX בשנת 2024 ויחלישו את השיפור בשולי הרווח התפעולי. כתוצאה מכך, בהפניקס מורידים את תחזית הרווח בסקטור לשנת 2024. בהפניקס צופים שיפור מתון של 20 נ"ב ברווחיות התפעולית ל-3.5% ב-2024 (לעומת 3.8% בעדכון שפורסם ביולי), בהשוואה ל-3.3% ב-2023.

פז ופרשמרקט

בהפניקס נתנו המלצת קנייה לפז עם מחיר יעד של 400 שקל, המשקף אפסייד של 27% למחיר השוק וכ-35% כולל תשואת הדיבידנד של 8% וציינו כסיבה לכך את הטרנספורמציה מחברה עתירת הון ובעלת מחזוריות גבוהה לתחום קמעונאות האנרגיה והמזון היציבים יותר. בנוסף, בהפניקס מעריכים כי היציאה מבתי הזיקוק והמכירה של פזקר שאינה סינרגטית (צפי לסגירה בחציון הראשון של 2024) תפקס את מאמצי ההנהלה לצמיחת עסקי האנרגיה לתחבורה תוך הרחבת פלטפורמת קמעונאות המזון.- אלקטרה צריכה: עלייה קלה בהכנסות, שיפור בשורה התחתונה

- אלקטרה צריכה: השיפור בקרפור ממשיך להוביל את החברה

- המלצת המערכת: כל הכותרות 24/7

לאחר מספר רכישות במהלך 2021-2022, פז נהנית מנתח שוק של כ-4% משוק קמעונאות המזון בישראל עם כ-65 סופרמרקטים שכונתיים ועירוניים הכולל מובילות בנישת חנויות הנוחות בתחנות הדלק (כ-242 חנויות נוחות). למרות שסביבה הכלכלית הנוכחית מיטיב עם פורמט הדיסקאונט, בברוקראז' מצפים שהאתגרים של קרפור יקלו על הלחצים התחרותיים בשכונות ובמרכזי הערים לקראת סוף שנת 2024. בהפניקס צופים צמיחה שנתית של 5% ב-EBITDA (בתקופות 2023-2025) כתוצאה משילוב של רכישות ושיפור שולי הרווח עקב תוצאה מיתרונות לגודל.

ויקטורי - אפסייד של 39%

בהפניקס נתנו המלצת קנייה לרשת הסופרים עם מחיר יעד של 48 שקל בעקבות החלטת ההנהלה לצאת ממיקומים במרכזי הערים, סגמנט הסובל מהחרפת התחרות וגידול בעלויות תפעול (שכ"ד והוצאות שכר). בהפניקס צופים ירידה במבנה עלויות התפעול אשר תאפשר לויקטורי להשיג שיפור של 50 נ"ב בשולי הרווח התפעולי לכ-3% ב-2024. גם לאחר תשואת היתר של המניה לאחרונה, לפי הברוקראז' ויקטורי עדיין נסחרת במכפיל רווח זול יחסית של 11.1 לשנת 2024, כאשר מחיר היעד משקף אפסייד של 39% למחיר השוק.רמי לוי - אפסייד של 38%

בהפניקס גם ציינו את רשת רמי לוי רמי לוי -1.3% שממשיכה להיות הנהנית הברורה מהאקלים הכלכלי הנוכחי. צמיחת SSS חזקה מהמתחרים בשבעת הרבעונים האחרונים מעידה על הגדלת נתח השוק של רשתות הדיסקאונט על רקע רגישות גוברת של צרכנים למחירי המזון. בהפניקס מצפים שרשת רמי לוי תחזור לפתיחה מואצת של סניפים בשנת 2024. בהפניקס חוזים שצמיחה חזקה יותר ב-SSS ופתיחת סניפים שיניבו צמיחה שנתית ממוצעת של 6% ו-7% במכירות מזון וברווח תפעולי, בהתאמה. המניה נסחרת במכפיל רווח של 13.9 לשנת 2024 ובהפניקס ממליצים על רמי לוי בקניה עם מחיר יעד של 285 שקל, אפסייד של 38%.האפסייד הכי גדול - טיב טעם עם אפסייד של 60%

הפניקס אומנם הורידו את מחיר היעד שלהם על טיב טעם טיב טעם 0.09% , שהיא גם המנייה שירדה הכי הרבה מתחילת השנה לצד יוחננוף יוחננוף -1.54% , אבל מחיר היעד שמצביעים בהפניקס הוא 7.8 שקל, אפסייד של 60% לעומת המחיר הנוכחי שעומד על 4.85 שקל.

- 1.לרון 27/12/2023 09:48הגב לתגובה זוטיב טעם עם הביתא הגבוהה ביותר תעלה יותר אחרי שירדה יותר

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.