צניחה במספר האקזיטים וההנפקות: מה קרה בשנה הקשה של ההייטק?

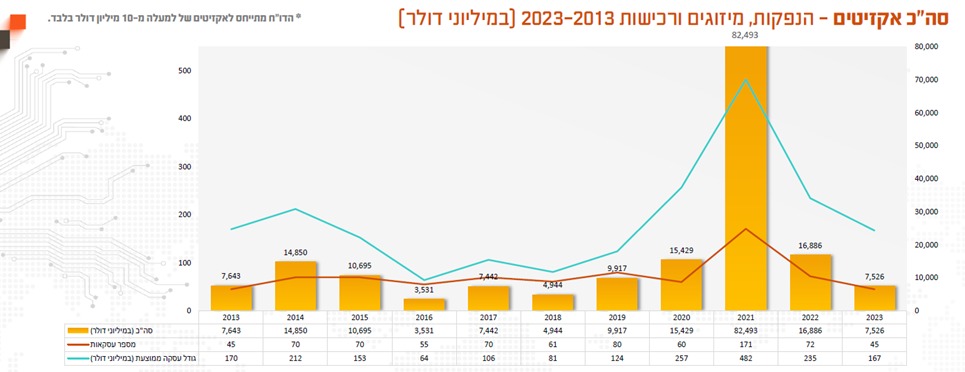

היקף עסקאות המכירה וההנפקה בהייטק הישראלי (אקזיטים) בשנת 2023 הסתכם ב-7.5 מיליארד דולר – ירידה של כ-56% בהשוואה לאשתקד (16.8 מיליארד דולר), כך עולה מדוח האקזיטים של פירמת ראיית החשבון והייעוץ PwC Israel. עוד עולה מהמספרים כי מדובר בשפל חדש שנרשם לפני עשור וההיקף הכספי הוא הנמוך בחמש השנים האחרונות.

נתוני האקזיטים (PWC)

נתוני האקזיטים (PWC)

ביחס לשנת השיא 2021 בה נסגרו עסקאות בשווי כ-82.5 מיליארד דולר, נרשמה השנה ירידה גדולה: 91%. מספר האקזיטים עמד ב-2023 על 45 בלבד השנה (72 עסקאות שנה קודם) - דומה למספר העסקאות לפני עשור.

מתוך 45 העסקאות, 19 היו מתחום הסייבר בסכום של כ-3.8 מיליארד דולר ומהווים כ-51% מהשווי הכולל של העסקאות. בנטרול הנפקות, גודל עסקת רכישה ממוצעת עלה מ-105 מיליון דולר בשנת 2022 לכ-119 מיליון דולר בשנת 2023 – עלייה של כ- 13%.

- גידול של 25% בהשקעות בחברות מדעי החיים בישראל ב-2024

- צמיחה של 71% ברכישה של חברות ישראליות; שפל חסר תקדים מחוץ להייטק

- המלצת המערכת: כל הכותרות 24/7

אגב, רק בעסקה אחת המחוג חצה את רף המיליארד דולר: הנפקתה של Oddity בשווי 1.9 מיליארד הינה העסקה היחידה בשנת 2023 בה המחוג חצה את הרף, זאת בהשוואה לשנת 2022 ו-2021 בהן נרשמו 2 עסקאות ו-21 עסקאות בהתאם, אשר כולן הינן הנפקות בארה"ב מעל מיליארד דולר. בשנת 2023 התרחשו 3 עסקאות משמעותיות (מעל 500 מיליון דולר) בסך כולל של כ- 3.1 מיליארד דולר, וזאת בהשוואה לשנה הקודמת בה התרחשו 6 עסקאות משמעותיות בסך כולל של כ- 11.9 מיליארד דולר. כמו כן, ב-2023 התרחשו 14 עסקאות בסכום בין 100-500 מיליון דולר בסך כולל של כ-3.4 מיליארד דולר, 9 מהן בתחום הסייבר. זאת בהשוואה, לשנת 2022 בה התרחשו 17 עסקאות בהיקף. נתח העסקאות בין 10-50 מיליון דולר ממשיך גם השנה להוביל עם כ-40% מסך העסקאות, וזאת בהשוואה לשנת 2022 בה נתח העסקאות הללו היוו 53%.

לגבי עסקאות המשך, 11 עסקאות המשך נוטרלו בניתוח הכללי של דו"ח זה. הסיבה לנטרול עסקאות אלו היא כי החברות נכללו בדוחות הפירמה בעבר (עת נעשתה הנפקה ראשונית לציבור או מכירה קודמת). הכללתן בשנית בדו"ח זה, הייתה מעוותת את היכולת לבצע ניתוח השוואתי בין השנים.

עסקאות מיזוגים מיזוגים ורכישות ממשיכים להוות את הנתח המשמעותי של דו"ח האקזיטים: בנטרול הנפקות, בשנת 2023 הסתכמו עסקאות הרכישה, 42 במספר, לשווי של כ-5 מיליארד דולר. זאת בהשוואה לשנת 2022 אשר כללה 59 עסקאות רכישה בשווי מצטבר של כ- 6.2 מיליארד דולר, ואילו שנת השיא 2021 כללה 99 עסקאות רכישה בשווי מצטבר של כ – 11.5 מיליארד דולר. ירידה של כ-20% ו-57% בהתאמה בסכום העסקאות (בנטרול הנפקות). כמו כן, גודל עסקת רכישה ממוצעת עלה מ-105 מיליון דולר בשנת 2022 לכ-119 מיליון דולר בשנת 2023 – עלייה של כ- 13%.

- אין לנו מתחרים- הדרך להתחרות זה אם הלקוחות יתחילו לפתח את המוצר בעצמם

- מה קורה בהייטק הישראלי - מפטרים או מגייסים? הנה התשובה

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מה קורה בהייטק הישראלי - מפטרים או מגייסים? הנה התשובה

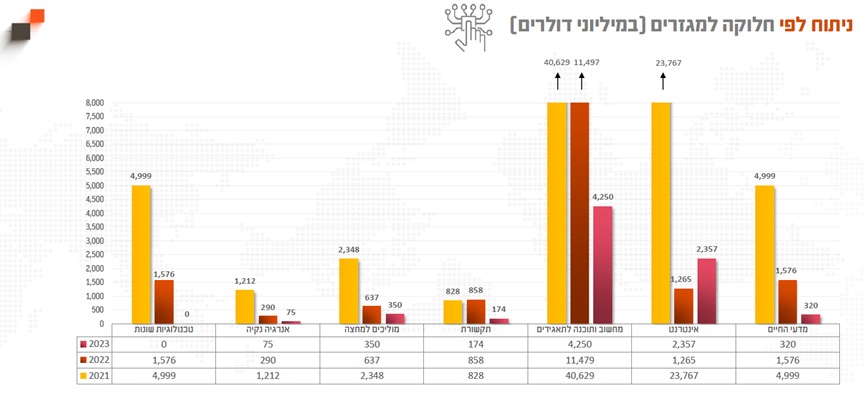

אקזיטים לפי סקטורים (PWC)

אקזיטים לפי סקטורים (PWC)

בשנת 2023 נרשמו בסך הכל 3 הנפקות (כולן בארה"ב) בשווי של כ-2.5 מיליארד דולר, בראשן Oddity בשווי של כ-1.9 מיליארד דולר - זאת בהשוואה לשנת 2022, בה היו 13 הנפקות, 8 מתוכן בארה"ב (בשווי כולל של כ-10 מיליארד דולר) והשאר בבורסה הישראלית (בשווי כולל של כ-600 מיליון דולר). ממוצע הנפקה עמד על כ-842 מיליון דולר, וזאת ביחס לממוצע של כ- 822 מיליון בשנה שעברה ולכ-985 מיליון בשנת השיא 2021.

מחשוב ותוכנה הינו המגזר שממשיך להוביל עם מספר העסקאות הגדול ביותר. בשנת 2023 ניתן לראות כי מגזר מחשוב ותוכנה לתאגידים, בדגש על תחום הסייבר, ממשיך להוביל עם מספר העסקאות הגדול ביותר ביחס לשאר המגזרים (כ-60% מכלל העסקאות), בסך הכולל של כ-4.2 מיליארד דולר.

יש עדיין עסקאות כחול-לבן

ארצות הברית הייתה ועודנה המשמעותית ביותר בהיבט של רוכשים, עם 27 עסקאות המהוות כ-60% ממספר העסקאות הכולל (זאת לעומת 39 עסקאות המהוות 54% ממספר העסקאות הכולל, בשנת 2022). כמו כן נרשמו 11 עסקאות "כחול-לבן" המהוות כ-24% ממספר העסקאות הכולל, זאת בהשוואה לשנה הקודמת בה נרשמו 23 עסקאות "כחול-לבן" המהוות כ-33% ממספר העסקאות הכולל.

ירון ויצנבליט, שותף וראש פרקטיקת הביקורת ואשכול ההייטק ב– PwC Israel: "בהרבה מובנים מדינת ישראל והתעשייה הטכנולוגית נכנסו למלחמה באופן לא מיטבי כלל וכלל - קדמו לה משבר גלובאלי אשר התחדד והתעצם בתחילתה של השנה הקודמת, ומשבר נוסף, מקומי אמנם, אך בעל השלכות פוטנציאליות הרות אסון, הרי הוא המשבר החוקתי שאיים לפלגנו ולזעזע את אמות הסיפים עליהם מושתתים יסודות קיומנו. יחד עם זאת, יתכן כי כתוצאה מהירידה במספרן ובהיקפן של כלל העסקאות, בלטו אלה השנה במיוחד, אך חברות הסייבר הן אשר "הצילו" את המצב. בשנת 2023, מתוך 45 עסקאות, 19 במספר נגעו לחברות העוסקות בתחום זה, כאשר שווין המצרפי בסכום כולל של כ- 3.8 מיליארד דולר, היווה כ- 51 אחוזים מהשווי הכולל של העסקאות".

- 2.שגית 11/12/2023 19:55הגב לתגובה זולמעשה עשרות אלפי עובדי הסטרטאפים מחזיקים בידם אופציות שלא שוות כלום.

- 1.המגיב 06/12/2023 23:27הגב לתגובה זוסך הכל הממוצע הרב שנתי דיי דומה למה שקורה עכשיו. אז כל הפאניקה מיותרת.

יואב שפרינגר וגלעד עזרא, מייסדים Apptor.ai צילום פרטי

יואב שפרינגר וגלעד עזרא, מייסדים Apptor.ai צילום פרטיאין לנו מתחרים- הדרך להתחרות זה אם הלקוחות יתחילו לפתח את המוצר בעצמם

שיחה עם יואב שפרינגר- המנכ"ל ושותף מייסד של Apptor.ai

ספר בקצרה על עצמך:

אני במקור מבית חנן בצפון. בצבא שירתי ב-8200, שם גם פגשתי את השותף שלי, גלעד עזרא, ובזמן השירות, עבדנו על פיתוח מודלים של פרדיקציה לצבא כדי לזהות התנהגויות, אבל הרעיון זה להתעסק ב-predictable AI. אחרי הצבא הייתי בפלייטיקה בעולמות ה-AI retention. את הסטארטאפ הקמנו במהלך המלחמה, והתחלנו לרוץ איתו ממש תוך כדי המילואים.

ספר על החברה ומניין בא הרעיון?

אלו דברים דומים שעשינו בצבא. חיפשנו איפה אפשר למקסם את מה שעשינו בצבא ולהשליך על שוק, שהוא ממש בלו אושן עבורנו ואין חברה שעושה משהו דומה. תעשיית ה- direct sales, שהיא מאוד אמריקאית ואנחנו בנינו כמה מודלים של פרדיקציה שעוזרים לחברות direct sales לייצר תקשורת טובה יותר עם הלקוחות שלהן. המודלים מזהים טוב יותר מה הלקוח רוצה לקנות, מה המוצר שכדאי להציע לו ומתי יספיק לקנות, כאשר המטרה היא לטרגט בצורה טובה יותר את הלקוחות דרך המודלים שאנחנו מריצים. זה דומה לאי קומרס אבל יש הבדלים כי דרך המכירה בחברות direct sales היא שונה מעט, ואותן חברות רואות את עצמן כתעשייה נפרדת. למשל הרבהלייף היא לקוחה שלנו, ואם ספורה מבחינים שאני עובד איתם, הם יחשבו "מעולה, חברה דומה לנו." לעומת זאת, אם הרבהלייף היו רואים שאני עובד עם ספורה הם היו חושבים שזה אי קומרס. בשנה אחת הגענו ללקוחות וחברות כמו הרבהלייף, שופ דוט קום, It works! Global ו-Immunotec.

אופן המכירה ב-direct sales זה דרך מפיצים שהם המשווקים את המוצרים של החברה. עד שאנחנו הופענו, כל החברות הללו היו בונות על המפיצים לעשות את עבודת השיווק והמכירות והכל היה קורה דרכם בלי ערוצים נוספים. המפיצים מביאים לקוחות והם מדברים עם לקוחות וכדומה. מה שקורה בפועל זה שמאחר וכיום יש עוד הרבה אלטרנטיבות לעשות הכנסה מ-gig economy ובגלל התחרות הרבה בשוק, אז המודל לפיו הם בונים רק על המפיצים כבר לא עובד. מה שאנחנו מביאים לשולחן זה שאנחנו מייצרים מודלים של פרדיקציה שעושים את הכל באופן אוטומטי, את ה-retention, ההמלצות על מוצרים כאשר אנחנו יודעים לזהות מה כל לקוח יקנה ומתי והחברות כבר לא צריכות לבנות על המפיצים אלא אנחנו עושים את זה בשבילם, הכל כבר הופך לאוטומטי.

מתי הוקמה וכמה עובדים?

קמנו ביולי 2024, אנחנו 10 עובדים, הרוב בישראל ואחת ביוטה.

- חברת הסייבר Echo גייסה 50 מיליון דולר תוך 10 חודשים מאז הקמתה

- Dux נחשפת עם סבב סיד של 9 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

מי המשקיעים?

זוהר גילון, יובל בר-גיל, ניר גרינברג, רן שריג, אפי כהן ועוד