האם לאור ההאטה והירידה באינפלציה הבנק יוריד את הריבית? חכו קצת

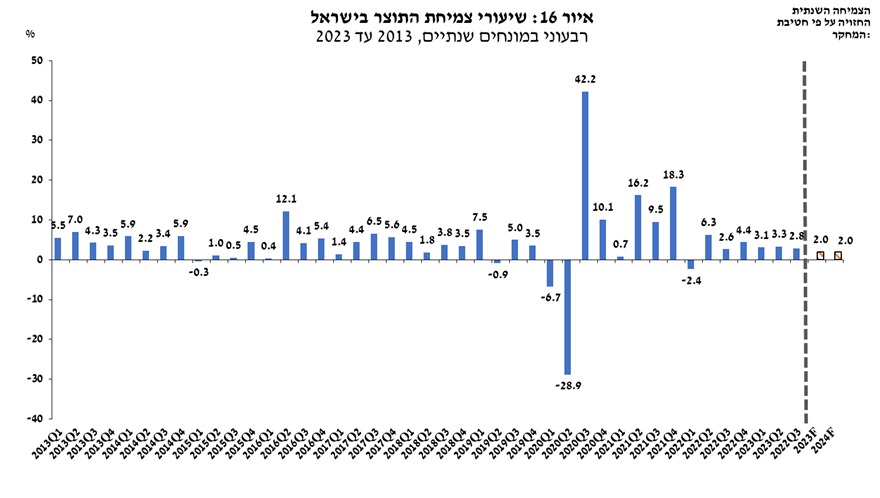

הודעת הריבית של בנק ישראל בשבוע שעבר לא הפתיעה כאשר הריבית נותרה ללא שינוי. במקביל, הבנק המרכזי צופה שהמשק יצמח בשנה הנוכחית וב-2024 בשיעור צנוע למדי של 2% בכל אחת מהשנים. המשמעות של צמיחה שנתית של 2% היא צמיחה אפסית לנפש מאחר והאוכלוסייה בישראל צומחת בקצב דומה.

שיעורי צמיחת התוצר בישראל

שיעורי צמיחת התוצר בישראל

לכל התחזיות הללו יש להתייחס כמובן בזהירות רבה מאחר וכולן ניתנות תחת עננה כבדה של אי ודאות ומן הסתם הן ישתנו בהתאם להתפתחות המלחמה והמשכה. כך סבור עידן אזולאי, מנהל השקעות ראשי בסיגמא קלאריטי.

לדבריו, כמה נקודות חשובות עלו מהודעת הריבית ומהצהרות הנגיד במסיבת העיתונאים. "בנק ישראל מתייחס לעניין יכולתה של הממשלה לעמוד בעלויות הכוללות של המלחמה תוך שהוא מציין את העובדה שישראל נכנסה למלחמה עם רמות חוב נמוכות באופן אבסולוטי ויחסי למדינות המפותחות בעולם. בנק ישראל צופה שיחס החוב תוצר יעלה ב-2023 ל-63% ול-66% ב 2024. ככל שכך יקרה, המשק יוכל לעמוד בעלויות המלחמה ללא קושי תוך הסתייעות בנזילות הגבוהה של הגופים המוסדיים. במקביל, בנק ישראל צופה שהאינפלציה תרד בשנה הקרובה ובשנה שלאחריה ותיכנס לתוך טווח היעד של הממשלה.

- תן וקח - שחיתות מובנית בקשר בין בנק ישראל לבנקים

- פרופ' אמיר ירון: "המצב הכלכלי הוא הישג ובצניעות - חלק גדול נובע מהמדיניות שלנו"

- המלצת המערכת: כל הכותרות 24/7

"האם לאור ההאטה הצפויה ומגמת הירידה באינפלציה, הבנק יחל להוריד את הריבית? למרות הנימה המאוזנת שעולה מהצהרת הבנק, הרי נראה שבנק ישראל ימתין בטרם יחל להפחית את הריבית.

"אם התקופה הנוכחית היתה תקופה 'רגילה', הרי שסביר להניח שהריבית היתה מתחילה לרדת מאחר ורמתה הנוכחית מגלמת מדיניות מהדקת למדי. ציפיות האינפלציה לשנה הקרובה כפי שהן מגולמות בשוק עומדות על רמה של כ-2.5% מה שגוזר כעת ריבית ריאלית גבוהה של 2.25%, רמה שתקשה מאוד על המשק להתאושש. נזכיר שלפני קצת למעלה משנה הריבית הריאלית נעה בין בין אפס לשלילית. לעת עתה בנק ישראל ימתין. בראש ובראשונה הוא ימתין לראות מה הן ההשלכות הכלכליות של המלחמה ובמקביל יבחן את ההתנהלות הפיסקלית של הממשלה. זו האחרונה עשתה שתי פעולות משמעותיות בישיבתה הראשונה. ראשית, הקיצוצים בהן נקטה והמשך ההקצאות של הכספים הקואליציוניים היו בניגוד לדעתו המקצועית של בנק ישראל, מה שמן הסתם מרחיק את הפחתת הריבית. ההחלטה השנייה היתה הארכת כהונת הנגיד לקדנציה שנייה.

"זו בשורה טובה. לא רק בגלל שהמינוי מחדש מסיר גורם אי ודאות משמעותי, אלא גם בגלל שהוא מעניק כוח רב לנגיד שיסייע לו לנטרל (שלא לומר להתעלם) מקולות פופוליסטיים שמנסים להשפיע על החלטות הריבית. ציפיות האינפלציה בשוק לשנה הקרובה עומדות על כ-2.8%, מה שגוזר ריבית ריאלית של קרוב ל-2%. בהנחה שהמלחמה תסתיים בשבועות הקרובים והעלות שלה לא תחרוג מהתחזית הנוכחית ובנוסף נניח שהריבית הריאלית תרד לרמה של 1.5% לערך, הרי שניתן לצפות שבתרחיש הזה הריבית תרד בשיעור של כחצי אחוז בשנה הקרובה. לשלל גורמי אי הודאות שיכולים להשפיע על התחזית הזו, יש להוסיף את התרחיש הסביר שבו הרכב הממשלה או הממשלה כולה ישתנו לאחר המלחמה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

"ברור שאין ביכולתנו לדעת כיצד תיראה המפה הפוליטית בישראל ביום שאחרי. אולם הותרת מבנה התקציב הנוכחי עלולים לגרום לעיכוב בתחילת התהליך של הפחתת הריבית. עקום התשואות הנוכחי מגלם הפחתת ריבית אגרסיבית למדי בשנה הקרובה לשיעור של כ-3.5%. בהינתן מספרם הרב של גורמי אי הודאות, אנחנו סבורים שזו הנחה אופטימית למדי ולפיכך אנחנו לא מבצעים שינוי במבנה תיק האג"ח שלנו ומותירים את המח"מ בין שלוש לשלוש וחצי שנים".

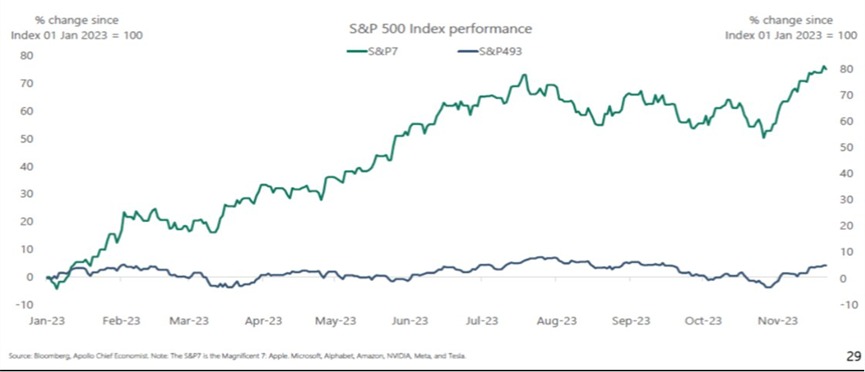

שבע המופלאות וכל השאר

"מה כבר לא נכתב על שבע המניות המופלאות (Magnificent seven)? מניות הטכנולוגיה הגדולות שבלעדיהן השוק היה מספק תשואה אנמית למדי. הגרף שמצורף למטה ממחיש זאת היטב. בעוד שתיק מניות שכולל רק את שבעת המניות הללו עלה מתחילת השנה ב-80%, הרי ששאר 493 המניות במדד ה-S&P 500 סיפקו תשואה קרובה לאפס", מתייחס אזולאי לשוק המניות האמריקאי. מניות הטכנולוגיה המובילות

מניות הטכנולוגיה המובילות

"משקלן של מניות הטכנולוגיה הגדולות במדד S&P500 עומד כיום על 29%, שיעור חסר תקדים. ההתפתחויות הטכנולוגיות בשלושת העשורים האחרונים הואצו מאוד, מה שגרם למספר קטן של חברות שהובילו את הטכנולוגיות הללו ליטול בלעדיות עולמית כמעט מוחלטת בענף שבו הן פועלות, מה שכמובן משך מספר הולך וגדל של משקיעים והביא את החברות הללו לגודל, עוצמה והשפעה חסרי תקדים. עם השנים התברר שהדרך היחידה ל'עשות שוק' היא ע"י החזקה במניות הללו. מי שלא שם, לא קיים.

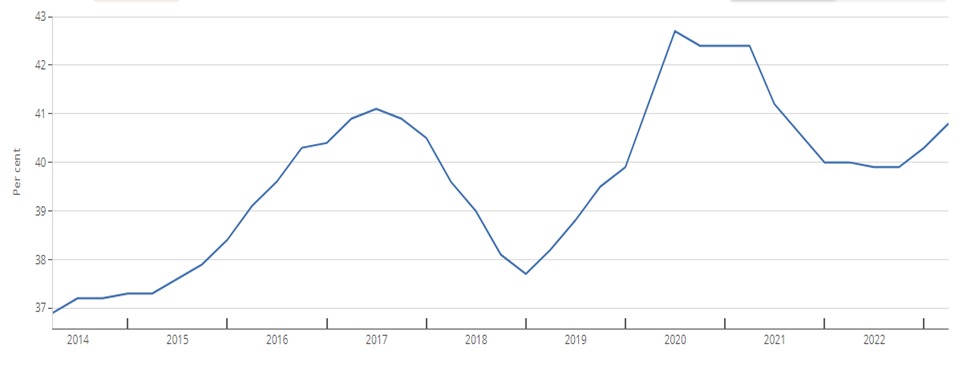

"הסיטואציה הזו גורמת למשקיעים "כאבי ראש" לא קטנים הן לגבי שיעור האחזקה במניות הללו והן לגבי התייחסות לנתונים הפיננסיים של המדד. נסביר. נבחן למשל את עמידותן הפיננסית של החברות בארה"ב באמצעות יחס שירות החוב, השיעור שמוקצה לתשלום חוב מתוך הרווח התפעולי.

"השיעור הנוכחי עומד על 40.8% שכפי שניתן לראות מהגרף אינו חריג ביחס לעבר. אלא שנתוניהן הכספיים של 'שבעת המופלאות' מעוות את הנתון הזה. החוב נטו של חברות הטכנולוגיה הגדולות הוא אפס. למעשה סך המזומן שמוחזק על ידיהן כיום עומד על סך של 770 מיליארד דולר מתוך 2.6 טריליון דולר שמוחזק על ידי כל שאר החברות שמרכיבות את המדד. בנוסף, סך חוב של החברות במדד עומד על 6.8 טריליון דולר בעוד שהחוב של חברות הטכנולוגיה הוא רק 1.26 טריליון דולר. לפיכך, האם ניתן ללמוד משהו מנתוני המדד הכוללים על המצב הפיננסי של החברות שכלולות בו. ספק רב".

מניות הטכנולוגיה ב-s&p500

מניות הטכנולוגיה ב-s&p500

אזולאי מדגיש את השינוי בין "שבע המופלאות" לשאר החברות שבא לידי ביטוי גם בתמחור - "מכפיל הרווח העתידי של חברות הטכנולוגיה המובילות עומד על כ-30 בעוד שהמכפיל העתידי של המדד (כולל חברות הטכנולוגיה) הוא 19.יקר? נתון לדיון בהינתן מעמדן והשפעתן הגלובלית העצומה של החברות הללו. עם זאת, חשוב להזכיר שמניותיהן של 'שבע המופלאות' גם 'יודעות' לרדת, כפי שקרה ב-2022, שנה שבה הן רשמו ירידות של עשרות אחוזים. שורה תחתונה, בין אם נרצה או לא, תיק השקעות חייב לכלול חשיפה לחברות הטכנולוגיה הגדולות. עד שיקומו מתחרות ראויות הן ימשיכו להוביל את השוק, לא רק בזכות הכישרון והיצירתיות שלהן, אלא גם בזכות ה"כיסים העמוקים" שלהן שמאפשרים להן לממן ולהשקיע בכל מיזם טכנולוגי חדשני, ובכך לגוון את השירותים והמוצרים שהן מציעות. חלק מהחברות שכלולות ברשימה האקסלוסיבית הזו נסחרות במחירים יקרים למדי ביחס לשיעור הצמיחה שלהן. חלקן חוות ירידה בקצב הצמיחה ואפילו נסיגה. המשמעות של כך היא שעדיף לא לקנות את כל ה"חבילה" כי אם לבחור מתוכה. משימה לא פשוטה בכלל. דבר אחד ברור כעת, אי אפשר בלעדיהן ו..אי אפשר בלעדיהן".

פרידה ממאנגר, הגורו האמיתי

בשבוע שעבר נפרדנו מאחד המשקיעים הגדולים בהיסטוריה, צ'ארלי מאנגר שהיה יד ימינו של באפט. מאנגר לא היה רק משקיע גדול, כי אם גם סוג של פסיכולוג של משקיעים. היום קוראים לזה, כלכלה התנהגותית. מאנגר היה בין הראשונים אם לא הראשון להבין שיש קשר הדוק בין ביצועי השוק לבין האופן שבו משקיעים חושבים. לאחר מותו, הרשת הוצפה בציטוטים שלו, אז גם אנחנו מוסיפים אחד שלדעתנו רלוונטי לאופיו של המשקיע הישראלי.

******

- 6.דבורה 05/12/2023 13:09הגב לתגובה זוגורמים נזק לאזרחים . הבנקים הורידו ריבית רק מדיבורי הסרק. למרות שהנגיד לא הוריד . חייבים לקנוס על דיבורים ןעל הנזק.

- 5.יניב 04/12/2023 12:47הגב לתגובה זועידן אזולאי -תמיד טעויות ושמרנות תלמד מאבישי עובדיה ………

- 4.מיקו 04/12/2023 12:21הגב לתגובה זובנק ישראל. שני המדדים הבאים אמורים להיות מעל 0.5% במידה ולא יתפרו סעיפים הזויים

- 3.אין על האוזניים של הנגיד יפות מאוד (ל"ת)צחי 04/12/2023 12:19הגב לתגובה זו

- 2.בת אל 04/12/2023 11:05הגב לתגובה זוסכנת איפלציה החרדים בוזזים

- 1.כלכלן 04/12/2023 10:15הגב לתגובה זוחברים חלאס עם בלוני הניסוי - הנגיד אפס ומעתיקו - ספוילר - לא יוריד ריבית כי הפד לא מורידים. לא נראה לי שצריך להיות בשביל זה פרופסור - ניתן לקרוא החלטות הפד , ואם ממש קשה לעשות גוגל טרנסלייט על זה מאריכים לו קנדנציה נוספת ???

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.