מדד השירות: ילין מובילה בקופות הגמל, מנורה והפניקס בפנסיה - אנליסט בולטות לרעה בגמל ומנורה לרעה בביטוח

החברות השונות נמדדות בתשואה שהן מייצרות לחוסכים, בדמי הניהול (בשאיפה שיהיו נמוכים) אבל גם בשירות שהן נותנות ללקוחות - כמה קל לקבל מענה, כמה זמן צריך להמתין על הקו, כמה תלונות הוגשו נגדן וכמה נמצאו מוצדקות ובחברות הביטוח - האם הן משלמות את התביעות ועד כמה הטיפול מהיר.

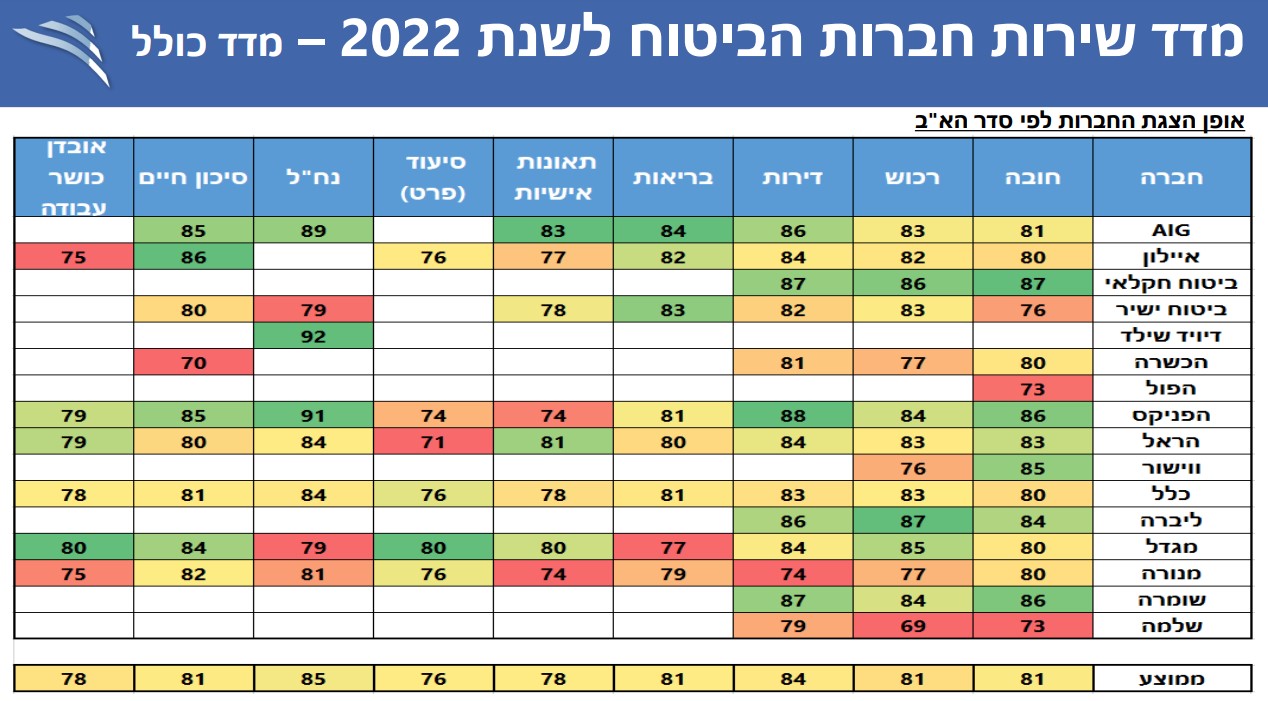

על פי נתוני רשות שוק ההון במדד השירות לשנת 2022, עולה כי באופן כללי חברות הביטוח משלמות תביעות באחוזים גבוהים בממוצע, כ-87% בתחום ביטוחי רכב חובה (אם כי מהירות הטיפול טעונה שיפול - 70%), בביטוח רכב רכוש 88% ומהירות טיפול של 76%, בתחום ביטוח דירה החברות משלמות ב-86% מהמקרים עם מהירות טיפול גבוהה (92%), בתחום ביטוחי הבריאות החברות משלמות ב-83% מהמקרים (מהירות טיפול של 81%), אבל בתחום התאונות האישיות המספרים יורדים כבר ל-77% תשלום בלבד (מהירות טיפול של 82%), בתחום הנסיעות לחו"ל מדובר על תשלום של 93% מהתביעות (מהירות טיפול של 82%) ובביטוח הסיעודי גם טעון שיפור כאשר החברות משלמות 77% בממוצע ומהירות טיפול של 79%.

מרכיבי הציון הם קודם כל תשלום תביעות ומהירות הטיפול (40%) וכן שביעות רצון והמלצת לקוחות (30%) – מידת שביעות הרצון מהשירות והמלצת הלקוחות על חברות הביטוח. תלונות ציבור (15%), זמני מענה טלפוני במוקד השירות (10%) ופעילות באמצעים דיגיטליים (5%).

החברות עם התוצאות הטובות בתחומי הביטוח השונים:

ביטוח רכב חובה: ביטוח חקלאי, שומרה, הפניקס.

ביטוח רכב רכוש: ליברה, ביטוח חקלאי, מגדל.

ביטוח דירה: הפניקס, ביטוח חקלאי, שומרה.

ביטוח בריאות: AIG, ביטוח ישיר, איילון.

ביטוח תאונות אישיות: AIG, הראל, מגדל.

ביטוח נסיעות לחו"ל: דיויד שילד, הפניקס, AIG.

ביטוח חיים סיכון בלבד: איילון, הפניקס,AIG.

ביטוח אובדן כושר עבודה: מגדל, הראל, הפניקס.

ביטוח סיעודי פרט: מגדל, כלל, מנורה.

- צה"ל הוזיל לכם את ביטוח הרכב ביותר מ-5% - האם זה הזמן לחדש פוליסה?

- דחוף: תמכרו את פוליסת החיסכון הזו - גונבים אתכם

- המלצת המערכת: כל הכותרות 24/7

מדד חברות הביטוח 2022. מקור: רשות שוק ההון

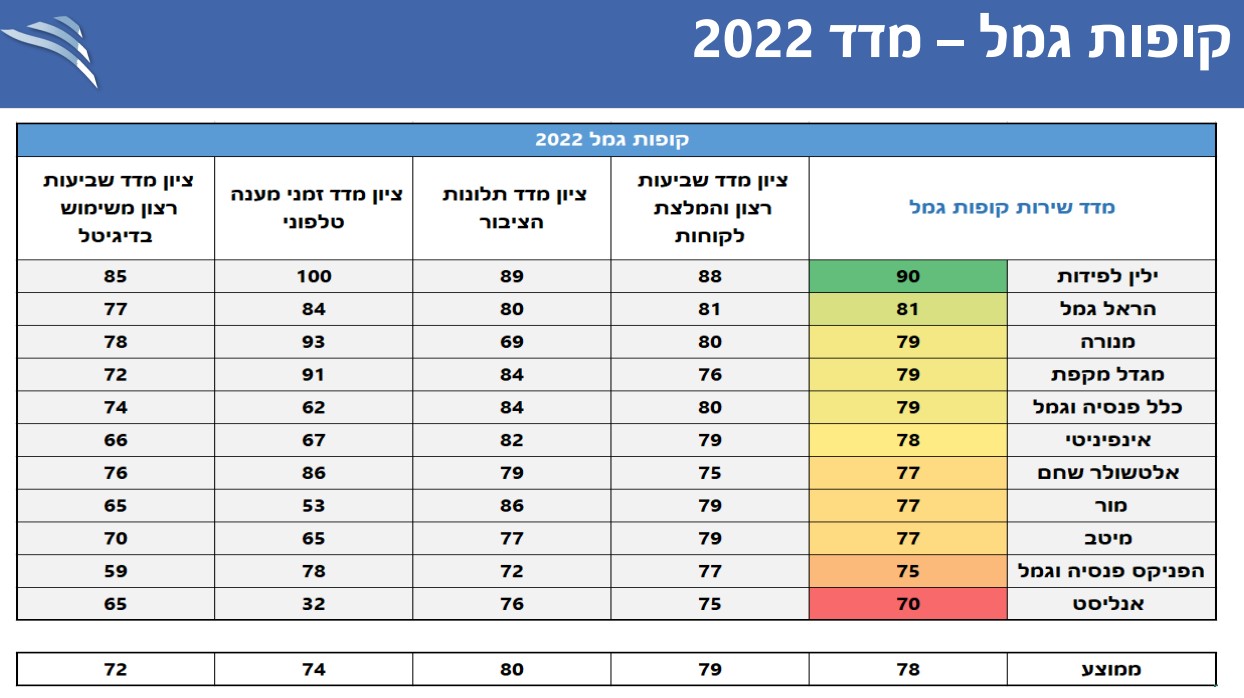

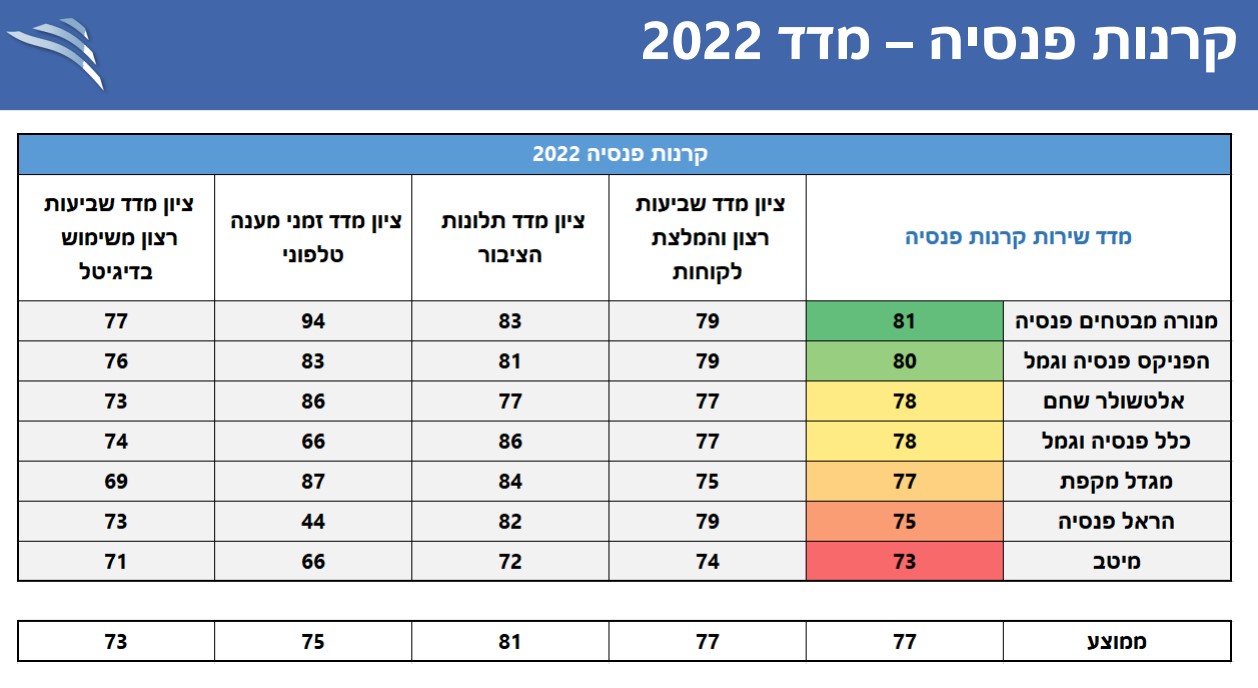

בתחום הגמל - ילין לפידות ראשונה, בתחום הפנסיוני - הפניקס, מנורה והראל ראשונות

המקומות הראשונים בתחום הפנסיה הם חברת הביטוח מנורה מבטחים והפניקס עם ציון של 81 ו-80 בהתאמה. המקום האחרון, מיטב, קיבלה ציון של 73. בתחום קופות הגמל: ילין לפידות הראשונה עם ציון של 90, ואחריה הראל עם 81. המקום האחרון שייך לאנליסט עם ציון של 70 בלבד. בתחום ביטוח חיים משולב חיסכון: מגדל עם 79, ואז כלל והפניקס עם 78. המקום האחרון שייך למנורה והכשרה עם 73.

מדד השירות בחיסכון הפנסיוני מורכב משביעות רצון (65%), תלונות ציבור (20%), זמני מענה טלפוני (10%) ושביעות רצון משימוש דיגיטלי (5%).

מדד קופות הגמל. 2022. מקור: רשות שוק ההון

- הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

מדד הפנסיה, 2022. מקור: רשות שוק ההון

תגובות:

עמית גל, הממונה על שוק ההון, ביטוח וחיסכון (בפועל): "רשות שוק ההון מציבה את המבוטח במרכז ומקדמת בכלים שונים התנהלות הוגנת מצד חברות הביטוח והגופים המוסדיים שתאפשר למבוטח קבלת החלטות מושכלות ומימוש זכויות ברמה גבוהה. מדד השירות מהווה תמריץ אפקטיבי לשיפור השירות והגברת התחרות לטובת הצרכן ואנחנו רואים את זה בא לידי ביטוי בשנים האחרונות. הרשות ממשיכה לפעול במטרה לשפר את רמת השירות הניתן על ידי חברות הביטוח והגופים המוסדיים".

דליה שני מנכ״לית הגמל בילין לפידות: "אנו שמחים לעמוד זו השנה התשיעית ברציפות בראש מדד השירות (מתחילת המדידה של רשות שוק ההון) ובתפעול (פנדינג). המדד משקף את המאמצים הרבים שעושה החברה לתת שירות מיטבי ללקוחותיה במקביל להובלה בתשואות בטווחים הארוכים והקצרים ואנו מתחייבים להמשיך לעשות ככל שביכולתנו להיות ראויים להוביל גם בעתיד".

גיא קריגר, מנכל מנורה מבטחים פנסיה וגמל ״כקרן הפנסיה הגדולה בישראל, אנו גאים להיות במקום הראשון במדד השירות בפנסיה של רשות שוק ההון. ההובלה שלנו מתבטאת בין היתר בדיגיטל, בשביעות רצון הלקוחות ובזמני המענה הטלפוני ואנו גאים על כך״.

מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

קרן השתלמות היא מוצר עם תשואה אפקטיבית גבוהה מהתשואה ברוטו בזכות הטבות המס; זה מוצר ל"עובדים עשירים" שמפלה עוד יותר את העובדים החלשים. באוצר לא מצליחים למסות אותו, אבל יש "מיסוי שקט" - ככה זה עובד

קרן ההשתלמות נותרה אחד מכלי החיסכון הנפוצים בישראל ובטוח שהטוב בהם. הטבות המס על החיסכון בהשתלמות הופכות את המוצר לכזה שבעצם לא רק שאין עליו מסים, אלא יש הטבות - התשואה האפקטיבית למשקיעים גדולה מהתשואה ברוטו. בהפקדה אין מס ויש הטבת מס בשכר (מכירים בהפקדות כהוצאה שמקטינה את תשלום המס על השכר), בקרן עצמה אין מס על רווחים ובמשיכה אין מס על רווחים. גן עדן לחוסכים, צריך רק להזכיר שזה לא לכולם - קרן השתלמות היא מוצר ששכירים מקבלים רק אם המעסיק מסכים, בפועל זה מוצר לתפקידים ציבוריים ותפקידים מרמת ניהול מסוימת, וגם לעצמאים.

עבור שכירים ההטבות של הקרן השתלמות נשחקות בהדרגה. בעוד תקרות ההפקדה אצל עצמאים עולה בהתאם למדד כדי שההטבה לא תישחק, שכירים נתקעים עם תקרה קפואה מאז 2004, מה שמקטין את הפטור ממס על רווחים ומקטין בעצם את ההטבה הכוללת. השכר הממוצע כעת הוא באזור 15.6 אלף שקל (שכר ממוצע של 15 אלף שקל? מחצית מהישראלים מרוויחים פחות מ-10,600 שקל) ובשכר הזה עדיין מקבלים הטבות מלאות, אבל קצת מעל, ויש תקרה. אם נניח שנתיים-שלוש של אינפלציה ועליית שכר של 2%-3%, נקבל עוד 3 שנים שכר ממוצע של כ-17.5 ותקרת הפקדה של 15.7 אלף שקל - כלומר כמות השכירים עם קרן השתלמות שנפגעת מהתקרה תגדל דרמטית. התקרה לשכירים קפואה זה שנים

התקרה לשכירים מבוססת על שכר חודשי מקסימלי של 15,712 שקל, עם הפקדה של עד 10% - 7.5% מהמעסיק ו-2.5% מהעובד. זה מגיע ל-18,854 שקל בשנה, סכום שמזכה בפטור מלא ממס רווחי הון. אך מאז 2004, התקרה לא עודכנה, בעוד האינפלציה הצטברה לכ-48% והשכר הממוצע זינק בשיעור דומה. שכיר שהרוויח 15.7 אלף שקל לפני 20 שנה קיבל הטבה מלאה - על כל השכר, אבל היום השכר שלו אמור להיות באזור 23 אלף שקל והוא מקבל רק על שני שליש הטבה - כלומר, ההטבה נשחקה בשליש. הפער מול עצמאים הולך וגדל

לעומת זאת, עצמאים נהנים מעדכון שנתי. בשנת 2025, תקרת הפטור ממס רווחי הון עלתה לכ-20,550 שקל, ועבור הטבת מס הכנסה – 4.5% מהכנסה עד כ-293 אלף שקל, כלומר עד 13.2 אלף שקל מוכרים כהוצאה. זה מאפשר לעצמאים להגדיל הפקדות בהתאם לעליית המדד.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- דירוג קרנות השתלמות - מנורה מככבת, אנליסט, אלטשולר וילין מאכזבות

- המלצת המערכת: כל הכותרות 24/7

ביטול ההטבה בדלת האחורית

השחיקה הזו אינה מקרית. האוצר ניסה לבטל את ההטבה לשכירים מספר פעמים, בטענה נכונה שהיא רגרסיבית ומיטיבה עם בעלי שכר גבוה - כ-70% מההטבה זורמת ל-20% העליונים בהכנסות. אך הוא לא הצליח להעביר את זה מול לובי חזק וגדול של ההסתדרות. במקום ביטול, נבחרה שיטה שקטה: הקפאת התקרה (הרחבה: האוצר חקר ומצא - קרנות השתלמות זה מוצר מנצח...לעשירים)

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.