מנכ"ל אמות מודה: "מורגשת התמתנות בביקושים, יש האטה, חוץ ממע"ר ת"א"

חברת הנדל"ן אמות אמות 1.35% רשמה שיפור בצד ההכנסות שלה ברבעון הראשון שלה השנה. ה-NOI ברבעון הראשון גדל בכ-13% ביחס לרבעון המקביל והסתכם ב-247 מיליון שקל, בהשוואה ל-219 מיליון שקל אשתקד. הגידול נובע מנכסים שהסתיימה הקמתם, מגידול בהכנסות בנכסים קיימים כתוצאה מעלייה בשיעורי תפוסה, עליית מחירים ועליית המדד. כפי שתראו בהמשך, מנכ"ל החברה מספר את הסיפור האמיתי של עולם הנדל"ן שעליו הרחבנו כאן בעבר - ירידה בביקושים וההאטה שמורגשת בכל מקום (לטענתו, מלבד מע"ר תל אביב).

ה-FFO צמח בכ-16% ביחס לרבעון המקביל והסתכם לכ-199 מיליון שקל, לעומת כ-172 מיליון שקל ברבעון המקביל; בנוסף, ה-FFO למניה הסתכם לכ-42.4 אג' - עליה של כ-12% אגב גידול של כ- 4% במספר המניות המשוקלל של החברה. מנגד, הרווח הנקי ברבעון הסתכם לכ-110 מיליון שקל בהשוואה לכ-195 מיליון שקל ברבעון המקביל - ירידה של 43%. השינוי נובע מעליה ב-NOI אל מול תקופה מקבילה אשתקד ובניכוי התאמת שווי הוגן שהייתה בתקופה המקבילה אשתקד.

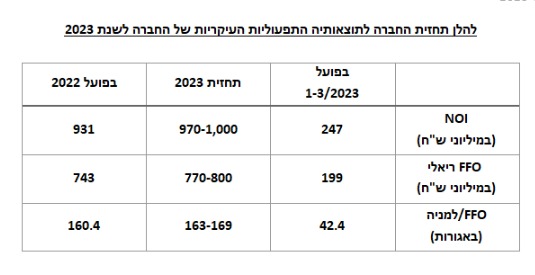

החברה פרסמה גם תחזית: היא צופה כי ה-NOI יעלה בסוף השנה ל-985 מיליון שקל באמצע, לעומת 931 מיליון השנה. ה-FFO יעמוד על 785 באמצע לשנה כולה, לעומת 743 מיליון השנה- העליות משקפות עליה של 5.6%-5.8%. הנה התחזית:

- אמות: יציבות בהכנסות וב-FFO, מאשררת את התחזית השנתית

- אמות מציגה יציבות תפעולית: ירידה של 1% ב-FFO מול עלייה של 2% ב-NOI

- המלצת המערכת: כל הכותרות 24/7

ומה עם דיבידנד? בשנת 2023 בכוונת החברה לחלק דיבידנד שנתי מינימאלי בסך של 108 אג' למניה, שישולם ב-4 תשלומים רבעוניים בכפוף להחלטה ספציפית של הדירקטוריון בתום כל רבעון. בהתאם לכך, בחודש מאי 2023 הכריזה החברה על חלוקת דיבידנד לרבעון השני של שנת 2023 בסך של כ-127 מיליון ש"ח (27 אגורות למניה), אשר ישולם בחודש יוני 2023.

לפי הדוחות, במהלך הרבעון הראשון נחתמו 168 חוזים חדשים, לרבות מימושי אופציה וחידושי חוזים, בהיקף של 94 אלף מ״ר ובדמי שכירות שנתיים בסך של 91 מיליון שקל (עליה של 5% בממוצע משוקלל). ה-NOI מנכסים קיימים (Same property NOI) ברבעון הסתכם לכ-236 מיליון שקל לעומת כ-219 מיליון ברבעון המקביל - גידול של כ-8%.

שיעור התפוסה של החברה נכון לסוף מרץ גבוה ועומד על כ- 94.2%. נכון למועד פרסום הדוח, לחברה יתרות מזומנים ושווי מזומנים בהיקף של כ-680 מיליון שקל ומסגרות אשראי בלתי מנוצלות בסך של כ-1.1 מיליארד שקל.

- אנרג'יקס נפלה אבל המוסדיים עשו רווח מהיר

- מנכ"ל אפקון: "EBITDA של 50 מיליון שקל לרבעון - רק מגרד את הפוטנציאל"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם...

שמעון אבודרהם, מנכ"ל אמות: "אנו מסכמים את הרבעון הראשון לשנת 2023 עם צמיחה ב-NOI, ב-FFO וביתר הפרמטרים התפעוליים. יחד עם זאת, מורגשת התמתנות בביקושים והתארכות שלב המו"מ לסגירת הסכמים. פעילות המשרדים במע"ר תל אביב ממשיכה להציג תוצאות טובות, אולם ביתר האזורים מורגשת האטה. בתחומי הלוגיסטיקה והמסחר המחירים יציבים והתפוסה מלאה".

"נמשיך לפעול בהתאם לאסטרטגיה ארוכת הטווח של החברה להגדלת ההשקעות בנדל"ן לתעשיה ולוגיסטיקה ולהקמת מתחמי תעסוקה איכותיים, ירוקים ונגישים למערכות הסעת המונים, המהווים אלטרנטיבה מועדפת ללקוחות שוק המשרדים. החוסן הכלכלי ומבנה ההון האיתן והיציב של אמות יאפשר לה לא רק להתמודד בהצלחה עם תקופה עתידית מאתגרת, ככל שתהיה, אלא אף לנצל הזדמנויות עסקיות הנוצרות בזמנים כאלה".

- 1.אנונימי 16/05/2023 13:15הגב לתגובה זוברור לכולם ששוק הנדלן בדרך למטה, השאלה היחידה איפה הוא יעצור?

שווקים מסחר (AI)

שווקים מסחר (AI)תחזית ל-2026 - מה יקרה בשווקים, במחירי הדירות ובדולר?

המנכ"לים, מנהלי ההשקעות הבכירים והאנליסטים שאומרים לכם שהשוק יעלה וממליצים על מניות אטרקטיביות שנסחרות בשיא, הם בדיוק אותם אנשים שטעו לפני שנה ולפני שנתיים ולפני שלוש - מי באמת צודק? הנה התשובה

אל תצפו לאנשים שמרוויחים משוק ההון להיות אמיתיים לגמרי או להיות לא מוטים. הם לא יכולים להגיד לכם שיהיו ירידות. זה מבחינתם גול עצמי. אנליסטים כמעט לא ממליצים למכור, מנהלי השקעות בכירים, סמנכ"לים ומנכ"לים כמעט ולא אומרים לכם שיהיו ירידות. אצלם הכל חיובי, אופטימי. ההטייה הזו היא בעיה אחת בהתבססות על תחזיות והערכות שלהם, אבל היא לא הגדולה ביותר. הגדולה ביותר היא פשוט חוסר היכולת שלהם לחזות. תעברו על התחזיות בשנה שעברה, לפני שנתיים, לפני שלוש שנים, ועוד, ותגלו שהן לא הכו את השוק. השוק היכה אותן. בעיה שלישית, קטנה יותר, היא שהם הולכים על בטוח. הם לא אמרו לכם שנאוויטס מעניינת לפני שנתיים-שלוש, הם אומרים את זה עכשיו אחרי שעלתה פי 9. הם תמיד ילכו על "המניות הרגילות" ולא ילכו על מניות קטנות.

אלו הם כללי המשחק שלהם. ואגב,

מה שיותר מאכזב שהם לא רק בינוניים במה שהם אומרים בתקשורת, הם בינוניים בתשואות - אתם אולי מאוד מרוצים כי התשואות בשמיים, אבל האמת היא שביחס לבנצ'מרק, מעטים הצליחו להכות את השוק. כשאתם רואים תשואות של 20%, 22% בקרן השתלמות המנייתית, השאלה היא מה עשה השוק - והוא

עשה יותר. גם בהשוואה למסלולים מעורבים השוק עושה יותר. הם מנהלים אקטיביים שאמורים לייצר תשואה טובה, וזה לא כך - במסלול כללי שמחולק לרוב 60% אג"ח והיתר מניות, הרווחתם כ-13-14%, אבל אם הייתם מחלקים את הכסף בין קרנות מחקות, קרנות סל על אגרות חוב ומסלולים מנייתיים

הייתם מרוויחים יותר.

בסוף, היכולת של גופים מנהלים להכות את השוק, במיוחד שרוב הכסף שלהם באפיק מנייתי, במניות בחו"ל - היא קטנה, גם בגלל דמי הניהול שמורידים את התשואה שלכם. הרגולטור צריך לספק לחוסכים יכולת להשקיע בחסכונות ארוכים לפנסיה, גמל במכשירים עוקבי

מדד בעלויות נמוכות. כשזה יהיה, התשואה שלכם תהיה גבוהה יותר, אבל כמובן שזה לא יהיה פשוט, מדובר כאן בכסף גדול: דמי הניהול בכל האפיקים המנוהלים מסתכמים בעשרות מיליארדים בשנה.

ובחזרה לתחזיות. התחזיות של המוסדיים הן תחזיות מלוטשות, יחסית בטוחות, אבל במבחן ההיסטוריה לא פוגעות. התחזיות הטובות יותר הן... שלכן. חוכמת ההמונים, ויש על זה מחקרים רבים, מצליחה לנצח. זה לא אומר שאין חשיבות למומחים, בטח שיש, אבל יש הבדל בין פרשנות-ניתוח של מומחה לעיתון-אתר ובין מה שהוא עושה בפועל. אנחנו מכירים לא מעט מנהלי השקעות שהורידו את הרף המנייתי בחודשים האחרונים בהשקעות האישיות שלהם. הם אומרים לנו שהם לא יכולים לעשות את זה בכספים שהם מנהלים כי זה לפי מחויבות תשקיפית, אבל הם חושבים שהשוק גבוה - כמעט ולא תראו את זה בתחזיות החוצה של הבית שלהם. ולכן, אנו מביאים את הסקר שלכם (הנה הסקר של שנה שעברה). בואו להצביע ולהשפיע. בסקר אתם עונים על כיוון השווקים, הנדל"ן, הדולר, וככל שהמדגם גדול יותר, כך הוא מקבל תוקף חזק יותר:

התחזית של גולשי ביזפורטל ל-2026

- פייזר מאותתת על קיפאון במכירות ב-2026 והמניה נחלשת

- הום דיפו: תחזית לצמיחה כמעט אפסית בשנה הבאה עקב ריביות ולחץ על הצרכן

- המלצת המערכת: כל הכותרות 24/7

מסחר בייתי (GEMINI)

מסחר בייתי (GEMINI)הבורסה נפרדת מיום ראשון: מחשבות אחרונות לפני השינוי

היום ייסגר הפרק של המסחר בימי ראשון, ורגע לפני שהשבוע עובר לשני עד שישי שווה לעשות סדר בפרטים ולתת מבט אחרון על מה שזה בעצם משנה ביומיום של השוק

למי שפספס את זה איכשהו, הבוקר הבורסה בתל אביב נפתחה בפעם האחרונה ביום ראשון, ומכאן זה כבר שבוע מסחר אחר. כבר בשבוע המסחר הבא, זה שנפתח ביום שני ה-5 בינואר, הלוח עובר לשני עד שישי, כך שביום ראשון ה-4 בינואר לא יתקיים מסחר בבורסה.

בפועל זה מכניס את יום שישי פנימה כיום מסחר מקוצר, כחלק ממהלך שמגדיל את החפיפה מול אירופה וארצות הברית ומקטין את הימים שבהם השוק המקומי מגיב בלי מסחר מקביל בחו״ל. ומה עם יום ראשון, חופש? ממש לא, ואפילו לא קרוב.

למה בכלל נוגעים במסורת

עד עכשיו יום ראשון היה יום מסחר עם פחות נקודות ייחוס מחו״ל, מאחר ורוב הבורסות הגדולות סגורות. תל אביב פועלת, אבל אירופה וארצות הברית סגורות, כך שהמסחר מתנהל בעיקר מול חדשות מקומיות. לא פעם זה התבטא במחזורים מתונים יותר ובפתיחות שבוע שמושפעות מפערי סגירה מחו״ל, בלי יכולת לראות מיד איך זה מתגלגל למסחר באירופה ובארצות הברית.

המעבר לשני עד שישי נועד לייצר חפיפה טובה יותר ולהכניס את המסחר המקומי לרצף עבודה שמסתדר עם השווקים המובילים.

איך השבוע החדש נראה

בימים שני עד חמישי שעות המסחר נשארות בלי שינוי. ההבדל הגדול הוא יום שישי שנכנס בתור יום מסחר מקוצר, כדי להשאיר מרווח לפני כניסת השבת.

- העולות - היורדות - הסחירות; המניות הבולטות בת"א

- אוקטובר הירוק: ת"א רושמת שיא גיוסים היסטורי למדדי המניות

- המלצת המערכת: כל הכותרות 24/7

ביום שישי המסחר הרציף במניות ובאג״ח נקבע בין 10:00 ל 13:50. בנגזרים המסחר נפתח ב 9:45 ומסתיים ב 14:00 לפי שעון ישראל. זה נותן לשוק חלון קצר להגיב למה שקורה בחו״ל בחמישי בלילה ובשישי בבוקר, לפני סגירת השבוע במתכונת מקוצרת.