המניה הזו היתה נסחרת פי 2-3 אם היא היתה נסחרת בוול סטריט

חברת סופווייב סופווייב 0.41% העוסקת בפיתוח, שיווק וייצור טכנולוגיה לא-פולשנית לטיפולי הצערת ומיצוק העור, פרסמה בשבוע שעבר את דוחותיה הכספיים לשנת 2022 עם הפסד של כ-8.7 מיליון דולר במחצית השניה של 2022. ברבעון הרביעי הכנסותיה הסתכמו ב-13.8 מיליון דולר לעומת הכנסות של כ-8.9 מיליון דולר ברבעון הרביעי בשנת 2021 - זינוק של 54.8%. היום היא מדווחת קבלת אישור FDA לאפליקטור חדש במטרה לאפשר טיפול נוח ומדויק יותר באזורי העיניים והפה. מדובר על ידית טיפול שמהווה תוספת לקונסולת ה-SUPERB הנוכחית של החברה.

החברה מבצעת טיפולים קוסמטיים בקמטי הפנים, בהרמת הגבה, בהרמת עור רפוי בצוואר ושיפור במראה הצלוליט לטווח הקצר. החברה כאמור עדיין מפסידה, אבל היא צומחת ומה שיותר חשוב זה שהיא צפויה להמשיך לצמוח בשנים הבאות, שהיא בתחום צומח, שיש לה מזומנים להשיג את החזון ושההנהלה שלה כבר עשתה מספר גדול של אקזיטים בתחום הזה. יש בה את כל מה שמשקיעים עם תיק שיש בו "פינת חלומות" צריכים.

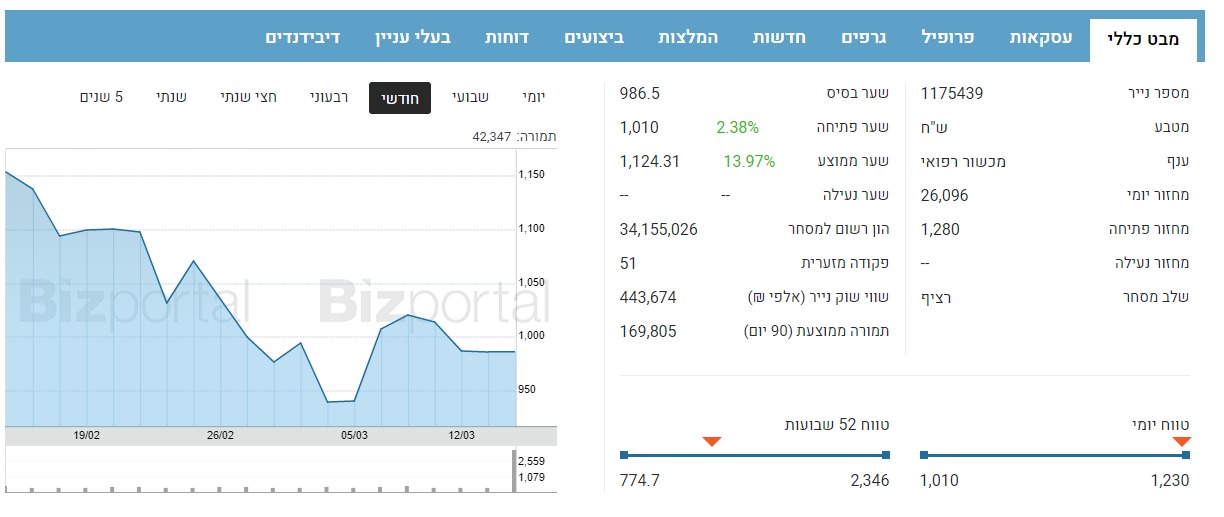

נכון, יש סיכון, יש עדיין הפסדים, זה שוק של מכשור רפואי טכנולוגי. ועדיין - משקיעים רבים הולכים ומאמינים ביו"ר הדירקטוריון של החברה, שמעון אקהויז שעשה כבר שורה של אקזיטים בתחום. וגם - יש את עניין המחיר הנמוך. מניית סופווייב נוסקת במסחר למחיר של 12.3 שקל המבטא שווי שוק של 419.8 מיליון שקל. אבל זה אחרי שירדה בשיעור של 55% מאז ההנפקה לפני שנתיים. למה ירדה? גם בגלל שהמחיר אז היה גבוה, אבל גם בגלל שהיא נדבקה - בגל ההנפקות ההוא היו מעל 100 חברות, רובן לא היו צריכות להגיע לבורסה.. שקרים-הונאות-ניפוחים. זה הדביק את כל הגל וגם את סופוויב, שגם היא עצמה הונפקה במחיר גבוה. אבל השאלה מה יהיה מכאן ואילך?

- סופוויב: ההכנסות ב-2024 עלו ב-18% - ההפסד נחתך בחצי

- ד"ר שמעון אקהויז: "הרופאים משתמשים בפולסים שלנו; זה מנוע הצמיחה המרכזי"

- המלצת המערכת: כל הכותרות 24/7

בת"א היא לא נאסד"ק. אין בה את הסחירות המתאימה, אין בה את המשקיעים החולמים לטוב ולרע. המתחרה הגדולה של סופוויב היא אינמוד הישראלית. אינמוד תמכור השנה בכ-500 מיליון דולר, סופוויב בסדר גודל של 50 מיליון דולר. אינמוד נסחרת ב-2.7 מיליארד דולר, סופוויב ב-100 מיליון דולר.

אם תנטרלו מזומנים, תקבלו תמונה ברורה - אינמוד גדולה בערך פי 10, אבל שווה בערך פי 30 (אפילו יותר). בעולם של וול סטריט, מסתכלים יותר מאשר על הנתונים האלו, על צמיחה - סופוויב צפויה לצמוח יותר. למה? כי היא קטנה יותר, כי היא עוד לא הגיעה לכל הגיאוגרפיות. והמוצר שלה? טוב זה לא אובייקטיבי לטענת מנהליה הוא הטוב ביותר. אבל אלו מנהלים עם רקורד. אז נכון, לא אובייקטיבים, רק אם זה מה שאמרתם עליהם ב-5 הפעמים הקודמות שהם הקימו חברה, הפסדתם השקעה נהדרת.

יו"ר הדירקטוריון של החברה, שמעון אקהויז, מדבר בראיון לביזפורטל על הפוטנציאל על ועל העתיד של סופוויב: "אנחנו מרגישים טוב מאוד עם התוצאות. במשך שנים למדתי שכאשר אתה עושה את העבודה כמו שצריך אז השוק מתגמל אותך, לפעמים מיד ולפעמים אחרי זמן, אבל אנחנו מאוד סבלניים כי אנחנו מאמינים בערך שאנחנו בונים ונחושים לעשות את זה בצורה נכונה לטווח הארוך כדי לבנות ערך לכולם. "השוק שאנחנו נמצאים בו - מיצוק העור - הוא שוק של מעל 2 מיליארד דולר. מדובר בשוק שגדל בצורה דו-ספרתית וזו גם אחת הסיבות שאנחנו נמצאים בו. אחת הפעולות שאנחנו עושים היא כמובן פיתוח הטכנולוגיה, הקליניקה והרחבת האינדיקציות הקליניות. בצד השיווקי הנוכחות הדיגיטלית ברשתות החברתיות וכו'. במקביל, בכל הקשור לגיאוגרפיה, יש אלמנטים עם פוטנציאל משמעותי כמו ברזיל, טאיוואן ומקסיקו בהם קיבלנו לאחרונה אישורים רגולטוריים אבל גם מקומות כמו סין ויפן אנחנו בתהליכים מתקדמים לקבל את האישורים. תוך שנתיים-שלוש אנחנו אכן יכולים להגיע למכירות של 100 מיליון דולר ואנחנו מאמינים שיש לנו את כל המרכיבים כדי שזה יקרה".

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

איך נראית התחרות מול אינמוד הענקית? חושבים שתוכלו לסגור את הפער? "כאמור, אנחנו רוצים לבנות ערך ואנחנו מאמינים שכשעובדים טוב אז גם מגיעים למספרים כמו אלו של אינמוד. המוצר שלנו הוא בהחלט יותר טוב מהמתחרים ובהם גם אינמוד שאנחנו מאוד מכבדים אותם. צריך לציין שאינמוד גם מסייעת לנו בבניית השוק, למרות שהיא מתחרה. אין לנו שום כוונה להציע את עצמנו למכירה עבור אינמוד ואני לא רואה היתכנות למהלך שכזה. "הפרמטר אולי החשוב ביותר בשוק המניות הוא הגידול. אנחנו הוכחנו וגם נמשיך להוכיח שיש לנו גידול מאוד אגרסיבי. בהקשר הזה גם צריך לציין שהרבה יותר קל לגדול ממספרים קטנים מאשר ממספרים גדולים אבל השווי נחשב גם לפי המכירות, לי הרווחיות וגם לפי הגידול והפוטנציאל שלו. אנחנו מאמינים שלא נכון להסתכל רק על מכפיל מכירות אלא גם על לאן החברה הולכת מבחינת הגידול שלה". "רישום בנאסד"ק זה משהו שאנחנו בוחנים אבל בדומה למה שקורה כאן בארץ גם הנאסד"ק לא הכי יציב, אבל אם וכאשר תהיה הזדמנות והתנאים יהיו נכונים אנחנו לא שוללים את זה". בקשר לדוחות, מה

הדגשים לרבעון האחרון ול-2022 כולה? "ישנם כמובן הפרמטרים הפיננסיים אבל מעבר לכך גם אסטרטגיית הגידול שמבוססת על העובדה שאנחנו לוקחים את הפלטפורמה שפיתחנו ומביאים אותה להרבה אינדיקציות לאזורים אחרים בגוף ולבעיות אסתטיות אחרות. אנחנו מאוד מרוצים מכך וגם מהעובדה שהאישור לצלוליטיס יגיע בתחילת 2024 והוא הגיע הרבה לפני כן. בנוסף, אנחנו מייצרים מקורות הכנסה חדשים למי שרכש את המוצר שלנו. המודל העסקי שלנו של מכירה של ציוד הוני והכנסות חוזרות כאשר הרופא שקנה את המוצר שלנו משלם לנו כשהוא משתמש בזה, המודל הזה עובד בצורה מאוד יפה". איך נראית

הפעילות של החברה? במה אתם ממוקדים? "בפיתוח אנחנו מתעסקים בצד הטכנולוגי של המוצר כדי שיהיה מהיר ויעיל יותר, רוב העבודה הזו נעשית בארץ כמו גם הייצור. מנגד, בפעילות השיווק והמכירות יש לנו כוח מכירות שנמצא בקשר הדוק עם השוק. במקביל, אנחנו מתמקדים בעבודה מסחרית מול מפיצים כי חוץ מארה"ב ואנגליה אנחנו מוכרים דרך המפיצים בכל יתר העולם. אלמנט נוסף מסתכל לטווח הארוך יותר כאשר אנחנו בוחנים את הפיתוחים הטכנולוגיים שעשויים לסייע לנו וגם מבט כולל על השוק והטרנדים שאנחנו רואים אצל מטופלים. פעם חשבנו שקהל היעד שלנו הוא מעל גיל 50 אבל היום אנחנו רואים שגם בני 30 ניגשים לטיפולים להצערת ומיצוק העור".

מהם מנועי הצמיחה של סופווייב? "הרחבת האינדיקציות, כך שמי שיש לו את הטכנולוגיה שלנו יכול לעשות איתה דברים נוספים, זו דרך אחת לצמוח. בנוסף, אנחנו מתכננים להביא לשוק בהמשך פלטפורמה שתכלול גם את הטכנולוגיה הקיימת וגם אלמנטים נוספים. הצמיחה הגיאוגרפית חשובה לא פחות כי סין ויפן, בהם אנחנו כאמור בשלבים לקבל אישורים, אלו שווקים עם פוטנציאל להיות כמו השוק האמריקאי. גם אירופה שהייתה במשבר שנים ארוכות יוצאת ממנה לאט לאט ומהווה יעד. מנוע אחרון הוא המשך גידול המכירות בארה"ב".

- 12.ואם היית נולד בקונגו לא היית כתב בביזפורטל (ל"ת)ברי 15/03/2023 14:02הגב לתגובה זו

- 11.רפי 15/03/2023 14:00הגב לתגובה זומטרת הכותרת להריץ את המניה

- 10.מוישי זוכמיר 15/03/2023 13:46הגב לתגובה זוב"ה. לא כפול ולא בטיח.

- 9.דודיקס 15/03/2023 13:26הגב לתגובה זוראינו כבר חברות שהגיעו לוול סטרייט והתרסקו . אין זה תעודת ביטוח בעצם רוב החברות שהונפקו לאחרונה התרסקו אז לא הייתי בונה על זה לא יושבים שם דגים , וחברה שמכניסה 50 מליון דולר לא כלכך מעניינת שם את המשקיעים , זה לא פטנט משנה חיים . אין להשוות לאינמוד חברה שמציגה גדילה בהכמסות וברווחים מידי שנה ...

- 8.דניאל 15/03/2023 12:39הגב לתגובה זושווי שוק רק 31 מיליון $ צמיחה נשנה לשנה עם הכנסות שמגיעות כבר ל 35 מיליון דולר סחירות נמוכה פוטנציאל ענק https://finance.yahoo.com/quote/SSKN?p=SSKN תעברו על כל ההודעות SSKN סימבול

- 7.לבדוק כמה מהבעלים של "קו מנחה" מחזיקים במניות של החברה (ל"ת)פועל פשוט 15/03/2023 12:37הגב לתגובה זו

- שמעון לביא 15/03/2023 14:22הגב לתגובה זואבישי עובדיה קנה את האתר מהם לפני כמה שנים. אז זה לא משנה מה יש או אין לקו מנחה, אם בכלל יש. ואגב - אין. לא כזה קשה לבדוק במאיה ולראות לבד. קיצור יצאת דביל בתגובה

- 6.מאמין בחברה הזו (ל"ת)בני 15/03/2023 12:17הגב לתגובה זו

- 5.אכבר הרצה טכנית היא זוועה (ל"ת)אבירם 15/03/2023 12:14הגב לתגובה זו

- 4.אבנר 15/03/2023 12:05הגב לתגובה זואותו תחום. לא ממש חברה שהמנייה שלה הצליחה...

- 3.משה 15/03/2023 11:50הגב לתגובה זואינמוד עם רווחיות מדהימה וגם צומחת.

- 2.אורח 15/03/2023 11:46הגב לתגובה זושהיו על חברת דלק.רק ינפיקו את איתיקה בלונדון והשווי שלה יזנק כי הבורסה הבריטית היא משהו משהו וכאן בורסה פח.ראינו מה קרה לאיתיקה וכמה צנחה מאז ההנפקה בלונדון וכך גם דלק קבוצה.

- 1.אולי אם היא לא היתה חברה ישראלית! (ל"ת)אמנון 15/03/2023 11:01הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.