קרנות השתלמות - מגדל ומור הפסידו הכי פחות, אנליסט בתחתית

חודש מאי ממשיך את המגמה השלילית בקרנות ההשתלמות, כאשר התשואה הצפויה תהיה כ-2.5%, וזאת בעקבות כך שקרנות ההשתלמות בישראל (רובן) חשופות בעיקר לישראל, ולכן אם בחודשים הקודמים הן הצליחו לרדת פחות, אז חודש מאי הוא חודש עם ירידה חזקה, וזאת מכיוון שהבורסה המקומית ירדה בחודש מאי ב-6-10% במדדים המובילים, וגררה אחריה את התשואות למטה.

מדד ת"א 35 ירד ב-5.7%, מדד ת"א 125 ירד ב-6.8%, מדד ת"א 90 ירד בשיעור של 9.7%, ומדד יתר 60 ירד בשיעור של כ-10.4%.

למרות התשואות הלא טובות מתחילת השנה - ניתן להתנחם בשתי עובדות. הראשונה היא החשיבה לטווח ארוך: השווקים אמנם יורדים השנה, ואיתם גם קרנות ההשתלמות וקופות הגמל, אבל כדאי לזכור שבשנה שעברה התשואה הייתה חריגה לטובה ועמדה על יותר מ-14% בממוצע. ומעבר לכך: בטווחים הארוכים יותר כמו למשל 5 שנים התשואה עומדת על 36%, למרות הירידות של סוף 2018, למרות הירידות של הקורונה ולמרות חצי השנה האחרונה. כלומר - בטווח הארוך הסיכויים כנראה לטובת החוסכים, ועשרות שנים של סטטיסטיקה מוכיחות את זה.

הנקודה השניה היא שהקרנות היו אמורות להפסיד החודש בערך 5%, אבל תיקנו בחלק האחרון של החודש, כלומר מי שרואה את המספרים ואת הירידות בשווקים ויוצא מהבורסה בזמן הירידות - ככל הנראה גם יפסיד את העליות. אין פה קסם, פשוט החלטה לחרוק שיניים בירידות ולחכות לימים טובים יותר. אם אתם לא אופטימיים - כנראה שאין לכם מה לחפש בטווח הארוך בשוק ההון. מנגד - יש הרבה סיבות לאופטימיות: העולם צומח ומתפתח וכל עוד זה קורה - השווקים כנראה ימשיכו לעלות (עם כל המהמורות שבדרך).

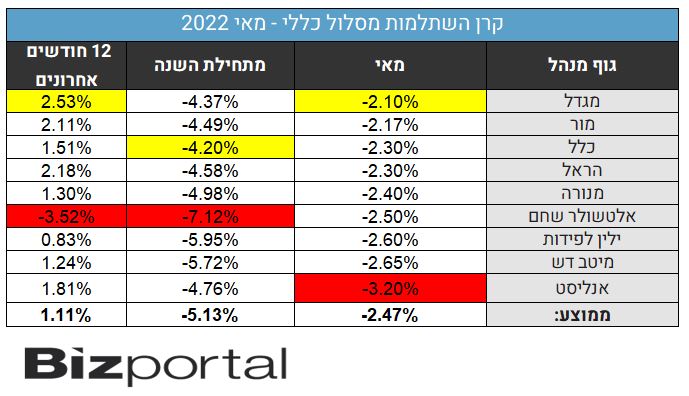

הנה התשואות הצפויות בחודש מאי 2022:

מגדל מובילה את הטבלה בחודש מאי עם תשואה שלילית של 2.1%, והיא גם עולה למקום הראשון בתקופה של 12 החודשים האחרונים. אחריה מור עם ירידה של 2.17% ובמקום השלישי כלל והראל עם מינוס 2.3%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

בתחתית נמצאות החודש אנליסט בפער גדול עם מינוס 3.2% ומעליה מיטב עם ירידה של 2.65%.

איזה מנהל לבחור? יותר חשוב כנראה פשוט להיות בשוק

כאשר מסתכלים לטווחים קצרים נדמה שיש הבדלים משמעותיים בין המנהלים, אבל מאחר שאי אפשר באמת לדעת מראש אלו מנהלים ישיגו תשואה עודפת לעומת מנהלים אחרים - זה פחות חשוב איפה תבחרו לשים את הכסף. וורן באפט אומר שהדבר היחיד שעליו אתם יכולים להשפיע אלה דמי הניהול, אז לכן חשוב לוודא שאתם מקבלים את דמי הניהול הנמוכים ביותר שאתם יכולים.

- 9.לביזפורטל 07/06/2022 10:23הגב לתגובה זווהינה עכשיו הם גדולים ועדין נמצאים חבחלק העליון של הטבלה. חובבנים.חבל שהקשבתי לכם לא הלכתי אליהם.

- אירה 07/06/2022 16:30הגב לתגובה זותובנות - תיק בגדילה משפיע משמעותית על התשואות לכן מור נהנים עדיין. לעומתם אנליסט אלו תמיד נטו לקיצוניות לטוב אבל גם לרע ואל תשאלו כמה הם הפסידו ב 2008 כי זה היה המון !

- 8.מור 07/06/2022 09:21הגב לתגובה זומשלמים עמלות גם כשמפסידים..ובנוסף מתגאים על כך שהם מפסידים הכי פחות. לטמטון אין תחתית.

- הפוסל במומו 11/06/2022 18:44הגב לתגובה זוהנראטיב הקלאסי

- ככה זה בשוק ההון (ל"ת)מאיר 07/06/2022 10:40הגב לתגובה זו

- 7.ליאור 07/06/2022 09:08הגב לתגובה זואולי בכל זאת משהו שם השתנה לטובה. נראה לי שב20 שנה האחרונות הם תמיד באמצע במקרה הטוב

- . (ל"ת)לדקה וחצי 07/06/2022 10:24הגב לתגובה זו

- 6.איפה פניקס (ל"ת)כ. ד 07/06/2022 08:45הגב לתגובה זו

- 5.בתיק אישי, מוטה נסדק ומנייתי 1.37%. מישהם חוגגים עליכם! (ל"ת)jhho 07/06/2022 06:33הגב לתגובה זו

- 4.מצחיק 06/06/2022 21:58הגב לתגובה זוחשוב מאד להזכיר שהשנה הקודמת היתה טובה מאד. שבטווח הארוך המדדים עולים. שאי אפשר לתזמן את השוק. בלי שום אינטרס כמובן.

- אבי כהן 07/06/2022 00:07הגב לתגובה זותראה את התשואות ההיסטוריות. למה לצאת? עדיף להישאר בפנים וליהנות מהתשואה ארוכת השנים. קצת וורן באפט

- 3.כלכלן 06/06/2022 18:39הגב לתגובה זואיזה שטויות במיץ עגבניות , לא נמאס לכם לברבר שטויות רק בשביל למלא תוכן לפרסומות שלכם , כמה טמטום בכתבה אחת תחליפו כבר כתבים

- שמעון לביא 07/06/2022 00:08הגב לתגובה זוהכתב צודק ואתה קצת מברבר במקום להקשיב... גם פרופ' כהנמן כתב על התופעה הזו...

- 2.אחד שנכווה 06/06/2022 16:30הגב לתגובה זואיזה שיפור מדהים באלטשולר, מאמין שעכשיו לא יניידו יותר כספים משם

- חחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחחח (ל"ת)חחחחחחחחחחחחחחחחחחחח 07/06/2022 10:24הגב לתגובה זו

- 1.ואנליסט ? הקרן הכי טובה (ל"ת)נילי 06/06/2022 15:40הגב לתגובה זו

- . (ל"ת)בתחתית.......... 07/06/2022 10:24הגב לתגובה זו

- בסיכום שנתי הם עדין בן המובילים (ל"ת)ofer 06/06/2022 19:01הגב לתגובה זו

- אל תדאג בחודש הבא מחזירה הכול...זה הפננג. (ל"ת)דני 06/06/2022 18:10הגב לתגובה זו

מס בדלת האחורית על קרנות השתלמות - ככה התכווצה ההטבה ב-33%

קרן השתלמות היא מוצר עם תשואה אפקטיבית גבוהה מהתשואה ברוטו בזכות הטבות המס; זה מוצר ל"עובדים עשירים" שמפלה עוד יותר את העובדים החלשים. באוצר לא מצליחים למסות אותו, אבל יש "מיסוי שקט" - ככה זה עובד

קרן ההשתלמות נותרה אחד מכלי החיסכון הנפוצים בישראל ובטוח שהטוב בהם. הטבות המס על החיסכון בהשתלמות הופכות את המוצר לכזה שבעצם לא רק שאין עליו מסים, אלא יש הטבות - התשואה האפקטיבית למשקיעים גדולה מהתשואה ברוטו. בהפקדה אין מס ויש הטבת מס בשכר (מכירים בהפקדות כהוצאה שמקטינה את תשלום המס על השכר), בקרן עצמה אין מס על רווחים ובמשיכה אין מס על רווחים. גן עדן לחוסכים, צריך רק להזכיר שזה לא לכולם - קרן השתלמות היא מוצר ששכירים מקבלים רק אם המעסיק מסכים, בפועל זה מוצר לתפקידים ציבוריים ותפקידים מרמת ניהול מסוימת, וגם לעצמאים.

עבור שכירים ההטבות של הקרן השתלמות נשחקות בהדרגה. בעוד תקרות ההפקדה אצל עצמאים עולה בהתאם למדד כדי שההטבה לא תישחק, שכירים נתקעים עם תקרה קפואה מאז 2004, מה שמקטין את הפטור ממס על רווחים ומקטין בעצם את ההטבה הכוללת. השכר הממוצע כעת הוא באזור 15.6 אלף שקל (שכר ממוצע של 15 אלף שקל? מחצית מהישראלים מרוויחים פחות מ-10,600 שקל) ובשכר הזה עדיין מקבלים הטבות מלאות, אבל קצת מעל, ויש תקרה. אם נניח שנתיים-שלוש של אינפלציה ועליית שכר של 2%-3%, נקבל עוד 3 שנים שכר ממוצע של כ-17.5 ותקרת הפקדה של 15.7 אלף שקל - כלומר כמות השכירים עם קרן השתלמות שנפגעת מהתקרה תגדל דרמטית. התקרה לשכירים קפואה זה שנים

התקרה לשכירים מבוססת על שכר חודשי מקסימלי של 15,712 שקל, עם הפקדה של עד 10% - 7.5% מהמעסיק ו-2.5% מהעובד. זה מגיע ל-18,854 שקל בשנה, סכום שמזכה בפטור מלא ממס רווחי הון. אך מאז 2004, התקרה לא עודכנה, בעוד האינפלציה הצטברה לכ-48% והשכר הממוצע זינק בשיעור דומה. שכיר שהרוויח 15.7 אלף שקל לפני 20 שנה קיבל הטבה מלאה - על כל השכר, אבל היום השכר שלו אמור להיות באזור 23 אלף שקל והוא מקבל רק על שני שליש הטבה - כלומר, ההטבה נשחקה בשליש. הפער מול עצמאים הולך וגדל

לעומת זאת, עצמאים נהנים מעדכון שנתי. בשנת 2025, תקרת הפטור ממס רווחי הון עלתה לכ-20,550 שקל, ועבור הטבת מס הכנסה – 4.5% מהכנסה עד כ-293 אלף שקל, כלומר עד 13.2 אלף שקל מוכרים כהוצאה. זה מאפשר לעצמאים להגדיל הפקדות בהתאם לעליית המדד.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- דירוג קרנות השתלמות - מנורה מככבת, אנליסט, אלטשולר וילין מאכזבות

- המלצת המערכת: כל הכותרות 24/7

ביטול ההטבה בדלת האחורית

השחיקה הזו אינה מקרית. האוצר ניסה לבטל את ההטבה לשכירים מספר פעמים, בטענה נכונה שהיא רגרסיבית ומיטיבה עם בעלי שכר גבוה - כ-70% מההטבה זורמת ל-20% העליונים בהכנסות. אך הוא לא הצליח להעביר את זה מול לובי חזק וגדול של ההסתדרות. במקום ביטול, נבחרה שיטה שקטה: הקפאת התקרה (הרחבה: האוצר חקר ומצא - קרנות השתלמות זה מוצר מנצח...לעשירים)

חיסכון (בעזרת AI)

חיסכון (בעזרת AI)הרפורמה בפנסיה להבטחת תשואה נדחתה: המנגנון הקיים יהיה עד סוף 2028

איך עובד המנגנון כיום ולמה הוא כל כך חשוב, מה האוצר רצה לשנות ואיך זה היה משפיע על החוסכים

ועדת הכספים אישרה הארכה נוספת של הוראת השעה במנגנון הבטחת התשואה בקרנות הפנסיה עד סוף 2028. זו דחייה משמעותית של הרפורמה שמשרד האוצר ביקש להחיל על חלוקת רשת הביטחון הממשלתית לחוסכים. התכנון המקורי היה להתחיל ביישום המודל החדש בינואר 2025, אך זה נדחה תחילה לינואר 2026, וכעת שוב - לתקופה ארוכה בשלוש שנים נוספות.

הבטחת התשואה מהווה רכיב מרכזי ביציבות המוצר הפנסיוני בישראל, במיוחד עבור חוסכים קרובים לפרישה או אלו שכבר נמצאים בשלב קבלת הקצבה. המנגנון מפחית את התנודתיות בשווקים ומאפשר לקרנות לספוג תקופות חלשות מבלי לגרום לזעזוע חד בגובה הקצבה החודשית. בעוד השיח הציבורי מתמקד בדמי ניהול ובתשואות, חשיבות ההגנה הזו אינה נופלת מהם כלל.

המנגנון הנוכחי החליף את האג"ח המיועדות שהבטיחו בעבר ריבית קבועה של 4.86% לחוסכים. מאז 2023, הכספים מושקעים בשוק ההון הפתוח, אך המדינה מתחייבת להשלים תשואה של 5.15% בשנה על כ-30% מנכסי הקרן, אם התשואה בפועל נמוכה מכך. זהו מנגנון המפחית משמעותית את הסיכון בתקופות חלשות בשווקים, ובולט במיוחד אצל מקבלי קצבה חודשית, שם היעד המרכזי הוא לצמצם תנודתיות ולמנוע פגיעה ישירה בקצבה.

האם יש באמת הבטחת תשואה? תלוי בגיל שלכם

החלוקה הנוכחית של ההגנה בין קבוצות הגיל נותנת עדיפות את הפנסיונרים, שמקבלים הגנה על כ-60% מהנכסים שלהם. אצל שאר החוסכים, ההגנה מתחלקת באופן שוויוני יותר. קיים כאן עיוות מסוים, שכן נראה הגיוני שחוסך בן 30 יקבל פחות הגנה מחוסך בן 62, אך המנגנון הנוכחי מנסה לאזן בין הצרכים השונים של כל קבוצות הגיל.

- חושבים להתחיל להשקיע בשוק ההון ולא בטוחים מתי? פשוט תתחילו

- לבחור שלא לבחור: הטעות הגדולה ביותר של החוסך הישראלי בשנת 2025

- המלצת המערכת: כל הכותרות 24/7

האוצר קידם מודל שבו רק חוסכים מעל גיל 60 היו מקבלים הבטחת תשואה מוגדלת, עם הגנה על 40% מהחיסכון, בעוד חוסכים צעירים יותר היו נשארים עם הגנה נמוכה משמעותית. הבעיה המרכזית היא מבנית: במסלול השקעה אחד, כל העמיתים מחזיקים באותו סל נכסים בדיוק, ולא ניתן לתת השלמת תשואה שונה לאנשים שונים באותו מסלול.