רב בריח: זינוק של 34% בהכנסות, אבל שוב הפסד. מתי יהיה רווח?

חברת רב בריח -1.23% בעוד דוחות בהם היא מציגה עליה יפה בשורה העליונה - אבל המספרים לא מצליחים לחלחל בינתיים לשורה התחתונה. בשנה שעברה החברה הבטיחה הרים וגבעות - לאחר שעם ההנפקה לא נצפה רווח בדוחות הרבעון השני, החברה טענה בראיון לביזפורטל שזה יגיע עד סוף השנה - אבל זה לא קרה, והחברה רשמה רווח שנתי אפסי. כעת שוב מציגה החברה הפסד, אבל מבטיחה שזה ישתפר בהמשך השנה. נותר רק לקוות שהשנה זה יהיה נכון.

החברה מציגה ברבעון הראשון של 2022 זינוק של 34% בהכנסות ל-170 מיליון שקל, לעומת 127 מיליון שקל ברבעון המקביל. הרווח הגולמי גדל כבר הרבה פחות: עליה של 14% ל-31.1 מיליון שקל, לעומת 27.3 מיליון אשתקד. ה-EBITDA כבר עלה רק ב-6.5% ל-16.4 מיליון שקל לעומת 15.4 מיליון ברבעון המקביל.

מנגד, הרווח התפעולי נפלב-32% ועמד על 3.97 מיליון שקל בלבד, לעומת 5.8 מיליון שקל ברבעון המקביל אשתקד. החברה גם עברה להפסד של 1.34 מיליון שקל לעומת רווח של 2.5 מיליון שקל ברבעון המקביל בשנה שעברה.

אז מדוע אין רווח גם ברבעון הנוכחי? הפעם זה בגלל המלחמה באוקראינה

צריך לזכור, רב בריח היא חברה אמיתית, לא חברת חלום שמוכרת טכנולוגיה עתידית מעורפלת, אלא חברה תעשייתית, כזו שקיימת הרבה שנים ואמורה לייצר רווחיות - אבל בינתיים זה לא קורה. כמו ברבעון הקודם, גם עכשיו החברה מאשימה את התייקרות חומרי הגלם, הפעם בגלל המלחמה באוקראינה שמייקרת את מחירי הפלדה בעולם, ולדבריה היא נוקטת בפעולות כדי למזער את השפעת המשבר.

- אורקל תפרסם דוחות השבוע: מהזינוק מעל 305 דולר לנפילה של 37%

- זינוק במכירות החזירה את קבוצת חג'ג' לרווחיות

- המלצת המערכת: כל הכותרות 24/7

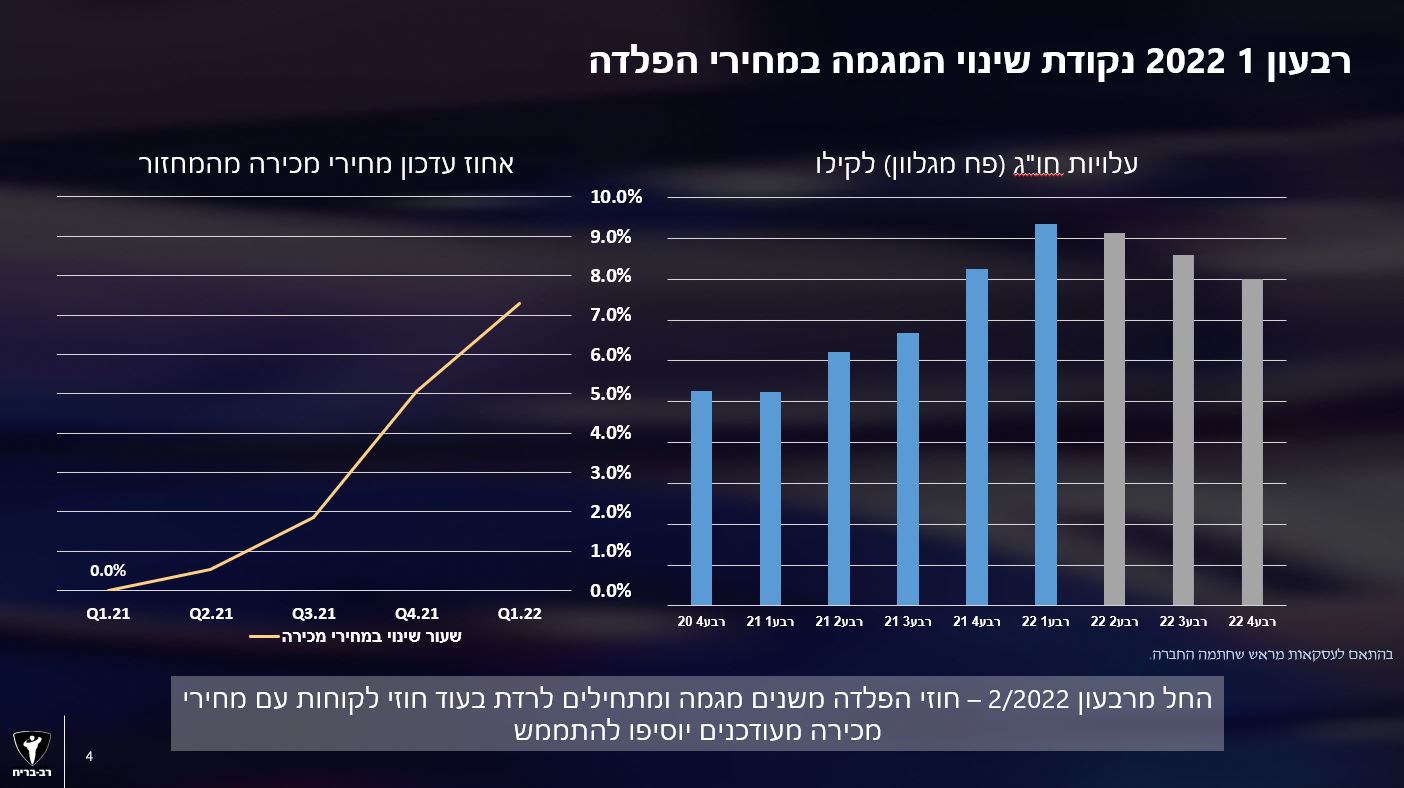

מה יהיה בהמשך? החברה מצהירה כי מחירי הפלדה הגיעו ל"ערכי שיא" ברבעון הראשון של שנת 2022, וכי היא מעלה מחירים בכל חמשת המגזרים שלה, "כולל פתיחת חוזים קיימים במגזר הקבלנים ושמירה הדוקה על מבנה הוצאות". במקביל היא צופה "ירידה במחירי חוזי הפלדה נוכח ממוצע מחיר הפלדה בחוזים שהחברה התקשרה בהם" - כלומר רב בריח בעצם צופה שיפור בתוצאות בהמשך השנה, בעקבות גם ירידה במחירי חומרי הגלם וגם העלאת מחירים שביצעה החברה.

במצגת למשקיעים שמפרסמת רב בריח אפשר לראות את התחזית הזו בצורה ברורה:

עידן זוארץ, מנכ"ל קבוצת רב בריח אמר על רקע הדוחות: "החברה ממשיכה להרחיב את נתחי השוק שלה בתעשיית המוצרים לבנייה ומימוש אסטרטגיית סל המוצרים לקבלן עם המשך גידול בחוזי ההזמנות העתידיים שלה במגזר הקבלנים, מגורים ומוסדי שהסתכמו ל-94 מיליון שקל. אנו מתמודדים בהצלחה עם עליית חומרי הגלם: מחד סגירה של חוזי פלדה במחירי רכישה שהולכים ויורדים עד סוף שנת 2022, ומצד שני עם המשך מימוש התאמות מחירים והתייעלות תפעולית. לפני כשבוע דיווחנו על הוצאה לדרך של שלב ב' של המפעל החדש שיעמוד בחזית הטכנולוגית והחדשנות ויוביל להתייעלות משמעותית בכושר הייצור ולהגדלת רווחיות החברה, יחד עם בניית מנועי צמיחה חדשים וכניסה לשווקים בחו"ל."

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

האם רב בריח תצליח להציג שיפור ברבעונים הבאים ולהציג רווח בשנת 2022?

- 4.שוקי 12/06/2022 15:56הגב לתגובה זוחברה שאין לה שום יתרון תחרותי בכלום. קונה חברה לייצור שוטי אשפה בכמה גרושים בשוק שלא שווה כלום בשביל לייצר כותרת חיובית לשוק ההון. מייצרת בישראל כשאין לזה שום הגיון כלכלי, מטעה משקיעים בפרסומים מאוחרים, קונה חברה גרועה שמספקת ציוד לקבלני שלד במחירי הפסד, מוכרת דלתות באיכות נמוכה ובמחירי פרימיום, המניה צונחת והחברה מפסידה ובמקביל כל נושאי המשרה ובני המשפחה המועסקים בחברה מקבלים מענקים, אופציות, מניות וכו' במיליונים (כמו שאפשר לראות במאיה)... פשוט בדיחה עצובה. מרחם על מי שבפנים, תצאו כל עוד זה אפשרי... חברה תעשייתית שלא מרוויחה אין לה זכות קיום, זה לא הייטק...

- 3.פלדלת 22/05/2022 12:36הגב לתגובה זורכש חברה לייצור אביזרים לבטון רק לטובת הגדלת מחזור הפעילות, אין שום סינרגיה בין דלתות ואביזרים לבטון. מסנוורים את עיני המשקיעים. אחרי ההנפקה, החברה לא מעניינת אותו. כך היה עם נגריית כרמיאל, זנח אותה לאחר הכנסת שותף.

- 2.לאו 21/05/2022 07:15הגב לתגובה זויש עוד הרבה חברות שם מחירי דלתות נמוכים הרבה יותר ובאיכות שלא נופלת מרב בריח

- 1.סיפורי פוגי 19/05/2022 18:23הגב לתגובה זועוד הנפקה מוצלחת של רוסריו והפסד ענק של אלטשולר

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.