יינות ביתן - הסיפור האמיתי: קרפור היא מסך עשן למצב הבעייתי של הרשת

חברות חלום הן לא רק חברות טכנולוגיות. אתמול נוכחנו לדעת שגם רשת הקמעונאות יינות ביתן יכולה להיות חברת חלום. היא תהיה חלק מקרפור הצרפתית ולא רק שהבאגטים שלה יהיו איכותיים יותר, היא תמכור לנו בזול, בזיל הזול. היא גם תיתן פייט גדול לשופרסל, רמי לוי, יוחננוף וכל החבורה. הם ייאלצו להוריד מחירים, ויוקר המחיה ייפתר בזכות הצרפתים.

זה היה המסר מעסקה שבה יינות ביתן תקבל את הזכיינות מקרפור. אבל כמה הערות על המסר האופטימי – יינות ביתן היא חברה בנסיגה, היא שחקנית שורה שנייה בשוק הקמעונאות, יש לה דרך ארוכה לעבור עד שתהיה דומיננטית בשוק. לנפנף בקרפור זה אולי נחמד, אבל מותג פרטי חזק של קרפור לא מבטיח מחירים טובים ביחס לאחרים. המחירים פה יקרים ממקומות אחרים כי יש מבנה הוצאות אחר. גם אם קרפור תצליח להשיג מוצרים מסוימים במחירים יותר נמוכים, זה לא יהיה גורף וזה לא יהיה מאוד משמעותי כי יינות ביתן העמיסה על עצמה הוצאות שאין לאחרות – דמי זכיינות והוצאות שנדרשות לעמוד בסטנדרט של קרפור. וזה לא מעט.

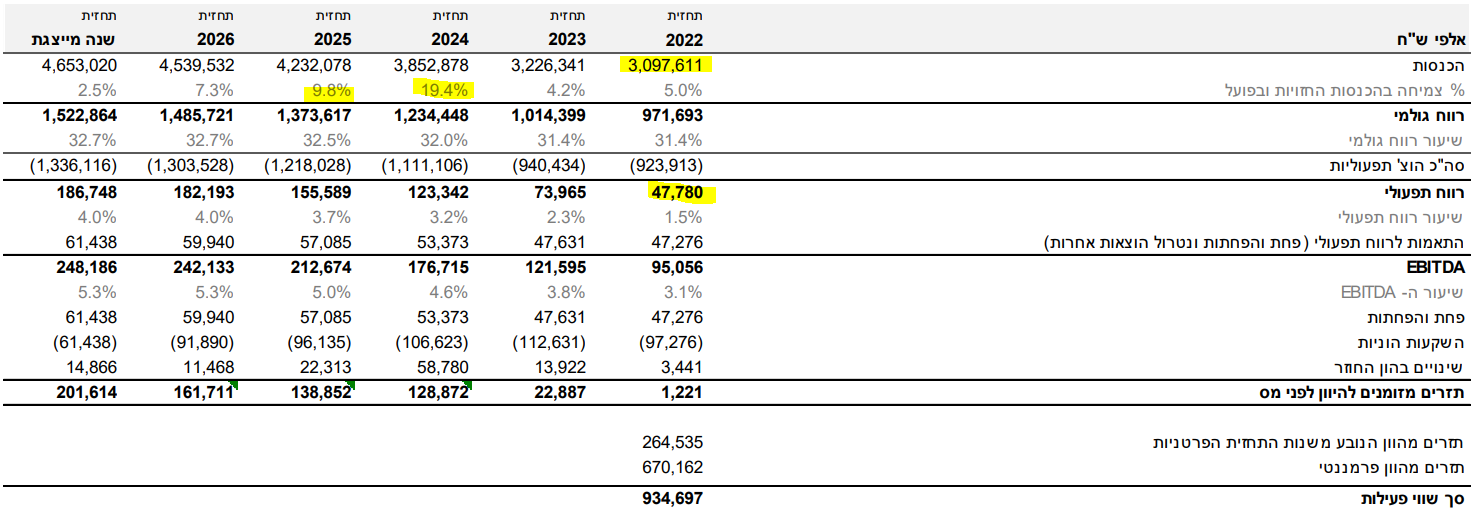

ובכלל, כשמתעמקים בדוחות הכספיים של אלקטרה צריכה בניהולו של צביקה שווימר, שבהם מופיעים נתוני המוחזקת (35%) – יינות ביתן, יש תחושה חזקה שקרפור היא מסך עשן למצב לא פשוט של יינות ביתן. קרפור מספקת ליינות ביתן חלום. עתיד. ההווה הוא ממש לא משהו – ברבעון האחרון ההכנסות של יינות ביתן ירדו ל-685 מיליון שקל, ההכנסות בשנה כולה 2.95 מיליארד שקל, הרווחיות התפעולית נמוכה מהבנצ'מרק של הענף. היא מהווה רק 4% משוק רשתות הקמעונאות. הרווחיות שלה נמוכה משל כולן, היא משתמשת באשראי ספקים גדול (עדיין) והיא רשת עם סניפים שדורשים השקעות גדולות. גם התחזית ל-2022 לא משהו - רווח תפעולי של כ-1.7% על מכירות של 3.1 מיליארד שקל וזה עוד כשלרוב תחזיות לא מתגשמות.

אלקטרה צריכה כנראה תצליח בהמשך להשביח את יינות ביתן. הם טובים בהשבחות, אם כי יינות ביתן היא אתגר ולא רק בגלל התחרות. היא אתגר כי אנחנו בסייקל מאוד חיובי של צמיחה. כשהסייקל יתחלף, המרווחים יירדו לכולם. להשביח בתקופה מאתגרת זה מאתגר בריבוע.

- אלקטרה צריכה: עלייה קלה בהכנסות, שיפור בשורה התחתונה

- אלקטרה צריכה: השיפור בקרפור ממשיך להוביל את החברה

- המלצת המערכת: כל הכותרות 24/7

אז גם אם נהיה אופטימים לגבי עתיד ההשבחה, מה שחשוב זה ההווה, המציאות. במציאות אלקטרה קיבלה פתק ממעריך השווי – פאהן קנה שבקושי מצליח להחזיק את השווי של יינות ביתן בספרים. במילים אחרות, היא ניצלה ממחיקה. אפילו גדולה. זה נראה כאילו מעריכי השווי שיחקו בול פגיעה. הפעילות רשומה בספרים של אלקטרה צריכה ב-920 מיליון שקל. איכשהו השווי בפועל הוערך ב-935 מיליון שקל – מעל הרשום בספרים ולכן אין צורך במחיקה.

ההבדל בין 935 מיליון ל-920 מיליון הוא כ-1.6%. זה כלום במונחים של הערכת שווי. הערכת השווי תלויה בשורה של פרמטרים כמו שיעור ההיוון, תחזית צמיחה קדימה ועוד, כך שכל שינוי קל בהם משפיע דרמטית על השווי. מה זה דרמטית? תיקחו הערכת צמיחה של 2% במקום 2.5% ותקבלו פער של עשרות אחוזים. תעריכו שהחברה לא תצמח ב-19% בשנת 2024 כמו שרשום-מוערך בהערכת השווי אלא ב-10%, ותקבלו שווי נמוך ב-9%. ה-19% הוא חריג, מי צומח ב19% בשנה? אז למה 19? ככה. יש הסברים מלמעלה, לא הסברים ספציפיים, ומלמעלה זה התרחבות הרשת, פתיחת סניפים וכו'.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הבעייתיות של הערכת השווי מתחדדת לאור ההבנה שמעריכי השווי לוקחים את הנתונים מהנהלת החברה. זו הערכת שווי של ההנהלה ולא באמת של מעריכי השווי.

וככה בעצם ניצלה אלקטרה צריכה ממחיקה ועשתה הפוך על הפוך – פרסמה את הזכיינות עם קרפור וזעזעה את שוק הקמעונאות. אבל שוק ההון לא מאוד התרגש. מניות הקמעונאות אומנם סבלו אתמול מירידות, אבל לא חריגות. איפה שהכסף מדבר, לא באמת סבורים שקרפור זה ביג דיל.

- 18.לרון 09/03/2022 09:24הגב לתגובה זוגדולה אך ממש לא מרשימה, יותר מ 20שנות י ר י ד ההההההה......היתה בשנת 2000 באזור ה 80 והיום....באזור 17 "זולה"???! ,,לא עפ"י דעתי

- 17.חכם בלילה 08/03/2022 18:41הגב לתגובה זויש לישראלים קושי לקבל דבר חדש. יחפשו מתחת לאדמה מה לא טוב. רשת חדשה שלא תעמוד בציפיות תתאדה...אבל תנו לה צ'אנס

- 16.עמוס 08/03/2022 10:33הגב לתגובה זופעם דובר על רשת 7 eleven שתכנס עם ביתן מה קרה??

- אחד שיודע 08/03/2022 22:32הגב לתגובה זוגם 7eleven הם זיכיון נוסף שרכשה אלקטרה.

- 15.טוב שיש את אבישי שמוריד אותנו לגובה המציאות (ל"ת)ניתוח מעולה 07/03/2022 23:18הגב לתגובה זו

- 14.(ל"ת)07/03/2022 21:10הגב לתגובה זו

- 13.פרשן בשקל (ל"ת)07/03/2022 21:10הגב לתגובה זו

- 12.kipod 07/03/2022 21:01הגב לתגובה זואבישי עקבי בחוסר פרגון: אלטשולר, מור, בעלים של ישראל קנדה, אלקטרה צריכה

- יוסי 08/03/2022 00:13הגב לתגובה זוקונים יותר מידי בזמן קצר מידי. להשתלט על הכל צריך נס אמיתי

- 11.ד''ר ג'קיל 07/03/2022 19:18הגב לתגובה זושוק הקימונעות בהלם אז בעתיד הקרוב תקראו כתבות מהסוג שכתבו על איקאה (לא מתאים לישראלים) על סינימה סיטי (גם לא מתאים) ועוד כול מיני מסעי הפחדה ממומנים

- 10.אנונימי 07/03/2022 18:33הגב לתגובה זורק בישראל אפשר למכור סיפורים כאלה

- 9.אחת שיודעת 07/03/2022 14:11הגב לתגובה זולעם ישראל קשה לפרגן הלא מוכר נראה ומרגיש זר ומיד עולה המחשבה שלא יצליח למה? כי אנחנו רגילים לחיות עם האבן בנעל צאו מהתסריט, תפרגנו לפעמים חלומות מתגשמים ובע"ה אני אהיה שם כדי לחייך אחרי המהפכה נ.ב. כל מה שימכר בארץ יהיה כשר, אל תדאגה

- 8.המלך באוברדראפט 07/03/2022 11:59הגב לתגובה זולא רק זה ....מי שחושב שזה יביא תחרות והוזלות משמעותיות הוא בדרך להתבדות ..... אלקטרה כמו כולם אוהבים כסף , והרבה ....הם לא יורידו מחירים אלה יכנסו ממש ליד ...וימשיכו לחלוב אותנו

- 7.אנונימי 07/03/2022 11:10הגב לתגובה זושמת לב למה שמנהלי השקעות עם 10 שנות ניסיון לא רואים. רק היה חסר לך את הדוגמה של ניסיון ההתרחבות הכושל של וולמארט באירופה כדי להמחיש את הסיכון והכתבה הייתה מושלמת. יפה מאוד

- 6.123Gil 07/03/2022 10:31הגב לתגובה זוישפרו את הניהול של הרשת ושל הסניפים זה לא יעזור. הסניפים לא מספקים חווית קניה, מוצרים יקרים מסופרים אחרים, כמעט ואין מבצעים. מקווה בשביל כולם שיצליחו.

- 5.המוצרים של קארפור לא כשרים. יעשו כשרות רק עבור ישראל? (ל"ת)שואל 07/03/2022 09:39הגב לתגובה זו

- 4.פשוט יחליפו שם 07/03/2022 09:18הגב לתגובה זוכל עוד הרשתות האלה כשרות , זה אותו דבר כמו כל השאר- אוסם, שטראוס ותנובה, אין הבדל, אותו חרא יקר ובאיכות נמוכה, כשיתחרו מול טיב טעם במוצרים מחו"ל ולעזאזל הכשרות, אז נראה פה תחרות אמיתית...

- חיים דרוק 07/03/2022 10:10הגב לתגובה זומה לעשות רובנו שומרים כשרות. לא נאה לך ? תחליף עם

- 3.הסנגור של פחלון 07/03/2022 08:51הגב לתגובה זווגם יוחננוף הגנב

- 2.אלקטרה צועדת במסלול הידוע של התרסקות ראה IDB (ל"ת)רזיאל 07/03/2022 08:44הגב לתגובה זו

- 1.רועה חשבון 07/03/2022 08:06הגב לתגובה זויש שחקנים מאוד משופשפים בתחום שיגרמו לאלקטרה להקיא הרבה כסף

- רועה כבשים או רואה חשבון ? (ל"ת)חיים דרוק 07/03/2022 10:08הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.