בנק ישראל: מכרזי רמ"י מייקרים את הדירות – ולא רק באזורי הביקוש

כך תואר בדוח היציבות הפיננסית למחצית השניה של 2021. לפי הבנק, סביר שבטווח הקצר מחירי הדירות לא ירדו ושהשכירות תתייקר - בהיעדר שכירות ממוסדת. על חשיפת הבנקים לתחום: "הסיכון נמוך אך זיהינו את הגדלת התיאבון אליו וירידה באיכות החיתום". בשוק ההון: הסיכון עלה, נמוך בהשוואה בינלאומית

בדוח היציבות הפיננסית שלו למחצית השניה של 2021, בנק ישראל בדרכו המרומזת שם את הפנס על רצון המדינה להגדיל את קופתה כאחד הגורמים לעליית מחירי הדיור. לצד הביקושים שלא עומדים בקצב שיווקי הקרקעות (על אף שגבר) והאטה בהתחלות הבניה בשל מגבלות הקורונה, בבנק המרכזי מזכירים כי "נרשמה לאחרונה עלייה חדה של מחירי הקרקעות במכרזי רמ"י, גם באזורים שאינם נחשבים לאזורי הביקוש. עליית מחירי הקרקעות עלולה להתבטא בעליית מחירי הדירות בעתיד".

רבות נכתב על כפילות הכובעים הזו של המדינה כמי שגם מאסדרת את שיווקי הקרקעות בשטחה ושולטת בתכנון ובכובעה השני היא בעלים של מרבית הקרקע וממקסמת את התמורה ממנה. יש לזכור שההכנסות בסוף מגיעות ממי שמסוגל לשלם (ע"ע 5 מיליון שקל על דירה בשדה דוב, פרויקט שטרם החל השיווק בו, או את המחירים הגבוהים בתל ברוך-גבול רמה"ש) והמטרה היא עם הכסף של אלה לשרת את סדר העדיפויות שהממשלה רואה לנכון (מבלי להפחית בחשיבות תופעת הלוואי של דחיקת אוכלוסייה קיימת).

ועדיין, כפועל יוצא עולים המחירים גם בסביבת מכרזי העתק הללו. אם פתאום קופץ שוויה של קרקע באזורי ה"מגה-ביקוש", סביר שגם המחירים בטבעת השניה לתל אביב יעלו. בכל זאת הקשר הזה נקטע בנקודה מסויימת בתלות במרחק, ובאיזה מאזורי הפריפריה שאופיינו בביקושים נמוכים לא נראה זינוק רק בשל מכרז בסמוך לים בהרצליה. הבעיה שעולה מהדוח של בנק ישראל, היא שרשות מקרקעי ישראל נוקטת בשיטה הזו לא רק באזורי הביקוש – כלומר היא מייקרת גם האזורים הזולים יותר יחסית.

חלק מהגורמים בשוק טוענים כי יש לשנות את שיטת המכרזים, ולבחור כזוכה לא במי שהגיש את ההצעה הגבוה ביותר, אלא את זו השניה בגובהה, שכן הפער לא פעם גדול מאד. גם הצעה זו נתקלת בהתנגדויות מיזמים מובילים (שרגילים "לקטוף" את המכרזים המבוקשים) בטיעון שמדובר ב"עבודה בעיניים" שלא תפתור את הבעיה.

- תן וקח - שחיתות מובנית בקשר בין בנק ישראל לבנקים

- פרופ' אמיר ירון: "המצב הכלכלי הוא הישג ובצניעות - חלק גדול נובע מהמדיניות שלנו"

- המלצת המערכת: כל הכותרות 24/7

בכל אופן, בבנק כותבים ש"ההסתברות לירידת מחירי הדירות בטווח הקצר נראית כיום נמוכה", ועל כן הם צופים גם המשך של התייקרות השכירות, בהיעדר פתרון מוסדי מספק. "עליית מחירי הדירות מאז פרוץ משבר הקורונה הייתה מהירה הרבה יותר מעליית מחירי השכירות", הם מזכירים את הידוע זה תקופה ארוכה, וממשיכים לשאלה הקריטית "האם הפער בין עליית מחירי הדירות לעליית מחירי השכירות יכול להתקיים לאורך זמן?".

תשובתם: "פער זה יכול להצטמצם כתוצאה מירידת מחירי הדירות או כתוצאה מעליית מחירי השכירות". ניחשתם נכון, בין שתי האפשרויות, זו השנייה ש"לוקחת": "עליית מחירי השכירות נראית כתרחיש סביר בטווח הקצר. עליית מחירי הדירות תרחיק מרכישת דירה משקי בית שאין באפשרותם לצבור הון עצמי מספיק ו/או לעמוד בתשלומי משכנתה, ובכך תעלה את הביקוש לשכירות. שוק השכירות המוסדי לטווח ארוך עדיין אינו מפותח דיו בישראל, למרות התעוררותו לאחרונה, שפירותיה יבשילו רק בעוד כמה שנים".

כאמור, כל הדברים האלה נכתבים בדוח שמטרתו לתאר את היציבות הפיננסית. למרות שהוסבר שרמת הסיכון דומה לזו במחצית הראשונה של 2021, רמת הסיכון הנובעת משוקי הנכסים הועלתה לרמה של כתום כהה במפת הצבעים של בנק ישראל, כשמדובר ברמה אחת לפני זו המסוכנת ביותר. צריך לזכור כי הדבר מתאר את הסביבה ששררה במחצית השניה של אשתקד, מאז כבר הנאסד"ק הספיק להכנס לתיקון וענקיות כמו FACEBOOK (FB) ו- NETFLIX (NFLX) צללו ועלו הציפיות להעלאות ריבית.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

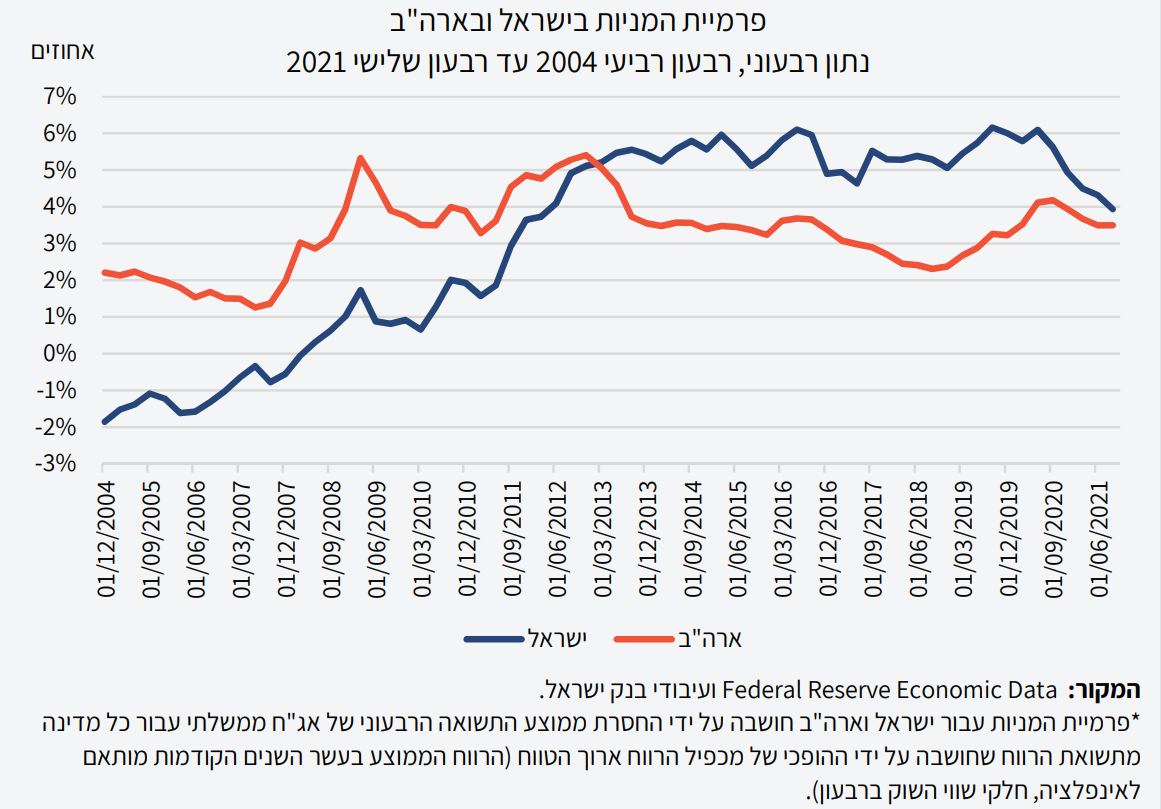

"במחצית הנסקרת נמשכה מגמת העלייה של מחירי המניות ומחירי אג"ח החברות, ובהתאם לכך עלה היחס בין שווי המניות של החברות לרווחים הממוצעים שלהן בעשור הקודם, וירד מרווח התשואה בין אג"ח חברות לאג"ח ממשלתיות דומות", תואר. אמנם נקבע כי הרמה של מחירי הנכסים הפיננסיים בישראל גבוהה ביחס לנגזר מגורמי היסוד, אך גם צויין שהדבר דומה לרמה במרבית המדינות המפותחות ושאם להסתכל על נכסי הסיכון בפרט, התשואה העודפת הצפויה מהם ביחס לתשואה על אג"ח ממשלתיות אינה נמוכה מאשר בעבר.

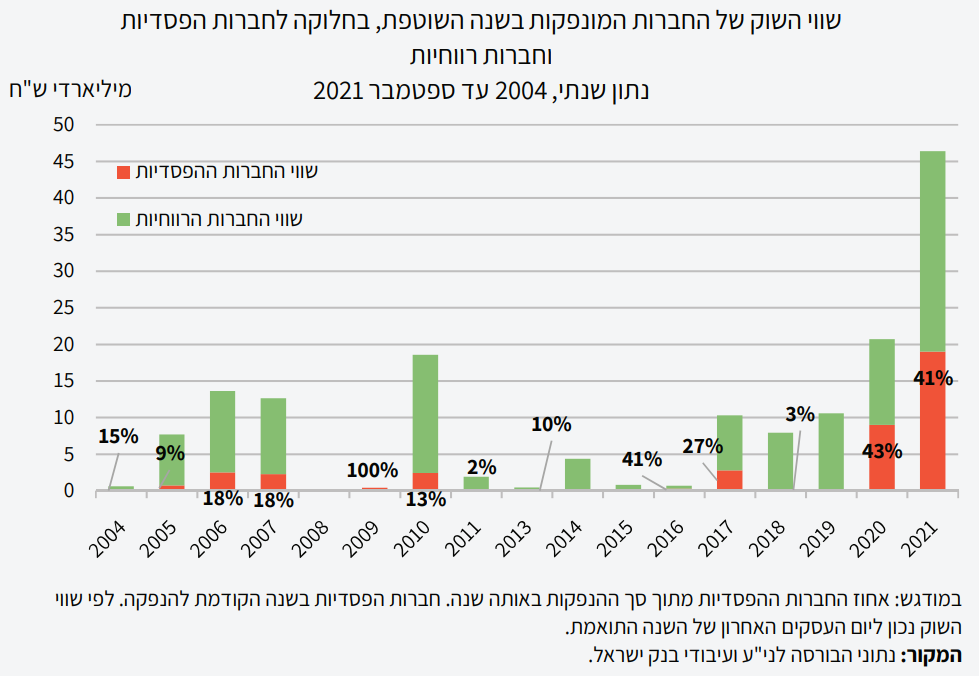

בדוח ממשיכים את ההתייחסות לפער בין רווחי החברות הנסחרות להערכות השווי וכותבים כי שיעור שווי השוק של החברות שהפסידו בשנה שקדמה להנפקתן מתוך סך שווי השוק המונפק גבוה ביחס לשנים קודמות. "שותפויות מו"פ וחברת הספאק שהונפקה בתל אביב יחד עם שיעור גבוה של חברות הפסדיות עלול להצביע על התגברות התיאבון-לסיכון של המשקיעים. ירידה בתיאבון לסיכון עלולה לגרום לירידה של מחירי הנכסים, שרמתם גבוהה היסטורית, כפי שעולה ממכפיל הרווח ארוך הטווח".

ובכל זאת מדגישים בדוח שבניגוד למרבית המשקים הגדולים, רמת התמחור בשוק המניות בישראל, אינה חריגה מבחינה היסטורית ביחס לפעילות הריאלית. "זאת ועוד, הן בישראל והן בעולם תשואת הרווח של החברות הציבוריות ביחס לרמת התשואות על אג"ח חסרות סיכון (פרמיית המניות), אינה נמוכה בפרספקטיבה היסטורית".

השילוב שני הנושאים שהוזכרו כאן עד כה – שוק הנדל"ן והיציבות הפיננסית, נמצא בדוח בין היתר בהתייחסות לאשראי שנותנים בבנקים. לפי בנק ישראל, המספרים בינתיים נראים טוב, המגמה קדימה מעוררת חשש. "הסיכון הגלום בתיק האשראי העסקי בבנקים מסתמן כנמוך, לרבות בענפי הנדל"ן והבינוי", צוין. באותה נשימה הוזכר גם שבפיקוח על הבנקים "זיהו את הגדלת תיאבון הסיכון של הבנקים וירידה באיכות החיתום והוציאו בסוף דצמבר 2021 מכתב לתאגידים הבנקאיים בדרישה לבחון את הסטנדרטים בהם ניתן לאחרונה אשראי מסחרי בכלל ואשראי לענף הבינוי והנדל"ן בפרט ולהתאים את ההפרשה הקבוצתית בגין תיק האשראי המסחרי לעלייה ברמת הסיכון".

באשר לחובות משקי הבית, שנטל החוב הרובץ עליהם מורכב בעיקר מהחזרי המשכנתא, נקבע כי בהשוואה למדינות עיקריות ונתוני העבר, יחס שירות החוב כאן אינו חריג. "עם זאת יש לציין כי לשינויים חדים בסביבת הריבית בהשפעת עלייה חדה מהצפוי של האינפלציה עלולה להיות השפעה ניכרת לרעה על יחס שירות החוב, ובהתאם לכך – על יציבותם הכלכלית של משקי הבית".

- 13.אנונימי 17/02/2022 13:56הגב לתגובה זולמי יש אינטרס לעכב???

- 12.אריה פרידמן 16/02/2022 11:24הגב לתגובה זועל רמ״י והממשלה האחריות לגובה מחירי הדיור. עליהם לתכנן ישובים חדשים בנגב ובגליל ולמסור הקרקע בחינם אין כסף. רק כך גם נוריד את מחירי הדיור , נוריד הביקושים באזורי הביקוש והכי חשוב שנייהד את הגליל והנגב !!!!!

- 11.בני 16/02/2022 10:18הגב לתגובה זוטוב שנזכרתם שנים שרשות מקרקעי ישראל מספסרת במחירי הקרקעות. עובדתית וכמו כן יש הרבה שחיתות בגוף הזה.

- 10.לואי 14/02/2022 22:44הגב לתגובה זומוזר ויותר ממוזר שבמדינה מוקפת אויבים שכל הזמן מכריזים שמטרתם" לחסל את " הישות הציונית" והם עושים את כל המאמצים בכיוון. מוזר מאד איך מחירי הנדל"ן מרקיעים לשחקים כל הזמן! שמעתי אנשים שטוענים שיש מישהו/ מישהם/מישהן, שמעונינים בכך. לי קשה להאמין בכך. לדעתי ניתן להפשיר קרקעות בזול ולהוריד את המחירים

- 9.אנונימי 14/02/2022 14:21הגב לתגובה זואיפה ההבטחות של הממשלה להוזיל מחירים

- 8.מהפח אל הפחת גם אתם וגם רמי (ל"ת)יוסי 14/02/2022 14:20הגב לתגובה זו

- 7.כוכבי 14/02/2022 13:52הגב לתגובה זושיהיה לך לבריאות אתה לא אשם הממשלה לא אשמה הקבלנים לא אשמים הבנקים לא אשמים מי שאשם זאת מסעודה משכונת התיקוה , איפה יש בידור כזה רק פה ומה זה משנה העיקר המשכורת והתנאים והבוחטות הנילוות לזה

- 6.אלון 14/02/2022 13:29הגב לתגובה זועכשיו כשהבועה מתחילה להתפוצץ כולם מתחילים לזרוק אחריות.. המשכנתאות ירדו בינואר אז מאשימים את הבידודים שהיו.. בקיצור- כולם מנסים לעצום עיניים והמשיך ללכת, ההתנגשות בקיר רק תהיה יותר כואבת

- דוידי 15/02/2022 19:51הגב לתגובה זובשניה שהמדינה קרי רמסי יכריזו על הקפאת מחירי הקרקעות כל הנדל"ן במדינה נכנס למוד חדש ושפוי

- 5.בנק ישראל הוא המגה פיגוע כלכלת ישראל (ל"ת)רשע 14/02/2022 13:20הגב לתגובה זו

- 4.דודי 14/02/2022 13:11הגב לתגובה זומסכנים אנחנו שזאת הצמרת הכלכלית שלנו

- 3.איפה הסופרטנקר של הותמלים שהבטיח הנוכל נוכליהו? (ל"ת)חשבון קשה 14/02/2022 13:05הגב לתגובה זו

- 2.גידי 14/02/2022 12:07הגב לתגובה זוירון מתנהג כהרפגון של מולייר...סופר את הכסף

- 1.אלכס 14/02/2022 12:06הגב לתגובה זובנק טיפש שפולט שטויות.עכשיו נזכר.אין סוסים אין אוורוה.מתאים לעצלנים לפזר ערפל ביום חם.למי מפריע בבנק ישראל שמחירי הדירות עולים? בדיחה.בנק ישראל יתוש מזמזם,ממזמז.מבזבז תחמושת לריק.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.