חברת תיגבור בתקופה טובה, האם כדאי להוסיף אותה לתיק ההשקעות?

אוכלוסיית בני 65 ומעלה כבר מונה כ-1.3 מיליון ישראלים בשעה שתוחלת החיים הממוצעת כיום בישראל עומדת על 85 לאישה ו-81 לגבר. הארכת תוחלת חיינו הינה תוצר ושילוב של מגוון סיבות לרבות, טכנולוגיה רפואית, שינויים בתזונה והכספים שאנשים מוכנים כיום לשלם על כל "טיפה" ממעיין החיים וכמו שאומרים זוהי רק ההתחלה. מנתוני הלמ"ס עולה כי ב-50 השנים האחרונות קיימת עלייה מתמדת בביקוש לטיפול סיעודי, כתוצאה מהזדקנות האוכלוסייה במדינות מפותחות.

ישנם למעשה 3 סגמנטים מרכזיים בכל הנוגע לאוכלוסייה המבוגרת; דיור מוגן, המציע מתחמי דיור המיועדים לאוכלוסייה מבוגרת המתפקדת באופן מלא, בתי אבות סיעודיים המיועדים לאוכלוסייה סיעודית מבוגרת וסיעוד ביתי המציע טיפול אישי בבית ע"י מטפל צמוד. הפוטנציאל באוכלוסייה המבוגרת נמצא בעת הנוכחית תחת אור הזרקורים.

רק לאחרונה הונפקה רשת בית בכפר (דיור מוגן) בבורסה המקומית לפי שווי של 1.15 מיליארד שקל לאחר שרווחיה זינקו וכמו כן, רשת עמל ומעבר (בתי אבות סיעודיים) נרכשה לאחרונה ע"י קרן פימי תמורת 1 מיליארד שקל. עוד קודם, נמכרה רשת עד 120 לחברת שפיר לפי שווי של 1.3 מיליארד שקל. אנו מעריכים שתחום הסיעוד הביתי הוא מעניין לא פחות משני האחרים ובחרנו להתמקד בטור זה בחברת תיגבור הפועלת בתחום הסיעוד הביתי. מדובר באחת משלוש השחקניות המובילות הפועלות כיום בתחום (הגדולה היא דנאל הנסחרת כיום בבורסה בשווי של 4 מיליארד שקל).

עיקר פעילותה העסקית של תיגבור

פעילותה העיקרית של החברה מתמקדת בהשמת עובדים מיומנים לסיעוד ביתי לאוכלוסייה המבוגרת, לצד מתן שירותי אבטחה והשכרת מבנה המשמש כביה"ח סיעודי.

ביקוש הולך וגדל לשירותי הסיעוד בבית - בעוד הדיור המוגן הינו נחלתה של אוכלוסייה אמידה, שבחרה באופן מודע להעתיק את חייה לדיור מוגן, הרוב המכריע עדיין מעדיף להמשיך לגור בסביבתו המוכרת. אלה האחרונים, לוקחים בחשבון כי היה ויהפכו לסיעודיים, עומדת בפניהם האפשרות לקבל סיעוד ביתי ולהזדקן בבתיהם. בדרך כלל, המצב הסיעודי, מגיע באופן בלתי צפוי, כתוצאה מפציעה גופנית או אירוע בריאותי. במצב כזה, זכאי הסיעודי להכרה מהביטוח הלאומי על חשבון הכספים שנגבים מאיתנו לאורך השנים. בהתאם לתיקון לחוק מ 2018, זכאי כל סיעודי למספר שעות של מטפל, בהתאם לדרגת הסיעודיות שנקבעה לו. באופן כללי, עלות שהות חודשית של אדם סיעודי בבית אבות סיעודי, מוערכת על ידנו ב-15,000 שקל לעומת מטפל צמוד בביתו של הסיעודי שמוערכת בכ-10,000 שקל. הביטוח הלאומי לא מכסה באופן מלא את העלויות וגובה המימון ייקבע בהתאם ליכולתו הכלכלית של אדם סיעודי. ניתן, אם כן, להסיק כי הביטוח הלאומי מעדיף משיקולים כלכליים את הסיעוד הביתי. מהשלב הזה ואילך, הביטוח הלאומי, מעביר את הטיפול בנושא ההשמה, לחברות פרטיות, תוך העדפה ברורה לחברות המובילות בתחום בהן, תגבור. החברות הגדולות הוכיחו את פעילותן לאורך השנים, באיכות העובדים שהן מציעות, דבר חשוב ביותר בעיניו של ביטוח לאומי. הרוח הגבית מהביטוח הלאומי מחזקת בנו את ההנחה, כי לחברה יש עוד המון מקום לצמוח בשנים הקרובות.

- כשההורים שלכם תלויים בכם כלכלית - דור הביניים הפך לרשת הביטחון של ההורים

- שילמתם לביטוח סיעודי וגיליתם שאין לכם ביטוח; מה עושים?

- המלצת המערכת: כל הכותרות 24/7

פעילות החברה בערוצים נוספים - החברה, פועלת גם בסגמנטים נוספים, פעילות של שמירה ואבטחה (באמצעות רשף בטחון). פעילות זאת נהנית מהסינרגיה שישנה בחברה בשל הנגישות הרבה לכ"א זמין לעבודה במשרות מלאות וחלקיות.

במקביל, ניהלה החברה בשנים האחרונות ביה"ח סיעודי בחדרה. פעילות אשר הניבה הכנסות של כ-13 מיליון בשנה, אך בשורה התחתונה, הפסידה כסף. לכן, בהחלטה אמיצה, הכניסה החברה שוכר בנעליה, שיפעיל את ביה"ח בתמורה ל-.2 מיליון שקל בשנה. אמנם הדבר הוביל לקיטון בהכנסות, אולם המהלך יוביל את השורה התחתונה לרווחית החל משנת 2022.

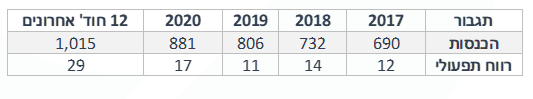

להלן התפתחות ההכנסות והרווח התפעולי של תיגבור

שתי סוכריות נסתרות במאזן החברה - בבעלות החברה בניין משרדים בן 5 קומות ברחוב פינסקר בת"א, המשמש ברובו כמשרדי החברה. להערכתנו, שינוי תב"ע למגורים או כל שינוי ייעוד אחר, עשוי להשביח את הקרקע בצורה משמעותית. נכס נדל"ני נוסף, הינו שטח של 637 מ"ר, המשמש כחניון במתחם חסן ערפה בת"א. לאחרונה, חתמה החברה על הסכם קומבינציה עם חברת מכשירי תנועה, יבואנית סוזוקי, המחזיקה בקרקע הצמודה, על הקמת מגדל בן 42 קומות בו תקבל תגבור 7,750 מ"ר משרדים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

בשורה התחתונה

תיגבור, הנמצאת מתחת לרדאר כבר שנים, הפתיעה בשנה החולפת עם מספר מהלכים משמעותיים אשר הניבו לה הכנסות של יותר מ-1 מיליארד שקל. פעילותה בתחום הסיעודי צומחת בקצב דו ספרתי, כשיותר ויותר אנשים מעדיפים לקבל טיפול סיעודי בבתיהם. במקביל, מובילה החברה התייעלות תקציבית בפעילותה (כדוגמת ביה"ח הסיעודי בחדרה) ומשביחה את הנכסים בבעלותה. להערכתנו, הסביבה העסקית התומכת בסיעוד ביתי, יחד עם שיעורי הצמיחה וההתייעלות שנרשמים בחברה, הופכים את תיגבור לחברה מעניינת שכדאי לקחת בחשבון בבניית תיק השקעות.

קובי שגב, שותף מנהל, אקורד ש.ק.ל. בית השקעות

- 7.לרון 21/01/2022 13:06הגב לתגובה זוהמנייה היתה נהדרת להשקעה כשכולם ברחו ממנה,לא כולל כבודי....ולא עכשיו

- 6.לרון 21/01/2022 13:01הגב לתגובה זוכשכולם רצו אחרי דנאל וחילן,אז היה הזמן להשקיע בתיגבור

- 5.יריב 20/01/2022 19:24הגב לתגובה זוגם עם רווח של 29 מיליון שקל ב 12 חודשים אחרונים החברה לא זולה במיוחד (מכפיל כ 20 ולא מדובר בצמיחה של חברת הייטק). לגבי הנדל"ן, ייקח זמן להשבחה ולא ברור השווי של הנדל"ן ואם הוא משנה את התמונה. אןלי אין כיום הרבה הזדמנויות בשוק והוא יקר מאד, אבל אף אחד לא מצמיד לכם אקדח לרקה ומכריח אתכם להשקיע במניה שכבר מגלמת את החדשות החיוביות במחיר שלה.

- 4.חברה אולי טובה אבל כהשקעה היא יקרה. (ל"ת)שלומיד 20/01/2022 13:45הגב לתגובה זו

- 3.דנידין 20/01/2022 11:21הגב לתגובה זובשליטתו מחזיק במניה. זה ממש לא רציני כתבה שנראת ממומנת

- 2.J 20/01/2022 10:32הגב לתגובה זועשתה כבר מהלך השנה. מיהי החברה השלישית?

- 1.אלי 20/01/2022 08:50הגב לתגובה זותשאירו לנו אותה מתחת לרדאר ואל תזיקו. משקיע מתוחכם לא צריך את הכתבה כדי להיות שם.

- להיפך, הכתבות יעזרו למשקיעים המתוחכמים שכבר בפנים. (ל"ת)אבישלום 20/01/2022 10:40הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.