טבע מכה את התחזית ל-2020; צפי ל-2021: מתחת לקונסנזוס, המניה יורדת ב-10%

חברת טבע -0.79% מדווחת על רווח של 0.68 דולר למניה - מעל תחזיות הקונצנזוס לרווח של 0.63 סנט למניה. ההכנסות הסתכמו ב-4.5 מיליארד לעומת תחזיות להכנסות של כ-4.4 מיליארד דולר. בשנה כולה הרוויחה טבע 2.57 דולר למניה לעומת תחזית האנליסטים ל-2.51 דולר למניה. ההכנסות בשנה הסתכמו ב-16.7 לעומת תחזית ל-16.6 מיליארד. הנהלת טבע עצמה סיפקה ברבעון קודם תחזית לרווח של 2.4-2.55 דולר למניה והכנסות של 16.5 עד 16.8 מיליארד דולר - כלומר, התוצאות היו מעל תחזית האנליסטים ותחזית הנהלה.

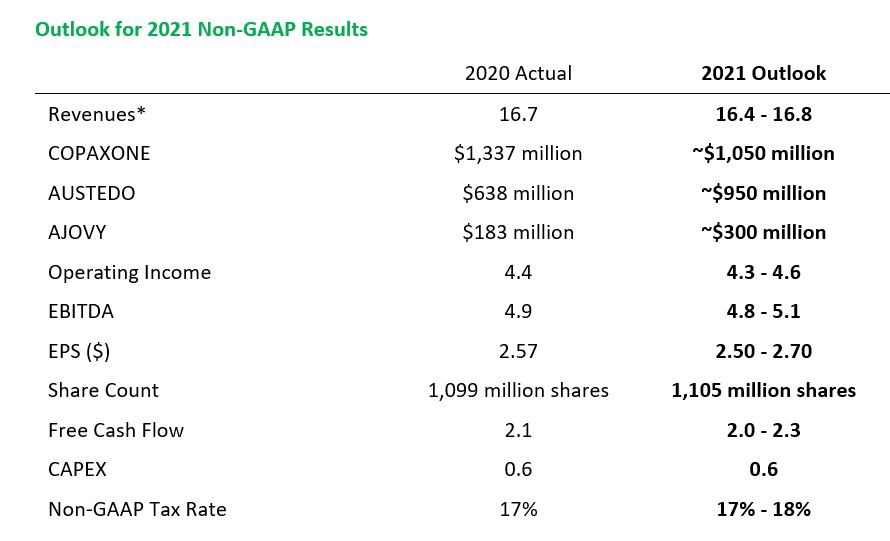

בשנה הקרובה צופה הנהלת טבע להכנסות של 16.4-16.8 מיליארד דולר ורווח למניה של 2.5-2.7 דולר למניה. צפי האנליסטים היה לרווח של 2.66 דולר למניה ב-2021 והכנסות של 16.8 מיליארד דולר. גם כאן, טבע עומדת בתחזיות, אבל בקושי. ביחס לתחזית הקונצנזוס ל-2021, טבע מספקת צפי נמוך יותר, וייתכן שהשוק יעניש אותה על כך, למרות שהחברה במומנטום חיובי וכך גם המניה.

נקודה חשובה בדוחות היא תזרים המוזמנים - טבע ייצרה מזומנים בסך 471 מיליון דולר ברבעון, ובכל השנה 2.1 מיליארד דולר, כשבסוף השנה הסתכם החוב הפיננסי נטו בכ-24 מיליארד דולר.

ברבעון הקודם, השלישי של 2020, טבע דיווחה על הכנסות של 4 מיליארד דולר ועל רווח של 0.58 דולר למניה. בהשוואה אליו, ההכנסות ברבעון הרביעי, שמבחינה עונתית נחשב לרבעון חזק יותר עבור תוצאות החברה, עלו ב-12.5% בעוד שהרווח עלה ב-17%.

- כיצד מטמיעים מערכות ERP בארגונים ועסקים

- היוניקורן הישראלי קפיטוליס רוכש את Capitalab ב-46 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

"למרות אתגרי מגיפת הקורונה, חווינו השפעה מינימלית על שרשרת האספקה, תכניות המו"פ והשקות המוצרים שלנו", אמר קאר שולץ, נשיא ומנכ"ל טבע. "בעקבות תוצאות טובות ברבעון הרביעי, עמדנו בכל מרכיבי התחזית השנתית ל-2020. "מנועי הצמיחה המרכזיים שלנו הניבו תוצאות ואבני דרך מבטיחות, כולל המשך הצמיחה של אוסטדו ותרופת הביוסימילר המובילה שלנו טרוקסימה, בזמן שמכירות אג'ובי ממשיכות להשתפר בעקבות ההשקה של המזרק האוטומטי".

עוד הוסיף שולץ כי "הביצועים שלנו בגנריקה קיבלו דחיפה מההשקה המוצלחת של הגרסאות הגנריות עבור HIV-1 ,Truvada ו-Atripla בארה"ב. בנוסף, נקטנו בצעדים לחיזוק צבר מוצרי הביופרמצבטיקה שלנו, עם הסכם למסחור מוצרי ביוסימילר. אנו אף מקדמים את שאר נכסי צבר המוצרים, כולל התוצאות האחרונות מהניסוי בשלב 3 של risperidone בהזרקה עם שחרור מושהה עבור מטופלים עם סכיזופרניה. נמשיך לבצע אופטימיזציה בשרשרת התפעול שלנו, בפורטפוליו ובצבר המוצרים, לשפר את הרווחיות ולייצר מזומנים, בעת שאנו ממשיכים במסלול כמתוכנן, להחזיר את חובנו ולעמוד ביעדים הפיננסיים ארוכי הטווח".

מכירות המוצרים של טבע - נתוני 2020 מול תחזית ההנהלה ל-2021

ההכנסות בארה"ב ובקנדה הסתכמו ברבעון ב-2.3 מיליארד דולר, ירידה של 3% לעומת התקופה המקבילה אשתקד. הירידה נובעת לפי החברה מצמצום בהכנסות חטיבת ההפצה בארה"ב Anda, וכן מירידה במכירות קופקסון, בנדקה, טרנדה, אלה קוזזו עם הכנסות ממכירות אוסטדו ואג'ובי. בטבע מסבירים כי הקורונה שהרחיקה מטופלים מבתי החולים הביאה לירידה בפעילות בצפון אמריקה, ומנגד החולים בנגיף היו גורם לעליה בביקושים לחלק ממוצרי החברה שמקלים על הסימפטומים של הנגיף.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הכנסות חטיבת הגנריקה בצפון אמריקה ברבעון עלו לעומת הרבעון המקביל ב-6% לסך של 1.2 מיליארד דולר. העלייה מיוחסת ברובה להשקה של תרופת הביוסימילר טרוקסימה ומשאף ה-ProAir, כשמכירותיהם של אלה קיזזו את ההכנסות הנמוכות משאר מוצרי הגנריקה.

מכירות הקופקסון בצפון אמריקה הסתכמו ברבעון הרביעי ב-213 מיליון דולר בלבד, ירידה של 19% לעומת הרבעון המקביל. בטבע צופים כי במחצית השנייה של 2021, קצב המכירות של האוסטדו, התרופה לטיפול בהפרעות עצביות, יעלה בכלל אזורי הפעילות על זה של מכירות הקופקסון. הצפי של טבע הוא שמכירות הקופקסון בסוף השנה יעמדו על מיליארד דולר, בעוד אלה של האוסטדו יסתכמו לכדי 0.95 מיליארד דולר.

באשר למכירות בצפון אמריקה של אג'ובי, התרופה לטיפול במגרנה, אלה עמדו על 36 מיליון דולר ברבעון הרביעי של 2020, עלייה של 44% לעומת מכירות בסך 25 מיליון דולר בתקופה המקבילה.נתח השוק של התרופה בארה"ב עלה ב-3 נקודות ל-20%, לעומת 17% ב-2019. המכירות בצפון אמריקה של האוסטדו, גדלו ב-36% לעומת הרבעון המקביל ל-185 מיליון דולר.

לעומת אלה, מכירות ה-BENDEKA ו-TREANDA במאוחד ירדו ב-19% לעומת הרבעון המקביל לכדי סכום של 102 מיליון דולר. טבע מסבירה את הירידה בכניסתן לשוק של חלופות חדשות וכן בתחרות מצד Belrapzo. הכנסות טבע ממשאף ה-ProAir בצפון אמריקה עמדו על 67 מיליון דולר, נמוך בכ-17% מאשר ברבעון המקביל.

באירופה רשמה טבע הכנסות של 1.2 מיליארד דולר ברבעון, עלייה של 4% מהרבעון הסוגר של 2019. ואולם, בחישוב לפי יורו, מדובר למעשה על ירידה נומינלית של 1%, המיוחסת גם כן להשפעות הקורונה, שכן הפחתת המפגשים בין רופאים לחולים שכאמור הדירו רגליהם מבתי החולים הביאו לירידה במספר המרשמים לתרופות המרשם של טבע. גורם נוסף לירידה היה ירידות מחירי התרופות האונקולוגיות עקב התחרות בשוק, וכן הירידה במכירות קופקסון בשל התרופה המקבילה של המתחרות.

בשאר השווקים המכירות ברבעון הרביעי ירדו ב-1% לסכום של 572 מיליון דולר. בנטרול הפרשי שער, מדובר בעלייה של 5% שנבעה ממכירות מוגברות, שקוזזו באופן חלקית ביפן עקב הפחתות מחירים עליהן הורה הרגולטור, וכן התחרות בתחום הגנריקה במדינה.

מניית טבע נסחרת מתחילת השנה במגמה חיובית - עלייה של מעל 20% למחיר של 43 שקל למניה המבטא שווי של 47.5 מיליארד שקל. העלייה במניה נובעת משיפור מתמשך בדוחות הכספיים ומהתמחור היחסית נוח של החברה - מכפיל רווח של כ-5. מדובר במכפיל רווח נמוך משמעותית מתעשיית התרופות כולה שנסחרת במכפיל של 10-15, ומכפיל נמוך ביחס לחברות הגנריות שנסחרות במכפיל רווח של כ-10. התמחור הלכאורה זול של טבע הוא עניין מתמשך.

סיבה אפשרית לתמחור הנמוך היא היעדר הצמיחה בהכנסות בשנים האחרונות. המוצר העיקרי שלה - הקופקסון, התרופה האתית לטיפול בטרשת נפוצה, בירידה משמעותית והמוצרים החדשים ניסו, בהצלחה חלקית עד כה, לקזז את הירידה. עם זאת, טבע משדרת חזרה לצמיחה, אם כי מתונה והשוק עשוי לחזור להתייחס אליה בהמשך כחברה צומחת.

אז הנהלת טבע מטפלת בצמיחה, היא גם מצליחה להקטין את החוב הפיננסי שמעיב על המניה, אך החשש הגדול של המשקיעים נותר העננה המשפטית. טבע מסובכת (ירושה מרכישת החטיבה הגנרית של אלרגן) בתביעות על שיווק משככי כאבים ממכרים. בשנה האחרונה מדברים פשרה, אליה הגיע כבר יצרנית משככי הכאבים פרדו פארמה, מה שעשוי להשליך לטובה על התביעות מול טבע. פסיקה של פיצוי בסך מעל 8 מיליארד דולר מטעם פרדו יהפוך לסוג של בנצ'מרק.

בשביל טבע אלה בחדשות טובות, שכן משקיעים רבים מתעלמים ממנה עקב החשש שבתור חברה שנסחרת בכ-12.8 מיליארד דולר, תביעות בסכום של יותר מ-20 מיליארד דולר ימוטטו אותה.וטט את החברה. מצדם של התובעים המשך קיומה של טבע שווה לה כסף רב יותר מסגירתה של החברה.

על פי חלק מהפרסומים, טבע מנסה להגיע לפשרה בהיקף של כ-25 מיליארד דולר, סכום שישולם על ידי בדמות תרופות שתספק במשך עשור, בעיקר למכורים למשככבי הכאבים שבלב התביעות - ולא בתשלום כספי. זהו אגב הסכם הפשרה שנחתם מול פרדו.

- 20.אידיוט 10/02/2021 19:33הגב לתגובה זומנכ"ל טוב משקם חברה כושלת.

- 19.אבנר 10/02/2021 18:59הגב לתגובה זומחר מעמיסים עוד ויש לי הרגשה שביום מסחר אחד היא סוגרת את המינוס ההזוי של היום

- 18.בגלל צפי אנליסטים ? 10/02/2021 17:37הגב לתגובה זורובין הוד הצילו

- 17.אורי 10/02/2021 17:35הגב לתגובה זומנית ה זזזזזזזזז

- 16.היכתה אותנו כהוגן!!עוברת שחיטה כשרה (ל"ת)אא 10/02/2021 17:32הגב לתגובה זו

- 15.י 10/02/2021 17:19הגב לתגובה זומה הסיבה שמניית הפח הזו יורדת בכ- 7% ?!

- 14.חחח ירידות "כפי שצפיתם"? לא צפיתם כלום עד שהן התחילו (ל"ת)ביזפורטל הלוזרים 10/02/2021 17:15הגב לתגובה זו

- 13.בן 10/02/2021 17:12הגב לתגובה זומנהלים קודמים רשעים ארורים. מאחל להם כל הרע שבעולם.

- 12.למה המניה נופלת? (ל"ת)קופקסון 10/02/2021 17:07הגב לתגובה זו

- 11.אור 10/02/2021 15:34הגב לתגובה זוקנו חתול בשק בארבעים מיליארד דולר ולקינוח קיבלו סוס טרויאני בצורת האופיואידים באותה חבילה.

- 10.אח עסקה מושלמת קניתי לפני שנה ו את טבע ב 6$ ויושב בכייף (ל"ת)הצלף 10/02/2021 15:22הגב לתגובה זו

- 9.אז למה המנייה יורדת ? (ל"ת)אנונימי 10/02/2021 15:03הגב לתגובה זו

- 8.זה הזמן להיכנס בת"א המניה עוד לפני הקפיצה הגדולה (ל"ת)חצי 10/02/2021 14:38הגב לתגובה זו

- 7.זה הזמן לאסוף 10/02/2021 14:25הגב לתגובה זוזה הזמן לאסוף

- 6.כדאי להשקיע בה, יחסית זולה (ל"ת)אנונימי 10/02/2021 14:22הגב לתגובה זו

- 5.אין על שולץ המנהל , טבע תעלה בגדוווווול (ל"ת)אנונימי 10/02/2021 14:21הגב לתגובה זו

- 4.ממליץ להשקעה מניה חזקה (ל"ת)אנונימי 10/02/2021 14:21הגב לתגובה זו

- 3.טבע תעלה בגדול (ל"ת)אנונימי 10/02/2021 14:21הגב לתגובה זו

- 2.טבע תהיה שווה פי 4 מעכשיו (ל"ת)אנונימי 10/02/2021 14:20הגב לתגובה זו

- 1.כפים (ל"ת)שמשון 10/02/2021 14:13הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.