איך המלחמה באוקראינה משפיעה על הגרפים בוול סטריט?

המלחמה באוקראינה נמשכת. אבל, זה לא מנע מהיפוך אופטימי להתרחש בוול סטריט. המיני גל האופטימי החל ביום חמישי, במהלך המסחר, ונשמר גם ביום שישי (כשכעת החוזים אדומים שוב).

הסיבה היחידה שמצאתי לאופטימיות ששרתה בסופ"ש היא הציפיות של משקיעים שה–FED יהיה פחות נחוש להעלות את הריבית. אם זה כך, זה נראה קצת פתטי לטעמי. לא משנה איזה זוועות מתרחשות בעולם, המשקיעים רואים בהן סימן לדחיית הקץ של העלאת ריבית. קורונה, מלחמה, צ׳רנוביל דולף, מתים והרוגים. הכל הולך כל עוד הריבית הנמוכה נשמרת. מציע לכם לראות את הסרט ״אל תסתכלו למעלה״. יעורר בכם מחשבות על מה שקורה.

עד כאן הגיגים. עכשיו גרפים. נחזור לגרף המוכר לכם של ה – S&P500. הוספתי עליו שני דברים.

הדבר הראשון הוא בעקבות הערה נכונה של קורא שהעיר לי לפוסט עדכון קצר שפרסמתי בעמוד הפייסבוק שלי. הוא כתב שאפשר לראות כאן התפצלות שורית של האינדיקטורים. זה אומר שרמת השפל שהאינדיקטורים הטכניים הגיעו אליה בגל הירידות הנוכחי גבוהה יותר מרמת השפל שהם הגיעו אליה בגל הירידות הקודם. זאת למרות שה – S&P500 עצמו הגיע לרמת שפל נמוכה יותר. מדובר בסימן טכני חיובי שכן ההתפצלות השורית מלמדת שהמוכרים לא אגרסיביים. נוסיף לכך את העובדה שה – S&P500 עלה אל מעל קו המגמה האופקי שנפרץ כלפי מטה ואפשר לחשוב שאנחנו חוזרים לגן עדן.

הדבר השני שהוספתי הוא קו המגמה היורד, האדום, שמחכה ל – S&P500 ביחד עם הממוצע ל – 200 יום באזור ה – 4600. אני סבור שזה הנתון המשמעותי כרגע. אני גם סבור שה – FED יאלץ להעלות את הריבית והוא לא יוכל לנצח לתמוך בהתמכרות של משקיעים לשוק עולה וריבית אפס. העולם נמצא עכשיו (בנטרל המלחמה) בגאות צרכנית מצד אחד ובמחסור הולך וגדל של חומרי גלם לסוגיהם ושל כושר יצור ושינוע ומעבר לעניינים פילוסופיים ואקולוגיים, מישהו צריך ללחוץ על הברקס. משבר הסאב פריים הוא אולי המיקרו של משבר המאקרו הצפוי. מחירי הבתים בארה״ב גבוהים היום ממה שהיה בתקופת הסאב פריים…

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

השורה התחתונה: התמונה הכללית של ה – S&P500 ממשיכה להיות של בלימת מגמת העליה ומעבר לדשדוש במקרה הטוב והתהפכות הדרגתית לירידה במקרה הפחות טוב. מעל 4600, אם נהיה שם, אשקול שוב את הפרשנות.

מה אפשר לקנות?

היום נחזור, אחרי כמה מאמרים של הפסקה, להציג גם הזדמנויות לרכישה. ניתן להחזיק פוזיציה במניות במקביל להגנות על התיק או לתעודות שורט על המדדים.

לכדה את העין שלי ההתעוררות של סקטור האנרגיה הירוקה. הכוחות בעדו רק מתחזקים כמובן. קרן הסל הגדולה בתחום היא ICLN.

ניתן לראות את הגעתה לרמת תמיכה משולבת, קלאסית ופיבונאצ׳י. המכפיל הממוצע של המניות בקרן הוא באזור ה – 18 ועם כל מה שקורה עם שוק האנרגיה ומשבר האקלים זה כנראה מכפיל סביר.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

זוכרים שיש לנו מתחם של קרנות סל ייחודיות? אז בתחום האנרגיה הנקיה ישנה קרן פחות מוכרת שהסימבול שלה הוא CNRG. הקרן הזו משקיעה בחברות שמיישמות תהליכים חדשניים ביצור אנרגייה נקיה (או נקייה יותר). האחזקה הראשונה ברשימה היא ENB, חברה שמשלבת את כל סוגי האנרגיה כך שהשקעה בה נותנת מענה למי שרוצה להיחשף גם לנפט, גם לגז וגם לאנרגיה נקיה. מדובר במניית מומנטום שנמצאת קרוב לשיא. התמיכה ב – 41 דולר נותנת יסוד טכני להאמין שעוד עליות לפניה.

מה עם הכסף?

בעקבות הסקירה החיובית על הזהב שנתתי כאן קורא שאל ביחס לכסף. נתחיל בכך שנאמר שהכיוון של הזהב ממשיך להיות חיובי ויש הצופים לו מחיר של 2070 דולר. נראה הגיוני ואפשר שגם נקבל שיא חדש.

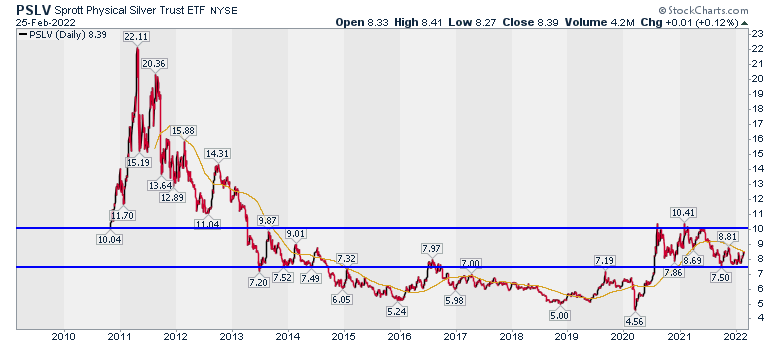

אחת מקרנות הסל להשקעה בכסף היא PSLV. מדובר בקרן שממש מחזיקה במתכת ולהשקעות מסוג אלו אני מעדיף את הקרנות המחזיקות משום שאלו הן קרנות ״יום הדין״.

אני מצרף שני גרפים. אחד לטווח קצר יותר. אפשר לראות את ההתנגדות של הממוצע ל-200 יום, התנגדות אופקית וגם איזה שהוא שיא על האינדיקטורים הטכניים. יכול להיות שיהיה קושי מסויים לעבור את זה. אבל…

תסתכלו על הטווח הארוך. יש תמיכה ממש חזקה באזור ה – 7.5 דולר ופוטנציאל לעליה ל – 10 דולר ויותר. רכישה מעל 8.20 או מעל 8.50 יכולה להיות נקודת התחלה טובה.

בהקשר זה נעדכן בקצרה שגם הביטקוין וגם האיתריום ממשיכים להראות בסדר מבחינת הגרף. לכן, נסיים היום עם עוד קרן סל בפינת הקרנות המיוחדות שלנו – NFTZ. זה בסדר שלא שמעתם עליה. מדובר בקרן ממש חדשה שהספיקה לרדת חדות מיד אחרי ההנפקה. מדובר בקרן מיוחדת שמשלבת את עולם הקריפטו, בלוקצ׳יין ו – NFT. אתם יכולים להשתמש בה גם בשביל להכיר חברות מהענף. האחזקה הראשונה ברשימה היא החברה היפנית SBI Holdings שיש לה פעילות פיננסית מגוונת, מסורתית וחדשנית. אין לנו הרבה מידע טכני לגבי NFTZ אבל ממה שיש, תמיכה + אינדיקטורים מתפצלים למעלה (מיישמים את השעור של היום…), ולאור התמיכה לביטקויין והאיתריום, הקרן יכולה לתת זווית מעניינת להשקעה בתחום.

בהצלחה, שלום ובריאות!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

- 4.כפיר 01/03/2022 08:17הגב לתגובה זוהניתוח הזה טוב רק בדיעבד , ההתיימרות לנבא מה יקרה בהסתמך על הגרף היא טעות ואפילו שרלטנות

- 3.האם אפשר לקבל סקירה על תעודות סל בתחום הסייבר. (ל"ת)משקיע 28/02/2022 18:32הגב לתגובה זו

- 2.המשקיעים מבינים שעד סוף 2022 הבורסה תעלה מכל השקעה אחרת (ל"ת)אחת 28/02/2022 13:37הגב לתגובה זו

- תזכיר לך לחזור אליך בסוף 2022-תלקט תירוצים עד אז.. (ל"ת)שירי 02/03/2022 11:09הגב לתגובה זו

- 1.גיורא 28/02/2022 11:37הגב לתגובה זואנרגיה ירוקה היא מלכודת לכבשים, יאללה תשקיעו... !!!