בדויטשה בנק טוענים כי הפד' שגה, וקוראים להשקה של QE

"כישלון במדיניות של הפד'", כך טוען היום ג'ורג' סרבלוס, ראש צוות המחקר בדויטשה בנק, בעקבות הורדת הריבית האחרונה מצד הפד'. סרבלוס מוסיף כי "אנו חולקים על הצהרות הבנק המרכזי כי יש מקום להילחם במשבר".

מה הפיתרון של דויטשה בנק לסיטואציה? הדפסה כסף. "אם התשואות מתקרבות לאפס ומחיר הכסף לא יכול לרדת יותר, הדבר היחיד שניתן לעשות הוא להדפיס יותר. השוק מתמחר בצדק כישלון מדיניות כפי שמשתקף בצניחה בתשואות האג"חים והירידה בציפיות באינפלציה בכל העולם".

"הברבור השחור הוא משבר נזילות", טוען סרבלס ומוסיף כי "בעת לחץ מתעוררת השאלה תמיד היכן הפגיעות במערכת הפיננסית. לדעתנו, זה לא משבר מימון כמו 2008, אלא משבר נזילות שעלינו לדאוג לו".

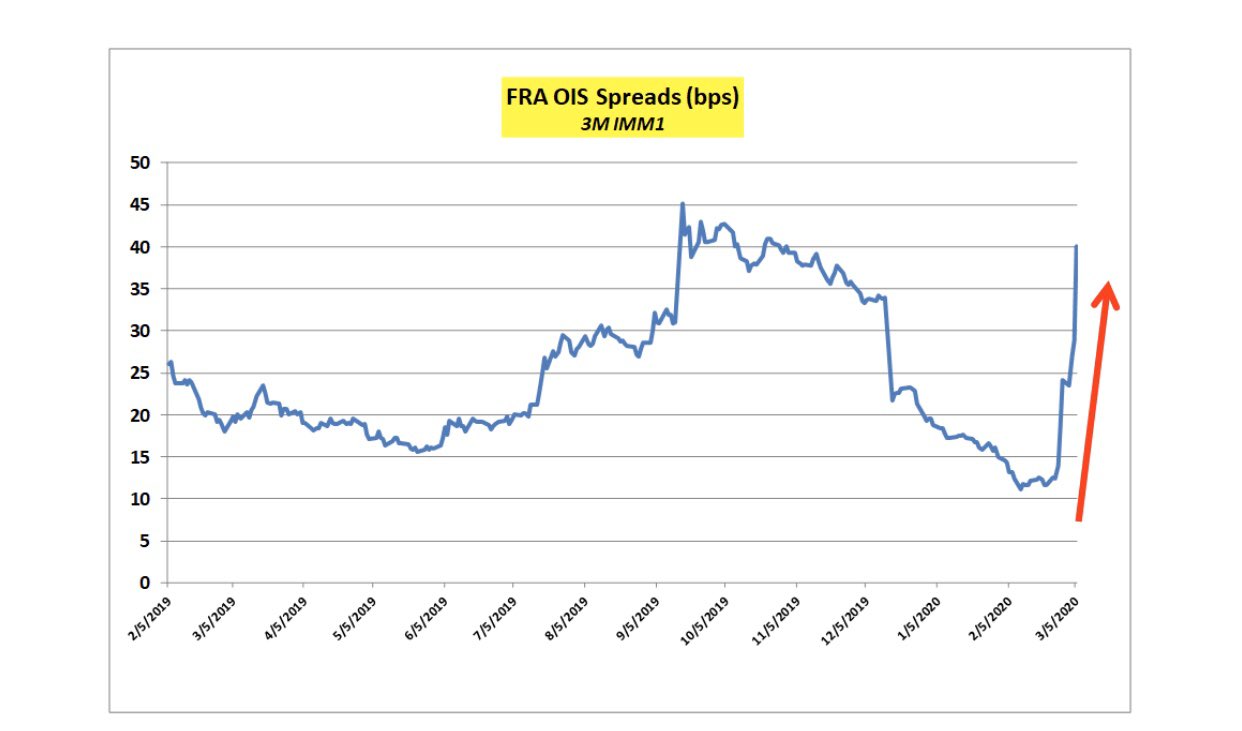

הקריאה להשקת פעולה "לא קונבנציונאלית" מצד הפד' לא מגיעה. מצוקת הנזילות הנזילות במערכת הבנקאית מחריפה בצורה דרמטית ומהירה בימים האחרונים (לכתבה המלאה). מרווחי ה-FRA/OIS לשיא מאז ספטמבר האחרון, הזמן שוק הריפו התפרק (לכתבה המלאה), דבר שחייב את הפד' להזרים כמויות אדירות של מזומנים לשווקים. FRA זה קיצור של Forward Rate Agreement - חוזה על הריבית העתידית. ו-OIS מייצג את הריבית חסרת הסיכון (ריבית הפד'). ככל שהפער גדול יותר, המשמעות היא שהבנקים מעריכים כי שהריבית האפקטיבית בשוק תיהיה גבוהה יותר מהריבית חסרת הסיכון - כלומר צפי לתנאי מימון נוקשים יותר.

- הדויטשה בנק: סביר שמודי'ס תעלה את דירוג האשראי של ישראל

- המומלצות של דויטשה למחצית הבאה: 17 מניות, 4 סקטורים

- המלצת המערכת: כל הכותרות 24/7

חשוב לציין כי דויטשה בנק (סימול:DB) הוא "החוליה החלשה בשרשרת" במערכת הבנקאית, כאשר הבנק עלה מספר רב של פעמים לכותרות בשל בעיותיו הפיננסיות. לאחר זינוק חד במהלך הרבעון האחרון של 2019 (הרבה בזכות התמיכת של הפד'), מניית הבנק משלימה ירידה של 33% ב-3 השבועות האחרונים.

- 5.קריסת שווקים תוך חודש (ל"ת)כלכלן 07/03/2020 18:06הגב לתגובה זו

- 4.אלון גל 07/03/2020 15:52הגב לתגובה זומספר המקומות מוגבל

- 3.הקריסות עו לפנינו (ל"ת)המפציץ 07/03/2020 04:14הגב לתגובה זו

- 2.דירה=קורת גג 06/03/2020 23:12הגב לתגובה זודירה=קורת גג=צורך בסיסי של האדם

- גם שכל עוזר לפעמים (ל"ת)מוישה כאילו 07/03/2020 13:44הגב לתגובה זו

- 1.נו מה 06/03/2020 20:41הגב לתגובה זועם החשיפה לניגזרים הגדולה ביותר.הוא חושב שהוא גדול מכדי ליפול.ממשלת גרמניה כנראה לא יכולה לחלצו אז הוא רוצה חילוץ מהפד.