מסירות אפריל 2013: עליה בצל איומי שר התחבורה

שר האוצר הבטיח ירידת מחיר של 20%? בינתיים נראה שהשוק אינו מתרגש. סה"כ ענף הרכב באפריל התחזק ב-20% (בעיקר בשל חג הפסח ששיבש מעט את הנתונים) כשגם במצטבר השוק משדר אופטימיות

כצפוי, פסח שהשנה נערך במרץ במקום באפריל (כמו בשנה שעברה), שיבש מעט את הנתונים. במרץ חווינו ירידות חדות (13%-) ובאפריל עליות גבוהות (20%+) ביחס לתקופות המקבילות אשתקד. אז מה מצב השוק באמת? כרגיל, האמת נמצאת באיזה שהוא מקום באמצע. אחרי פתיחה חזקה בינואר (עלייה של 12%), התמתנות בפברואר (עלייה של 2%) מצב השוק נותר עדיין במגמת עלייה קלה של קצת יותר מ-1% ביחס לנתוני ינואר-אפריל 2012, כשסה"כ מתחילת השנה התווספו למצוות כלי הרכב בישראל 74,561 כלים חדשים.

בפסגה ניצבת ביטחה יונדאי עם 3,105 כלי רכב שנמכרו בחודש אפריל ו-12,529 שנמכרו מתחילת השנה. מדובר בפער כפול ויותר ביחס לבאה אחריה בטבלה, קיה. זו הציגה בחודש שחלף היחלשות של 13% במסירות וירידה מצטברת של 9% מתחילת השנה. עם זאת, יש לומר כי בתאום מושלם, גם אם לא מתוכנן, השיקה היום (יום חמישי) 'טלקאר' יבואנית קיה, את הסיד החדשה. המכונית המשפחתית שמצטרפת להיצע דגמי החברה בשתי תצורות מרכב, סטיישן והאצ'בק, אמורה לספק זריקת עידוד לנתוני המכירות של היבואנית הקוריאנית. את השלישייה סוגרת טויוטה המציגה באפריל גידול של 3%, וכפול מזה במצטבר מתחילת השנה.

מבין היצרניות הבולטות החודש נציין את איסוזו – יצרנית של דגם אחד בישראל, שכובשת את הסגמנט שלה בעקביות עם D מקס (למעט הפוגה במעבר בין הדורות); מאזדה, המזנקת ב-161% ועושה דרכה לפסגה בעיקר בזכות ה-CX5, אבל גם באמצעות ה-6 החדשה שהושקה בארץ בתחילת שנה זו; מיצובישי (160%) שמציגה מכירות ערות לאאוטלנדר; אופל (123%) המככבת בזכות האסטרה בדגש על הברילינה (גרסת הסדאן) וסיטרואן (112%) העושה חייל עם ה-C אליזה. ואם כבר נגענו במכירות ה-C אליזה, הרי שרק מתבקש שנבדוק מה עשו המתחרות החדשות. ובכן, סיטרואן מכרה מתחילת השנה 403 מדגמי הרכב, פיג'ו מכרה 493 מדגמי ה-301 ואילו סקודה מכרה 176 מדגמי הראפיד, אם כי כאן יש לומר שזה הושג בעבודה של חודשיים בלבד. ובכל זאת, על אף המספרים הנאים, מדובר בטיפה בים כשמביטים בטבלה ומגלים שבאותה תקופה יונדאי מכרה 1761 יח' מדגמי ה-i25 (רובם כמובן לחברות ציי רכב).

בשוק היוקרה, לפחות החמישייה הראשונה משדרת "עסקים כרגיל". כנראה שהשוק מכין את עצמו למס היוקרה שיושת בקרוב. אודי מובילה את הטבלה עם 219 מסירות ועלייה של 63% ביחס לאפריל 2012; מרצדס עם 131 מסירות בחודש שחלף וזינוק של 102%; ב.מ.וו עם 110 מסירות ועליה של 59%; וולוו עם 52 מסירות (44%+) ולקסוס עם 50 מסירות (92%+). מן הראוי לציין כי גם בחישוב מצטבר מתחילת השנה החמישייה הזו מציגה התחזקות ביחס לתקופה המקבילה אשתקד.

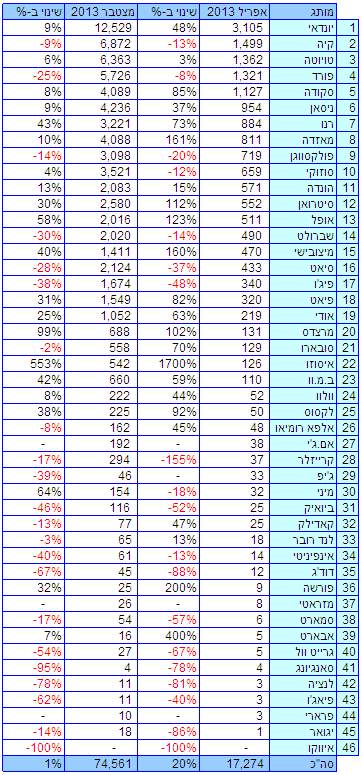

מסירות אפריל 2013 ביחס לנתוני אפריל 2012*:

* על פי נתוני איגוד יבואני הרכב

- 3.עופר 07/05/2013 12:33הגב לתגובה זולאחרונה קיבלתי ריו חדשה מהעבודה וחייב להודות שהפתיעה אותי לטובה, אחלה רכב

- 2.אורי 06/05/2013 14:34הגב לתגובה זוואחרי שבדקתי את הסיד החדשה מקרוב, היא בהחלט הולכת להקפיץ את המכירות של היבואנית הקוריאנית.

- 1.טל 03/05/2013 13:59הגב לתגובה זוכל הכבוד ביזפורטל ויואל שורץ, על שדאגתם להתעלם ממכירת 125 מכוניות חשמליות מדגם רנו פלואנס z.e על ידי בטר פלייס החודש, וזאת למרות שהיו אמורים להתברג בטבלה במקום ה-23! עיתונאות הוגנת וישרה שאין כמוה...