קסם משיקה קרן עוקבת S&P 500 המגנה מירידות של עד 15%

קסם מהפניקס בית השקעות משיקה לראשונה בישראל קרן נאמנות מחקה, קרן 'באפר'. המדד אחריו עוקבת הקרן מעניק חשיפה למדד המוכר ביותר בעולם, מדד S&P 500 (PR) הכולל את החברות המובילות בשוק האמריקאי ובנוסף נותן הגנה עד שיעור של 15% מפני ירידות. מצד שני - מעניק השתתפות בעליית המדד עד לשיעור תקרה שנקבע אחת לשנה, והכל לתקופה של שנה.

הבשורה היא שהקרן מהווה פתרון שעד היום לא היה קיים למשקיעי הקרנות בישראל – קבלת הגנה על השקעה במניות ומצד שני כן ליהנות מעליות.

ההגנה בקרן היא החל מהאחוז הראשון ועד ל- 15%-, כך שההפסד הוא רק החל מירידה של 15% ומעלה במדד S&P 500 (PR). במקביל, נקבע שיעור תקרה, שהוא הרווח המקסימלי שניתן לקבל כאשר מדד S&P 500 (PR) עולה. חשוב לציין כי המדד מתנהל במונחים דולריים. כלומר, ההגנה היא רק על תשואת המדד עצמו ולא על שינוי שע"ח שקל/דולר.

כדי ליהנות מההגנה ומשיעור התקרה, על בעלי היחידות לרכוש את הקרן בטרם קביעת שיעור התקרה שיפורסם ולהחזיק בה למשך 12 חודשים. שיעור התקרה יפורסם ביום 29.2.2024 ולאחר מכן בכל שנה ביום המסחר האחרון בחודש פברואר.

למרות שמנגנון ההגנה והתקרה הוא שנתי, ניתן לצאת מהקרן בכל יום חישוב מחירים, כמו בכל קרן רגילה, בהתאם לשער קרן שייקבע באותו היום.

יחידות הקרן יוצעו לראשונה בתאריך 22.02.24.

שם הקרן: קסם KTF (4D) Cboe S&P 500 15% Buffer MAR IC - מובנה שנתי

מס' ני"ע –51379551

"בזכות השקעה מאומצת ויכולות הנדסה פיננסית, אנו גאים להנפיק לראשונה בישראל ובאופן בלעדי לקסם, קרן מחקה ייחודית", מסר אבנר חדד, מנכ"ל הפניקס בית השקעות. "הקרן נותנת גם וגם - גם חשיפה למדד S&P 500 (PR), גם הגנה בירידות וגם השתתפות בעליות. הקרן מעניקה חשיפה למדד s&P 500 (PR) עם מנגנון הגנה קבוע עד להפסד של 15%- וגם השתתפות בעליות המדד עד לשיעור תקרה, וזאת לתקופה של שנה".

- S&P מעלות בדירוג ראשון להפניקס בית השקעות: ilA+

- רשות החשמל שמה תקרה למחירים - מניות משק אנרגיה ושו"ב נופלות

- המלצת המערכת: כל הכותרות 24/7

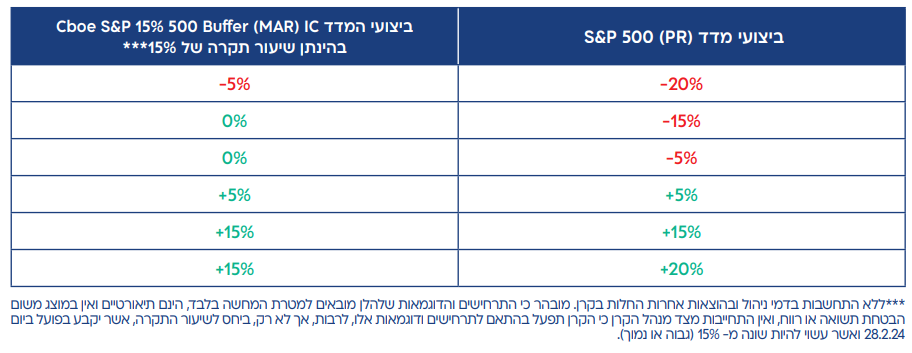

דוגמאות לתרחישים אפשריים:

- 12.הזוי, לא מאמין שאישרו לשווק דבר כזה לציבור הרחב (ל"ת)אנו 21/02/2024 16:59הגב לתגובה זו

- 11.אנונימי 16/02/2024 18:01הגב לתגובה זומוותרים על ריבית דולרית של 5.5%. מוותרים על 1.25% דמי ניהול. מוותרים על 1.8% תשואת דיבידנד. חשופים לירידה מעל 15% ומוותרים על התשואה מעל התקרה שתהיה סביב 11-12 אחוז. נשמע עסקה לא טובה..

- 10.צבי 16/02/2024 10:52הגב לתגובה זודמי הניהול הם 1.2% ואילו בקרנות סל של בלקרוק והשאר זה עד 0.1%, בקיצור עבודה בעיניים. הם בונים על אלו של בתחום!

- 9.יוסף 15/02/2024 22:56הגב לתגובה זובואנה אתם פתיים אחד אחד. אתם לא מבינים שעוקצים אתכם תכף התגובה תמחק חבל אני מצלם הכל ליום הגדול

- המבין 19/02/2024 13:34הגב לתגובה זולמה עוקצים ?

- 8.כדאי אבל לא בסכום גדול (ל"ת)גדעון 15/02/2024 13:54הגב לתגובה זו

- 7.ZZ 15/02/2024 13:40הגב לתגובה זונראה שהמחיר שלו יחסית אגרסיבי אחרי דמי ניהול פער סטיות לטובת עושה השוק והמשווק סה"כ חעניין למרות שתמיד עדיף להכין לבד..

- דוד 15/02/2024 18:13הגב לתגובה זואיזה לקוח פרטי מסוגל לבצע כזאת אסטרטגיה לבד? כאן קסם מציע פיתרון ארוז בתוך מדד

- 6.זה כמו פקדון מובנה... (ל"ת)שירי 15/02/2024 13:16הגב לתגובה זו

- אבל ללא סיכון אשראי, לכל הלקוחות ועם נזילות יומית (ל"ת)שמוליק 15/02/2024 18:13הגב לתגובה זו

- 5.מכירת קול וקניית פוט בכסף (ל"ת)צילינדר 15/02/2024 11:42הגב לתגובה זו

- 4.וכמה דמי ניהול קסם לוקחים על הקסם הזה? (ל"ת)אביב 15/02/2024 11:37הגב לתגובה זו

- 3.אבג 15/02/2024 11:21הגב לתגובה זוהם מרויחים כמעט 3 אחוז דמי ניהול ובאים כשהמדד בשיא השיאים . לדעתי מי שרוצה להשקיע במדד הזה יכול להשקיע 3 אחוז בפוטים על המדד ולהגן על ההשקעה בלי כל התנאים הלא ברורים שלהם . בכל מקרה מי שרוצה להשקיע בקרן הזאו שיקרא טוב טוב את כל תשקיף הקרן עם האותיות הקטנות.

- 2.איפה רשות שוק ההון? 15/02/2024 10:47הגב לתגובה זואני אמור לקנות את הקרן בלי שאדע לכמה תשואה מגבילים אותי? זה כמו לאכול במסעדה בלי שיגידו לך מראש כמה זה עולה.

- המבין 19/02/2024 13:28הגב לתגובה זוההגבלה היא עד 15% תשואה

- המבין 19/02/2024 13:25הגב לתגובה זואין הגבלה בתשואה מעל 15%רווח תקבל רק 15%

- 1.אנונימי 15/02/2024 10:27הגב לתגובה זומה בנוגע לדמי ניהול? והאם הבנתי נכון, שהם לא מוכנים לגלות את תקרת התשואה קודם ההשקעה?

- המבין 19/02/2024 13:30הגב לתגובה זוכתוב עד 15% תשואה