צילום: שלומי יוסף

עובדים עליכם

טקטונה נותנת למקורבים מניות בהנחה

אחרי שנתיים של הפסדים קשים בסכום מצטבר של כ-50 מיליון שקל, הצליחה טקטונה שפועלת בעולם הקריפטו וה-NFT להגיע ב-2023 לאיזון. המשקיעים מחכים לדוח החצי שנתי שלה (היא לא מדווחת באופן רבעוני - שזו כבר בעייה למשקיעים) ומקווים שההתעוררות בביטקוין תשפר את תוצאותיה.

טקטונה בהנפקה פרטית - זה פוגע במיעוט

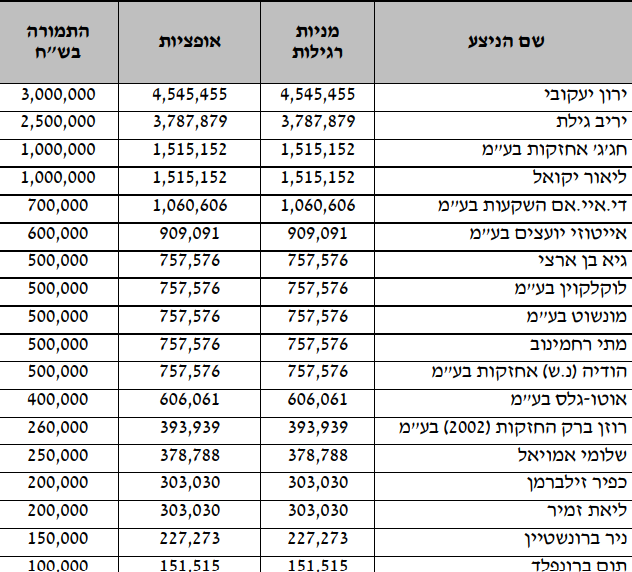

השיפור עשוי להגיע גם דרך רכישות.לאחרונה חתמה החברה על עסקתרכישת 42% ממניות הוריזוןמבית אלטשולר-שחם וכן השלימה את השקעתה בחברת קריפטוהאב אשר מפתחת טכנולוגיה למסחר בקריפטו.אבל, החברה צריכה מזומנים ובמקום לפנות באופן שיוויוני לכל המשקיעים שלה שמחזיקים במניות, היא פונה למקורבים ובעלי עניין מרכזיים ומציעה להם מניות בחצי מחיר. מחיר המניה בשוק כ-1 שקל מבטא שווי של 95 מיליון שקל, אך החברה מגייסת לפי שווי של כ-50 מיליון שקל מירון יעקובי שמחזיק 6.3% בחברה, יריב גילת בעל המניות הדומיננטי בחברה עם כ-17%, כפיר זילברמן שמחזיק ב-5.1% מהחברה, ניר בורנשטיין סגן היו"ר, יוסי ברנע המנכ"ל, קבוצת חג'ג', ברק רוזן ועוד.ירון יעקובי יהיה המשקיע הבולט בהנפקה - כ-3 מיליון שקל (רווח מידי של כ-3 מיליון שקל) ויריב גילת ישקיע 2.5 מיליון שקל (רווח מידי של כ-2.5 מיליון שקל). הגיוס הוא לכאורה לפי מחיר מניה של כ-66 אגורות, אבל כל משקיע מקבל אופציות בחינם למרות שערך האופציה הוא 13 אגורות ובכך יורד המחיר האפקטיבי של המניה ל-53 אגורות.זה לא הוגן - יש משקיעים שרכשו את טקטונה המסוכנת והאמינו בה וכעת הם רואים שמחלקים הטבה ענקית למקורבים לצלחת. כל זה היה נמנע בהנפקת זכויות לכלל המשקיעים במניות החברה. זה היה שיוויוני ובלי העברת כספים מהמיעוט לבעלי השליטה וההנהלה.

הגיוס הוא לכאורה לפי מחיר מניה של כ-66 אגורות, אבל כל משקיע מקבל אופציות בחינם למרות שערך האופציה הוא 13 אגורות ובכך יורד המחיר האפקטיבי של המניה ל-53 אגורות.זה לא הוגן - יש משקיעים שרכשו את טקטונה המסוכנת והאמינו בה וכעת הם רואים שמחלקים הטבה ענקית למקורבים לצלחת. כל זה היה נמנע בהנפקת זכויות לכלל המשקיעים במניות החברה. זה היה שיוויוני ובלי העברת כספים מהמיעוט לבעלי השליטה וההנהלה.- 9.בועתי 15/08/2024 20:09הגב לתגובה זוראו רק לפני שבוע - חנן מור סליחה צ'לו בלו = עאלק שמים יפים בקשת הנפקה למקורבים ומוסדים ב60 מיליון כשהחברה נסחרה ב200 מיליון עכשיו - טקטונה - עם הטבה מטורפת שבוע הבא חברה חדשה תתעלל במשקיעים

- 8.רוני בום 15/08/2024 18:48הגב לתגובה זולא מבין את הכבשים שמשקיעים בחברות כאלו

- 7.בטקטונה אין ממש פעילות רק דיבורים על קריפטו (ל"ת)מכיר 15/08/2024 18:39הגב לתגובה זו

- 6.יריב 15/08/2024 15:23הגב לתגובה זוחברות מהסוג הזה לא שורדות לאורך זמן

- 5.בושה לדירקטוריון 15/08/2024 14:33הגב לתגובה זוהבנתם ? המנהלים ובעלי הענין ניהלו מו"מ עם עצמם והחליטו על המחיר. נציגי הציבור בדירקטוריון הסבימו. לא נתנו לבעלי המניות הקטנים להשתתף. למה לא ? אולי גם אני רוצה להגדיל אחזקות ב50 אחוז הנחה? בושה!

- 4.משקיע 15/08/2024 10:53הגב לתגובה זוהוא השתתף בהנפקה

- 3.משקיע 15/08/2024 10:17הגב לתגובה זורק השוק יאמר את דברו וכל דבר שיציף ערך למשקיעים ויגרום למניה לעלות יבורך בנתיים השוק כן אהב את המהלך למרות הכל

- 2.משקיע 15/08/2024 10:10הגב לתגובה זוהתירוץ להטבה המטורפת למקורבים היה גיוס הון מהיר כעת התברר שהגיוס מחייב אישור אסיפה כללית אז מהיר זה לא הנה מה שצריך לעשות: פרסום דוח כספי הנפקה לציבור במחיר השוק אם לא מצליח רק אז הנפקה למקורבים בהנחה של עד 10% מממחיר השוק מאד מאוכזב מהתנהלות גילת

- 1.אנונימי 15/08/2024 09:07הגב לתגובה זוקיפוח ועושק המשקיעים