צילום: Towfiqu barbhuiya on Unsplash

קרנות סל זרות: שנת פריצה, אולם ההבטחה טרם מומשה

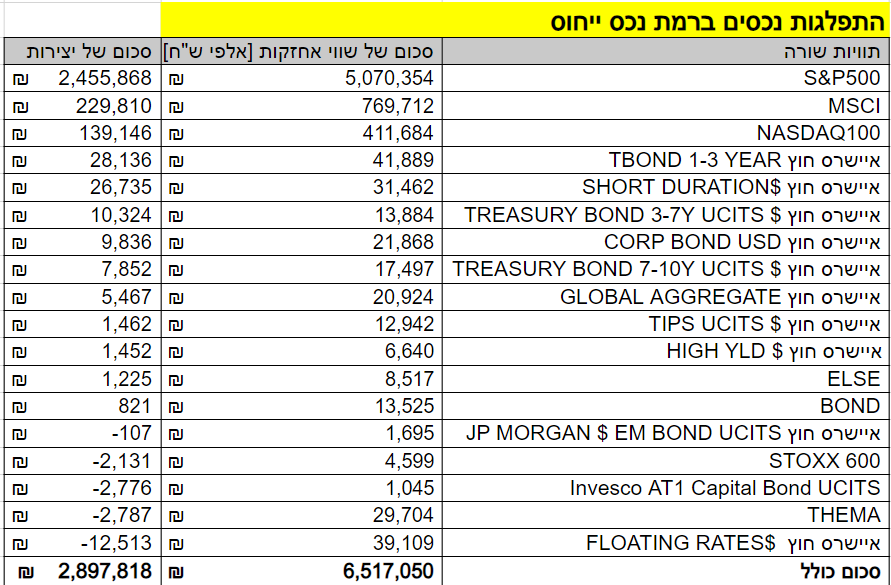

הרפורמה של רשות ניירות ערך שנכנסה לתוקף באמצע שנת 2023 בכל האמור בסיווג קרנות נאמנות פאסיביות אשר יושמה לראשונה במהלך שנת 2023 תמכה בצמיחת היקף הנכסים של קרנות סל זרות שכן לראשונה מתאפשרת השוואה נוחה בין מוצרי השקעה דומים על מדדי חו"ל. קרנות הסל הזרות הרשומות למסחר בבורסת ת"א מנהלות כ-6.5 מיליארד שקל בהשוואה לכ-2.2 מיליארד שקל בלבד בסוף שנת 2022 וכ-890 מיליון שקל בסוף שנת 2021.

רוח גבית חזקה

אין ספק כי החדירה המאסיבית של מדד S&P 500 לתיקי ההשקעות של הציבור הרחב על רקע הרפורמה המשפטית והמלחמה, היוותה את הרוח הגבית העזה ביותר אשר קרנות הסל הזרות יכולות היו לייחל לו. הקרנות הפאסיביות העוקבות אחר מדד S&P 500 ורשומות למסחר בבורסת תל אביב ניהלו נכון לסוף שנת 2023 כ- 48 מיליארד שקל מתוך כ- 92.5 מיליארד שקל קרנות פאסיביות העוקבות אחר מדדי מניות זרים. קרנות הסל הזרות גייסו אשתקד כ- 1.7 מיליארד שקל מתוך גיוס שנתי של כ- 16.4 מיליארד שקל, מדובר בגיוס של כ- 10.5% מהצבירה בקרנות אלו ונתח השוק שלהן במוצרים העוקבים אחר מדד זה טיפס מרמה של 5.7% לרמה של 7.6% המשקף גידול של כ- 30% בנתח השוק.הרגולציה - קרן סל זרה על מדד S&P500 מותר, קרן סל זרה מנוטרלת על מדד S&P 500 אסור

קרנות הסל הזרות מנועות מלשווק קרנות סל מנוטרלות מטבע ולפיכך בשנים של תיסוף בשער החליפין הם מציגות מוצר נחות ביחס לקרנות הסל המקומיות על מדדים זרים שמחזיקות על המדף מוצרים חשופי מט"ח לצד מוצרים מנוטרלי מטבע. המנפיקים הזרים אינם שחקן בשוק הקרנות המחקות על מדדים זרים ומנועים רגולטורית מלהשיק קרנות סל על מדדי מניות מקומיים. שנת 2023 הייתה שנת פריצה לקטגוריית קרנות החוץ הנסחרות בתל אביב ואולם התחום עדיין רחוק מרחק רב מלממש את הפוטנציאל הגלום בו.כ-5 מיליארד שקל המהווים כ- 78% מהנכסים המנוהלים בקרנות הסל הזרות מנוהלים ב- 2 קרנות העוקבות אחר מדד ה-S&P500, זאת כאשר הקרן הגדולה מבין השתיים שמנוהלת על ידי בלקרוק עומדת על כ- 48% מהנכסים. קרנות הסל הזרות העוקבות אחר מדד ה-MSCI WORLD שנחשב למדד היחס הבולט להשקעה בשוק המניות העולמי מנהלות כ- 770 מיליון שקל בלבד והם גייסו בשנת 2023 כ- 230 מיליון שקל.בלקרוק ואינווסקו השיקו בבורסת תל אביב 36 קרנות סל על מגוון מדדי מניות ומדדי איגרות חוב ואולם רק 5 קרנות סל מנהלות נכסים בהיקף העולה על 100 מיליון שקל, בעוד קרנות סל רבות מדשדשות עם היקף נכסים נמוך.בתקופה בה השקל נחלש באופן מהותי אל מול הדולר ניתן היה לצפות כי המוצרים החשופים לדולר של המנפיקים הזרים יזכו לעדנה. ואולם, מדהים לראות שהמשקיעים הישראלים התעלמו כמעט לחלוטין מאפשרויות ההשקעה הנוחות בחוב ממשלתי וקונצרני אמריקאי. קרנות הסל הזרות העוקבות אחר אפיק השקעה זה ניהלו נכון לסוף שנת 2023 כ- 208 מיליון שקל בלבד לאחר שגייסו במהלך שנת 2023 כ- 75 מיליון שקל.מנהלי קרנות הסל הזרים עדיין מתקשים בהנגשת המוצרים שלהם לציבור היועצים ולציבור הרחב בישראל, הן בהיבטים של חומרי עזר שיווקיים, בדגש על תכנים בשפה העברית והן בהיבטים של מערך הפצה.דרוש עידוד רגולטורי

פיתוח קרנות הסל המקומיות על מדדים זרים חלף השקעה בקרנות סל זרות מעבר לים הוא מטרה חשובה ולפיכך יש ליישר קו עם הרגולציה בשווקים זרים ולייצר העדפה רגולטורית למוצרים הנסחרים בבורסת תל אביב ומפוקחים על ידי הרגולטור המקומי. רק העדפה שכזו תמשוך את המנפיקים הזרים לרשום קרנות סל נוספות למסחר בישראל ותגביר את התחרות ואת המגוון לציבור המשקיעים. עבור הרוב המכריע של הציבור הישראלי רכישה של קרן סל על מדד זר במטבע מקומי היא האופציה הזולה ביותר וחובה להנגישה בצורה אופטימלית. יניב פגוט, סמנכ"ל מחלקת מסחר בבורסה לניירות ערך בת"א.

יניב פגוט, סמנכ"ל מחלקת מסחר בבורסה לניירות ערך בת"א.