מנכ"לית אל על: "בסיכום ארבעת הרבעונים האחרונים אנחנו רווחיים". האם זה יהיה עקבי?

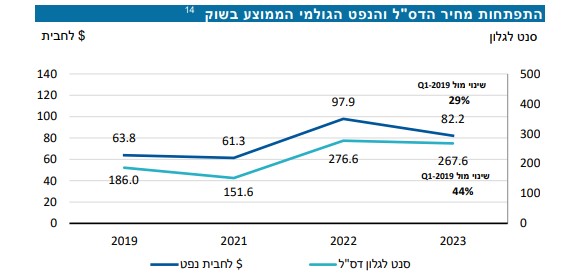

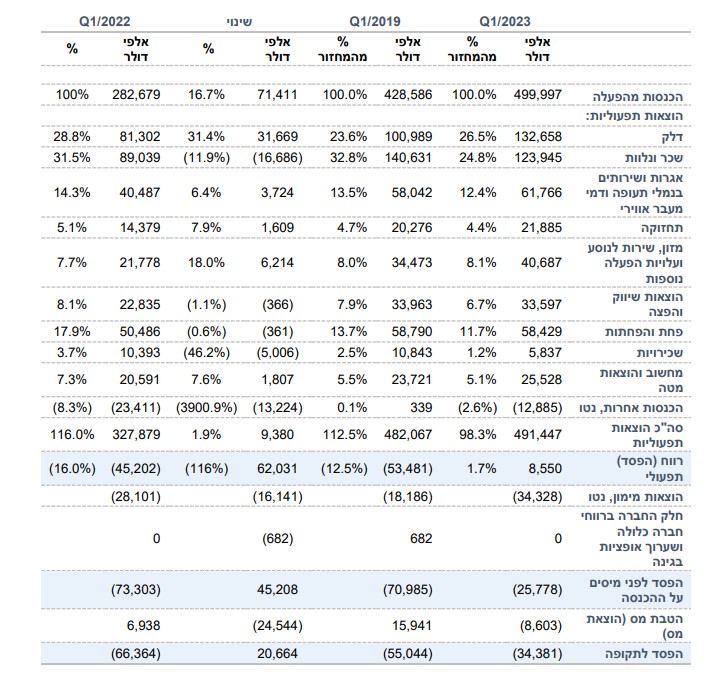

חברת התעופה אל על אל על -1.45% רושמת את "הרבעון הראשון הטוב ביותר מאז ההפרטה ב-2005", כאשר ביחס לרבעון הראשון של 2019 (לפני הקורונה) מדובר בעלייה של 17% בהכנסות ל-500 מיליון דולר (לעומת 428.6 מיליון ברבעון המקביל ב-2019 ולעומת 283 ברבעון המקביל בשנה שעברה). היא גם רושמת, בפעם הראשונה מאז 2005, רווח תפעולי קטן של 9 מיליון דולר. האם זה מרשים? לא במיוחד, זה רק אומר שהשנים הקודמות היו גרועות - אל על הפסידה בחצי מהשנים בעשור שקדם לקורונה, כלומר היא הייתה בבעיה קשה עוד קודם, אבל כעת יש שיפור, תחת ההנהלה החדשה וזה נותן תקווה לחברה. היא מצליחה להשתפר וזה טוב מבחינתה. המשקיעים בינתיים רואים את השיפור בשנה האחרונה ומתגמלים את המניה בעליה של יותר מ-80%. אל עלגם דיווחה ברבעון הקודם על צפי לעליה של 15% בהכנסות מדי שנה.מנכ"לית אל על דינה בן-טל גננסיה מדברת על שיעורי התפוסה הגבוהים: "שיעורי תפוסה של 85% - זה כמו קיץ, ב-2019 היינו על 80%. כל אחוז זה 5 מיליון דולר שיורדים עד למטה".מתי תעברו לרווחיות, ויותר מזה לרווחיות עקבית?בן-טל: "שמנו בתוכנית האסטרטגית תוכנית שנועד להביא אותנו ליציבות ברווחיות. היציבות צריכה להימדד על בסיס שנתי. בנטרול הרבעון האחרון של האומיקרון תראה שאנחנו כבר בשנה האחרונה היינורווחיים. עכשיו אנחנו מדברים על הרבעון שהסתיים - הייתה פתיחת שנה חזקה, למרות שזה רבעון חלש עונתית, הראנו את מגמת המכירות, ההכנסות לצד הגיוון שאנחנו פועלים ליצור בהכנסות במטרה לייצר שולי רווח יותר גבוהים.אתם מאמינים שתגיעו לרווחיות השנה?"אם לא הייתי מאמינה בתוכנית האסטרטגית לא הייתי מעזה להשיק אותה ולדבר עליה מדי רבעון"שנים דיברתם על כך שהתחרות לא הוגנת בטיסות למזרח כי אתם לא יכולים לטוס ישירות. עכשיו זה נפתח, אתם צופים שיפור משמעותי אבל כעת מתלוננים על התחרות כאשר חברות חדשות גם פתחו קווים במקביל אליכם?"שמנו מטרה לגדול בנתחי השוק בכל הרשת. נתיב מקוצר מייצר הזדמנות אבל גם לא מעט תחרות עם חברות נוספות שנכנסו. אבל בלי קיצור נתיבי הטיסה לא היינו יכולים לטוס פעמיים ביום למזרח בטיסות ישירות, טסים 3 פעמים בשבוע לפוקט (תאילנד), לא היינו יכולים לדבר על טיסות לאוסטרליה בלי זה, גם להודו לא היינו חוזרים בלי נתיב מקוצר. אנחנו בעד התחרות, למרות שזה מכניס גם מתחרים כמובן".בחברה הוסיפו עוד כי תשלומי השכר בחברה ירדו ב-17 מיליון דולר וכעת הם מהווים 25% מההכנסות של החברה, לעומת 33% קודם לכן.בעלויות. החברה חתמה על הסכמי שכר אבל גם צמצמה משמעותית את כח האדם כדי להתייעל - וגם זה יעזור לה להשתפר. אחת הבעיות הגדולות של אל על הייתה מצבת כח אדם גדולה מדי, ועד עובדים חזק מדי, שמנעו אפשרות שיפור והתייעלות.עם זאת, אל על בכל זאת רושמת הפסד של 34.4 מיליון שקל, שיפור לעומת הפסד של 55 מיליון דולר ברבעון המקביל ב-2019, וביחס להפסד של 66.4 מיליון ברבעון המקביל בשנה שעברה.ה-EBITDAR של אל על היה חיובי בגובהשל כ-60 מיליון דולר, לעומת 16 מיליון דולר ברבעון המקביל ב-2019. ההפסד לפני מס עמד על 26 מיליון דולר, לעומת 71 מיליון דולר ברבעון הראשון של 2019. הרבעון הסתיים עם תזרים מזומנים של 73 מיליון דולר.המכירות ברבעון הסתכמו ב-674 מיליון דולר - כלומר ההכנסות כנראה יגדלו גם בהמשך וזה בהחלט חיובי מבחינת החברה.מחירי הדלק הסילוני ירדו ברבעון האחרון אבל הם גבוהים ב-29% לעומת המחירים ב-2019: אל על רוצה להגדיל את צי המטוסים שלה ל-60 עד שנת 2028, והיא חוזרת לטוס למומבי וניו דלהי בהודו. סאן דור השיקה קו לאיסטנבול והיא החלה לטוס גם פאפוס, נאפולי, מונטנגרו. ואל על גם מעוניינת להתחיל בטיסות לאוסטרליה, הפיליפינים וכן מקומות נוספים בארה"ב.

אל על רוצה להגדיל את צי המטוסים שלה ל-60 עד שנת 2028, והיא חוזרת לטוס למומבי וניו דלהי בהודו. סאן דור השיקה קו לאיסטנבול והיא החלה לטוס גם פאפוס, נאפולי, מונטנגרו. ואל על גם מעוניינת להתחיל בטיסות לאוסטרליה, הפיליפינים וכן מקומות נוספים בארה"ב. אל על חתמה לאחרונה על מזכר הבנות עם חברת 'איסתא', במטרה לשווק מוצרים משלימים בתחום התיירות. על פי התוכנית, אל על תחזיק ב-40% מהחברה המשותפת, איסתא תחזיק ב-40% וקני רוזנברג יחזיק ב-20%. כלומר - הבעלות בפועל תהיה של קני רוזנברג ואל על.דינה בן-טל גננסיה, מנכ"לית אל על: "הרבעון הראשון הוא נקודת פתיחה מצוינת עבורנו, ומפה רק נגביר את הקצב. אנחנו ממוקדים ביישום האסטרטגיה החדשה עם ארגון גמיש, יעיל ובשל לתהליך, שבסופו נהיה חברה חזקה פיננסית ותזרימית, ורחבה יותר מבחינת מגוון השירותים והמוצרים; עם עלייה חזקה בשיעור התפוסה ל-85.3%".ינקל'ה (יעקב) שחר, סמנכ"ל הכספים הנכנס: "למרות סביבת המאקרו המאתגרת הצלחנו לחתוך את ההפסד הנקי, לעבור לרווח תפעולי ולעשות קפיצה משמעותית בהכנסות, למרות כושר ייצור של 93%. תזרים המזומנים שלנו יאפשר לנו גמישות מימונית וכן מרחב טוב יותר למימוש האסטרטגיה החדשה״.מניית אל על נסחרת כעת במחיר של 4.41 שקלים ושווי שוק של 840 מיליון שקל. לאחרונה הבעלים קני רוזנברג עלה לאחזקה של 50%, לאחר הצעת רכש לרכישת 5% ממניות החברה במחיר של 4.2 שקליםלמניה.

אל על חתמה לאחרונה על מזכר הבנות עם חברת 'איסתא', במטרה לשווק מוצרים משלימים בתחום התיירות. על פי התוכנית, אל על תחזיק ב-40% מהחברה המשותפת, איסתא תחזיק ב-40% וקני רוזנברג יחזיק ב-20%. כלומר - הבעלות בפועל תהיה של קני רוזנברג ואל על.דינה בן-טל גננסיה, מנכ"לית אל על: "הרבעון הראשון הוא נקודת פתיחה מצוינת עבורנו, ומפה רק נגביר את הקצב. אנחנו ממוקדים ביישום האסטרטגיה החדשה עם ארגון גמיש, יעיל ובשל לתהליך, שבסופו נהיה חברה חזקה פיננסית ותזרימית, ורחבה יותר מבחינת מגוון השירותים והמוצרים; עם עלייה חזקה בשיעור התפוסה ל-85.3%".ינקל'ה (יעקב) שחר, סמנכ"ל הכספים הנכנס: "למרות סביבת המאקרו המאתגרת הצלחנו לחתוך את ההפסד הנקי, לעבור לרווח תפעולי ולעשות קפיצה משמעותית בהכנסות, למרות כושר ייצור של 93%. תזרים המזומנים שלנו יאפשר לנו גמישות מימונית וכן מרחב טוב יותר למימוש האסטרטגיה החדשה״.מניית אל על נסחרת כעת במחיר של 4.41 שקלים ושווי שוק של 840 מיליון שקל. לאחרונה הבעלים קני רוזנברג עלה לאחזקה של 50%, לאחר הצעת רכש לרכישת 5% ממניות החברה במחיר של 4.2 שקליםלמניה.

- 5.תומר 29/05/2023 15:13הגב לתגובה זומזמן היה קורה והמניה היתה כבר ב1000 חזירים

- 4.בני 24/05/2023 12:18הגב לתגובה זואני הפסקתי לטוס איתם לעבודה לפני שנים. חרא חברה.יקרים,מאחרים,חא טסה בשבת, תכנית נוסע מתמיד מזעזעת..בקיצור, מי שמוכן לשלם יותר ולהתקע בחול לסופש בשביל לשבוע עידן רייכל בנחיתה..אני מרחם עליו

- תום 29/05/2023 15:13הגב לתגובה זואיש פח

- חרדים בעיקר. (ל"ת)שי 25/05/2023 09:41הגב לתגובה זו

- רק אני ועוד חמישה מיליון נוסעים (ל"ת)אמיר 24/05/2023 15:46הגב לתגובה זו

- 3.יהודי 24/05/2023 11:30הגב לתגובה זובלי חלטורות וחברות בת אלא שמירת שבת מלאה

- 2.עודו 24/05/2023 10:55הגב לתגובה זובטיסות האחרונות שלי אני סוף סוף מרגיש שאני טס בחברה לאומית ועם שירות מעולה כמצופה מחברה לאומית

- 1.מפריח השערוריות 24/05/2023 10:42הגב לתגובה זושאל על הולכת בדרך הנכונה.כל הכבוד!