קבוצת דלק מקבלת המלצת קנייה עם אפסייד של 42% מלידר

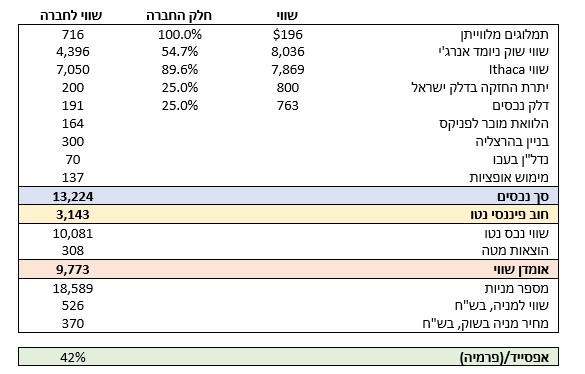

אחרי המהלכים של דלק, הנפקת איתקה, פירעון האג"ח הגדול של 2.7 מיליארד שקל, החזרה לחלוקת דיבידנד של 450 מיליון שקל קבוצת דלק דלק קבוצה 1.94% יצחק תשובה ובהנהלת עידן וולס מקבלת המלצת קנייה עם אפסייד של 42% מלידר שוקי הון. לדברי האנליסט גלעד בן צבי "המהלכים העסקיים והפיננסיים ועמידה ביעדים האסטרטגיים, הביאו לשיפור משמעותי במבנה המאזן של החברה ובגמישותה הפיננסית, ולירידה משמעותית במינוף (שעמד עד לפני כשנתיים על מעל ל-50% ועומד כיום על כ-25%). כל אלה מספקים רוח גבית לפעילות העסקית של הקבוצה בשנים הקרובות, ולפוטנציאל הצפת הערך שקיים בנכסי הליבה שלה".

הנה מה שכתבנו אתמול כאן בביזפורטל:

אבל מה שהביא לזינוק במניה הוא על פי לידר, "משבר האנרגיה העולמי שתמך בפעילות החברה ובביצועי המניה". בשנת 2022 המניה זינקה ב-135% (בשיא) ואז ירדה, אבל השלימה עלייה שנתית של יותר מ-50% בשנה כולה, לעומת ירידות במדדים המובילים בישראל של יותר מ-10%. "הביצועים העודפים נבעו מהחרפת משבר האנרגיה, אשר התבטא, בין היתר, בסביבת מחירי אנרגיה גבוהים, ומעלייה ניכרת בביקוש לגז ונפט לאור הפסקת הזרמת הגז מרוסיה לאירופה".

על פי לידר, מודל ה-NAV נותן את האפסייד הגבוה עוד לפני התייחסות ל"היקף המזומנים הרב שצפוי להיכנס לחברה בשנתיים הקרובות מהחברות המוחזקות, אשר עשוי, לדעתנו, להציף ערך נוסף לחברה."

- "לשלם מס של 2% או לחלק דיבידנד?"

- מחלבות גד: צמיחה בהכנסות, שחיקה ברווחיות - ודיבידנד ראשון כחברה ציבורית

- המלצת המערכת: כל הכותרות 24/7

מהיכן יגיע הכסף? על פי לידר, "לדלק מספר מקורות הכנסה פוטנציאליים נוספים, שצפויים להזרים מאות מיליוני דולרים לקופתה בעתיק הקרוב". מדובר על הלוואת הפניקס – דלק העמידה הלוואת מוכר לפניקס בגובה של כ-235 מיליון שקל, אשר נכון להיום שוויה בספרי החברה הינו כ-160 מיליון שקל. בהתאם לשווי של הפניקס בעסקה עם קרן של ממשלת אבו דאבי, שווי ההלוואה והאופציות בעסקה צפוי להיות גבוה ביחס לספרים ולעמוד על כ-300 מיליון שקל. בנוסף להלוואה, החברה העמידה סכום של כ-67 מיליון שקל כפיקדון, אשר צפוי להשתחרר לאור מימוש העסקה (פיקדון מוגבל).

איתקה – החברה הודיעה כי תחלק במהלך השנתיים הקרובות דיבידנד בסך של כ-820 מיליון דולר (400 מיליון דולר ב-2023 וצפי ל-420 מיליון דולר ב-2024), כ-133 מיליון דולר מתוך זה חולקו במהלך הרבעון הראשון של השנה.

ניו-מד – היקף הדיבידנד השנתי אותו מחלקת ניו-מד צפוי להיות בטווח של 120-200 מיליון דולר.

בקשר לאחזקה של ניו-מד במאגר הגז לוויתן מציינים בלידר: "לחוזי הגז עם הלקוחות יש מנגנוני הצמדה ורכישה מינימלית, אשר מבטיחים את תזרים ההכנסות של המאגר. המאגר התקשר עם הלקוחות הישראליים בחוזה עם מנגנון הצמדה לרכיב הייצור הישראלי, כאשר במהלך 2022, עלה רכיב הייצור במעל 10%, ועם יתר הלוקחות במנגנון הצמדה לברנט, אשר הציגה עלייה במרבית שנת 2022, כאשר התעריף הירדני נכון להיום גבוה מהתעריף המצרי. כמו כן, לחברה מנגנון Take-Or-Pay על כ-70% - 80% מהיקף כלל החוזים.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"לחברה אפשרויות הרחבה במאגר ליוויתן, אשר צפויות להגדיל את ההספק השנתי המופק מהמאגר ל-18 עד 21 BCM בשנה. במהלך הרבעון הקרוב, צפויה הנהלת החברה לקבל החלטה האם להאיץ את פיתוח המאגר על ידי קידוח צינור נוסף, אשר צפוי להגדיל את הספק ההפקה של המאגר לכ-14 BCM בשנה. כמו כן, החברה בוחנת קידוח נוסף במאגר, אשר ירחיב את היקף ההפקה השנתי של המאגר בכ-4 עד 7 BCM. סך היקף ההשקעות מוערך בכ-2.5 מיליארד דולר."

דלק היא אמנם חברת האנרגיה אבל בפועל היא כבר נחשבת לחברת אחזקות - היא מחזקיה באיתקה (89%) שפועלת באזור הים הצפוני בסמוך לבריטניה, בחברת ניו-מד אנרג'י (לשעבר דלק קידוחים. 54%) שמחפשת גז ונפט בישראל והים התיכון ומבצעת קידוחים וגם מחזיקה ב-45% בזכויות במאגר הגז לוויתן, וכן 25% אחזקה מחברת דלק ישראל ודלק נכסים ויש לה גם נכסי נדל"ן. רוב האחזקות של דלק ציבוריות כך שהשווי של קבוצת דלק למעלה, זו שנשלטת ע"י יצחק תשובה (50%) צריך בעיקר להסתכל על הביצועים של החברות הבנות. עלייה בשווי שלהן תשפיע לטובה על דלק, ולהיפך בירידות.

- 8.יהודה 16/03/2023 15:38הגב לתגובה זומאז ההמלצה ירד 10 אחוז.יפה מאד לידר

- 7.נמרוד 06/03/2023 17:16הגב לתגובה זו-31.59%- ירידה מאז שער 54410 קניה 12:36 /14/11/22 השאלה אם תמשיך להעלות ??

- 6.דלק קבוצה תמשיך ליפול,לא סומכים על תשובה (ל"ת)אבי 06/03/2023 15:08הגב לתגובה זו

- אחד העם 07/03/2023 09:58הגב לתגובה זותשובה בחיים לא יפול

- חזי 06/03/2023 17:04הגב לתגובה זואמת. יום כזה מינימום הנדרש 7 פלוס

- 5.חזי 06/03/2023 12:58הגב לתגובה זוהידה פם פם פם

- 4.דני ליפשיץ 06/03/2023 12:48הגב לתגובה זוכל המהלכים של דלק בשנים האחרונות מדויקים וצופים את השוק כמה צעדים לפני. בתור משקיע ארוך טווח אני יכול רק להוריד את הכובע ולקוות שהנהלות דומות יתנהגו כך.

- 3.אבי 06/03/2023 12:20הגב לתגובה זולא באה טוב למישהו בעין

- מוזר תקופה ארוכה היא ירדה למרות שהכל הטוב (ל"ת)משה ראשל"צ 06/03/2023 15:25הגב לתגובה זו

- 2.תעירו אותי כשלידר ימליצו על פחות מ 30% (ל"ת)מ ומ ו 06/03/2023 12:00הגב לתגובה זו

- 1.משה ראשל"צ 06/03/2023 11:22הגב לתגובה זואז היא תקנה חלקית במאות אחוזים נו באמת