חשבתם שהבנקים חסינים? הם כבר בירידה של 15% בשבועיים

המעוז האחרון נשבר - מניות הבנקים בבורסה עלו מתחילת השנה, עד שחששות המיתון-האטה חלחלו גם לכאן; הנפילות בשבועיים הפילו את תל אביב שהיתה הבורסה הטובה בעולם - זה היה זמני; הירידות היום - 3%

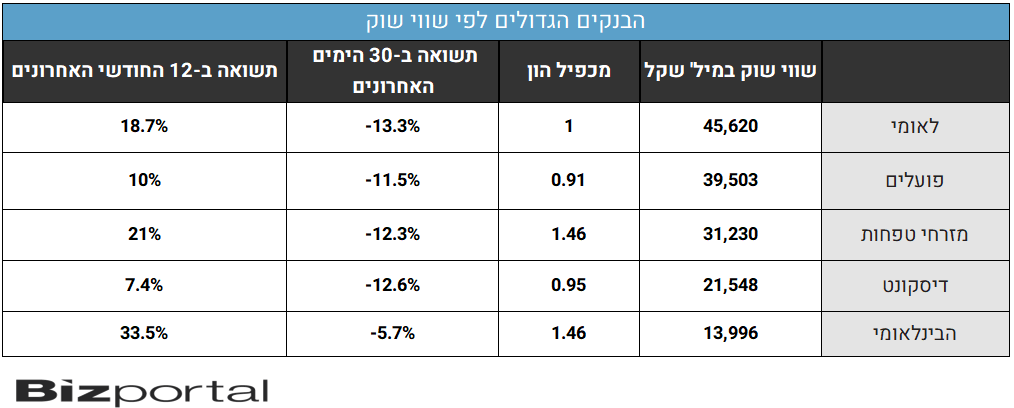

זה לא חדש שהבנקים בארץ מרוויחים הרבה כסף, מה שכן חלקנו שכח בנוגע אליהם הוא שהמניות שלהם יכולות לרדת, אפילו בצורה חדה. מדד הבנקים רשם בסוף חודש אוגוסט שיא של כל הזמנים כאשר עמד על כ-3,750 נקודות, עלייה של כ-95% בשנתיים האחרונות, אך בשבועיים האחרונים נרשמה ירידה של כ-15%. זה היה כתוב על הקיר. לא ייתכן שכל העולם יספוג נפילות וישראל תישאר עם מניות בטריטוריה ירוקה. אז זה הגיע לכאן, והמדדים כבר בירידות והבנקים בולטים - הם בולטים כי בנק הוא אופציה על מצב המשק והחששות הן שמצב המשק יושפע ממה שקורה בעולם, ואם מיתון או האטה יחלחלו לכאן זה עלול להיות קשה.אבל צריך לקחת נשימה ארוכה ולזכור -הבנקים רשמו ברבעון האחרון רווחים עצומים הודות לעליית הריבית והאינפלציה, עלייה אשר לא גולגלה אל אזרחי ישראל; הכנסות המימון של בנק לאומי ובנק הפועלים ברבעון השני של השנה עמדו על 4 מיליארד ו-4.3 מיליארד שקל בהתאמה והרווח הנקי של לאומי עמד על כ-2 מיליארד שקל בזמן שהרווח של בנק הפועלים עמד על 1.3 מיליארד שקל.מה קרה מאז חודש אוגוסט?הבנקים בישראל מובילים את הבורסה, כאשר ארבעת הבנקים הגדולים נמצאים ברשימת 10 החברות הגדולות ביותר בבורסה, הגדולה ביותר היא בנק לאומי. החוזק של הכלכלה בישראל והאינפלציה הנמוכה יחסית למצב בעולם, היו אלה שעזרו לבנקים להגיע למצב המדובר - הריבית עוד לא הגיעה לנקודת שיא אשר באמת גרמה להאטה במשק והבנקים יכלו ליהנות מהעליות ללא פגיעה גדולה בתיק האשראי או ירידה גדולה מדי במתן ההלוואות. בעונת הדוחות הקרובה נראה אם המצב אכן נשאר כך, או שביצועי המניות מרמזים שהשיא מאחורינו.בנק ישראל ממשיך להעלות את הריבית וסביר כי המשק הפעם יושפע יותר מבעבר. הציבור מרגיש את הריבית - במשכנתא ובהלוואות וגם העסקים כבר רואים את העלייה בהוצאות המימון וכל זה כשהמחירים של המוצרים והשירותים בעלייה.אז מה יקרה בבנקים? על פניו יכול להיות שתהיה ירידת מדרגה בלקיחת הלוואות, סעיף הפסדי האשראי צפוי לגדול שכן הקושי להחזיר משכנתאות והלוואות גדל. השוק כבר מפנים זאת, השאלה אם הוא מפנים נכון.האם מניות הבנקים סופסוף מעניינות?הבנקים אמנם נהנים מעליית הריבית (יותר הכנסות מימון), אבל הריבית הגבוה גם פוגעת בהם (יותר הפסדי אשראי). איזו השפעה חזקה יותר בנקודת זמן הזו? לא ברור, אבל הבנקים שלנו הוכיחו שהם גמישים ושהם גם יודעים להתמודד עם הפרשות לאשראי. והכי חשוב - התברר שהמשק חזק כך שההפרשות שנעשות בסוף חוזרות לבנקים. הציבור והעסקים מחזירים חובות. בתקופת הקורונה היו הפרשות ענק, ואחרי שניים-שלושה רבעונים החלו ביטולי ההפרשות (רווחים). גם עכשיו - אם וכאשר יחלו הפרשות, לא בטוח שזה משהו שהבנקים לא יוכלו לספוג ויתכן שגם ייהנו מזה בעתיד.ולגבי המחיר -בזמן הקורונה מכפילי ההון הגיעו עד לרמה של 0.6-0.8, אנחנו כמובן עוד לא שם - מכפיל ההון של לאומי עומד כעת על 1, של פועלים עומד על 0.9, המכפיל של מזרחי עומד על 1.46.אנחנו עדיין רחוקים מהשפל, ארה"ב כדוגמאמדד הבנקים ירד אמנם בכ-15% מאז סוף אוגוסט אך המצב עדיין טוב - המדד נמצא ב-11% מעל הנקודה בה עמד בשנה שעברה וב-43% מאז טרום הקורונה. את המצב הטוב של הבנקים ניתן לראות בעיקר כאשר משווים את המצב לארה"ב. מניית BANK OF AMERICAירדה בכ-25% מאז השיא של אוגוסט וב-15% מאז הנקודה בה הייתה לפני הקורונה, CITIGROUP ירדה גם כן מאז השיא של אוגוסט ב-25%. המצב של הכלכלה האמריקאית כמובן הרבה פחות טוב מזה של ישראל אך העניין הוא שארה"ב יכולה לספק לנו כיוון עבור מה יכול לקרות אם הריבית בישראל תמשיך לעלות והדיבורים על מיתון יחריפו.השוואה בין חמשת הבנקים הגדולים בבורסה:

- 5.מוטי 04/10/2022 06:20הגב לתגובה זוללא היגיון ותכנון

- 4.בגלל שלקוחות לא יוכלו להחזיר משכנתאות וצפי לירידת נדלן (ל"ת)צורי1 02/10/2022 20:55הגב לתגובה זו

- 3.אנונימי 02/10/2022 15:44הגב לתגובה זואחרי הרבה זמן שהם ברחו לי למעלה היום התחלתי לקנות ואקנה עוד במנות ככל שירדו מקווה חמר לקנות עוד מנה

- אוהד 02/10/2022 18:17הגב לתגובה זואנחנו נכנסים לתקופה של העברת עושר לבנקים.

- 2.דר' דום 02/10/2022 15:41הגב לתגובה זוומה בסך הכל אמרנו? חזרה שנה אחת לאחור במחירי הנדל"ן. לא דיברנו עדיין על חזרה למחיר נורמלי כפי שהיה בשנת 2008 לפני שהורידו ריבית לאפס. בהצלחה

- אוהד 02/10/2022 18:13הגב לתגובה זוהבנקים בישראל זהירים מאוד יחסית לבנקים ב2008. הבנקים יכולים לספוג ירידות של 35% בלי למצמץ, יהיו אנשים שיאלצו להפסיד את כל הונם אבל הבנקים לא יפסידו.

- 1.העיקר 02/10/2022 15:29הגב לתגובה זוכל כך רציתם, כל כך יחלתם לנפילות שהנה הן הגיעו. תמשיכו לפמפם פה כל יום כותרות כאילו סוף העולם הכלכלי הגיע. השאלה הגדולה היא מה האינטרס שלכם..

- שגית 02/10/2022 20:31הגב לתגובה זומפולת שתימשך במהלך החצי שנה הקרובה, הבורסות יירדו עוד 30 אחוז.

- תענוג. כיף. נמאס מהוויסות. (ל"ת)משה 02/10/2022 17:31הגב לתגובה זו