דלתא: למרות רבעון חלש יחסית, תחזית טובה להמשך השנה

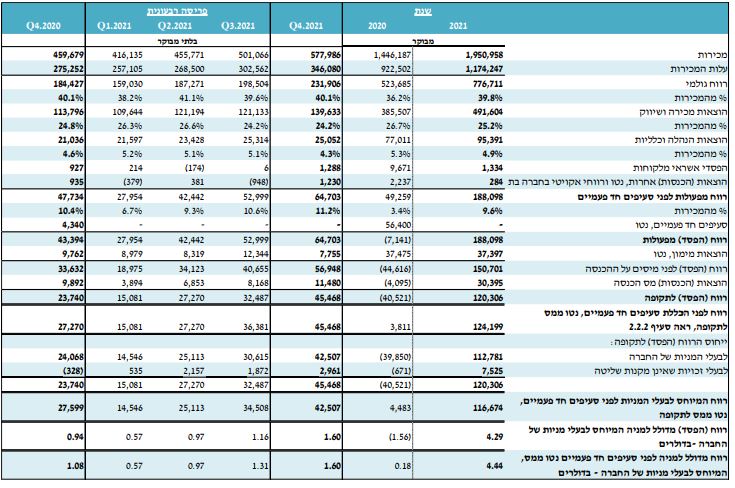

חברת דלתאהעוסקת בפיתוח ומכירה של מוצרי הלבשה מדווחת על גידול בשורה העליונה והתחתונה ברבעון הראשון של 2021 ביחס לרבעון המקביל אשתקד, אך על ירידה ביחס לרבעונים האחרונים. מנגד, החברה מאשררת את התחזיות שלה לשנה כולה אותה היא צופה כי תסיים עם הכנסות של 2.1 מיליארד דולר (אמצע הטווח), לצד רווח של 141 מיליון דולר (אמצע הטווח).המכירות ברבעון הראשון עמדו על 483.9 מיליון דולר, גידול של 16% לעומת 416.1 מיליון דולר ברבעון המקביל אשתקד. על אף הצמיחה ביחס לרבעון המקביל אשתקד, מדובר בירידה ביחס לממוצע ההכנסות ברבעונים האחרונים.בשורה התחתונה, מדווחת החברה על רווח נקי של 18.9 מיליון דולר, גידול של 26% לעומת 15.1 מיליון דולר ברבעון מקביל אשתקד. גם בסעיף זה, על אף הצמיחה מדובר בירידה ביחס לרבעונים החולפים.ה-EBITDA המתואם גדל בכ-17% במהלך הרבעון לכ-42.6 מיליון דולר, לעומת 36.5 מיליון דולר ברבעון המקביל אשתקד.נתוני הרבעונים האחרונים (2021) תחזיות חזקותעל אף הדשדוש בתוצאות הרבעון, החברה מאשררת את התחזיות החזקות שפרסמה ברבעון הקודם. את שנת 2022 היא צופה לסיים עם הכנסות בטווח שבין 2.08-2.13 מיליארד דולר, המהווים צמיחה של 7%-9%. החברה מעריכה כיה-EBITDA המתואם יעמוד בטווח שבין312-322מיליון דולר, המהווים צמיחה של 9%-12%. בשורה התחתונה היא צפויה להציג רווח נקי של138-145 מיליון דולר המהווים צמיחה של 8%-15%.שחיקה ברווחיות הגולמיתהרווח הגולמי עמד על 183.3 מיליון דולר (37.9% מהמכירות), עליה של 15% לעומת 159 מיליון דולר (38.2% מהמכירות) ברבעון המקביל אשתקד. הקיטון בשיעור הרווח הגולמי נבע בעיקר מעליה בעלויות שילוח וחומרי גלם, אשר קוזזה כמעט במלואה על ידי שיפור בתמהיל הלקוחות וברווחיות המפעלים.הרווח התפעולי הסתכם בכ-34.2 מיליון דולר, גידול של 22% בהשוואה ל-28 מיליון דולר ברבעון מקביל אשתקד. הגידול ברווח התפעולי נבע מהגידול במכירות וממינוף ההוצאות התפעוליות.אייזיק דבח, מנכ"ל דלתא גליל: "אנו מרוצים מהתוצאות החזקות ברבעון הראשון, המשקפות חמישה רבעונים רצופים של שיא במכירות הרבעוניות, ושבעה רבעונים רצופים של שיא בשיעור הרווחיות התפעולית. העלייה החזקה ברווח התפעולי לצד הרווח הנקי ברבעון, הושגה בשל גידול משמעותי במכירות בכל השווקים הגיאוגרפים בהם אנו פועלים, מינוף ההוצאות התפעוליות , ומשקפת יישום מוצלח של אסטרטגיית הצמיחה מבוססת החדשנות שלנו. אנו שומרים על שיעור רווח גולמי גבוה למרות העלייה בעלויות השילוח והייצור, הנובעת מלחצים אינפלציוניים.מסלול הצמיחה הרווחית המתמשכת שלנו, בשילוב מאזן חזק וצוות עובדים מסור, הממוקד בחדשנות ובאיכות, מציבים אותנו בעמדה חזקה לענות על הביקוש הגובר מצד הלקוחות שלנו, זאת תוך ניהול יעיל של מבנה ההוצאות שלנו".

תחזיות חזקותעל אף הדשדוש בתוצאות הרבעון, החברה מאשררת את התחזיות החזקות שפרסמה ברבעון הקודם. את שנת 2022 היא צופה לסיים עם הכנסות בטווח שבין 2.08-2.13 מיליארד דולר, המהווים צמיחה של 7%-9%. החברה מעריכה כיה-EBITDA המתואם יעמוד בטווח שבין312-322מיליון דולר, המהווים צמיחה של 9%-12%. בשורה התחתונה היא צפויה להציג רווח נקי של138-145 מיליון דולר המהווים צמיחה של 8%-15%.שחיקה ברווחיות הגולמיתהרווח הגולמי עמד על 183.3 מיליון דולר (37.9% מהמכירות), עליה של 15% לעומת 159 מיליון דולר (38.2% מהמכירות) ברבעון המקביל אשתקד. הקיטון בשיעור הרווח הגולמי נבע בעיקר מעליה בעלויות שילוח וחומרי גלם, אשר קוזזה כמעט במלואה על ידי שיפור בתמהיל הלקוחות וברווחיות המפעלים.הרווח התפעולי הסתכם בכ-34.2 מיליון דולר, גידול של 22% בהשוואה ל-28 מיליון דולר ברבעון מקביל אשתקד. הגידול ברווח התפעולי נבע מהגידול במכירות וממינוף ההוצאות התפעוליות.אייזיק דבח, מנכ"ל דלתא גליל: "אנו מרוצים מהתוצאות החזקות ברבעון הראשון, המשקפות חמישה רבעונים רצופים של שיא במכירות הרבעוניות, ושבעה רבעונים רצופים של שיא בשיעור הרווחיות התפעולית. העלייה החזקה ברווח התפעולי לצד הרווח הנקי ברבעון, הושגה בשל גידול משמעותי במכירות בכל השווקים הגיאוגרפים בהם אנו פועלים, מינוף ההוצאות התפעוליות , ומשקפת יישום מוצלח של אסטרטגיית הצמיחה מבוססת החדשנות שלנו. אנו שומרים על שיעור רווח גולמי גבוה למרות העלייה בעלויות השילוח והייצור, הנובעת מלחצים אינפלציוניים.מסלול הצמיחה הרווחית המתמשכת שלנו, בשילוב מאזן חזק וצוות עובדים מסור, הממוקד בחדשנות ובאיכות, מציבים אותנו בעמדה חזקה לענות על הביקוש הגובר מצד הלקוחות שלנו, זאת תוך ניהול יעיל של מבנה ההוצאות שלנו".

- 1.דלתא נסחרת בזול וצריכה לעלות 70 אחוז (ל"ת)איתן 15/05/2022 11:09הגב לתגובה זו