פועלים ברווח שיא - 6.5 מיליארד שקל; הפרשה להפסדי אשראי - אפס; השנה שלא תחזור

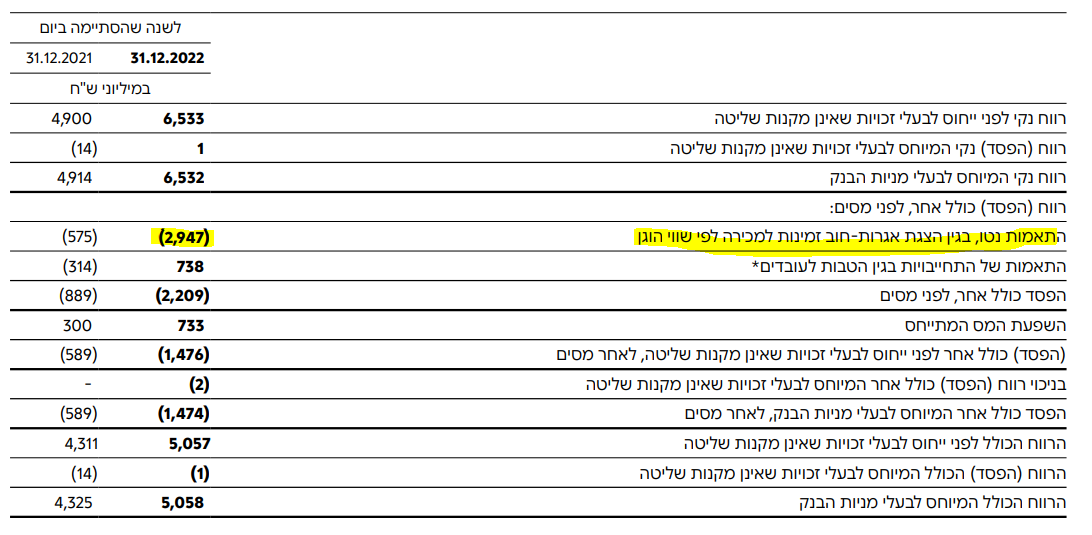

בנק הפועלים בניהול דב קוטלר רשם רווח נקי של כ-6.532 מיליארד שקל בשנת 2022, בהשוואה ל-4.914 מיליארד בשנת 2021. העלייה ברווח נבעה מגידול בהכנסות מריבית בעיקר על רקע עליית הריבית במשק. שיעור התשואה להון על הרווח הנקי עמד בשנת 2022 על 14.8% בהשוואה ל-11.8% בשנת 2021. עם זאת, בשל הפסדים שלא מומשו באגרות החוב שהבנק מחזיק ושעדיין לא מתבטאים בדוחות הכספיים בשל לקונה חשבונאית, הרווח הכולל שהוא מייצג יותר את מצב הבנק מסתכם ב-5 מיליארד שקל, לעומת 4.3 מיליארד שקל בשנת 2021. עדיין תוצאות מרשימות

הרווח הנקי לרבעון הרביעי של שנת 2022 הסתכם ב-1.75 מיליארד שקל. שיעור התשואה להון על הרווח הנקי עמד ברבעון הרביעי על 15.3%. תוצאות מצוינות, אבל צריך לזכור בהקשר הזה שני דברים חשובים - בנקים מרוויחים יותר בעולם של ריבית עולה. אבל התוצאות האלו הם היסטוריה.

בחודשיים האחרונים יש סערה במדינה. אנשים הולכים עם מועקה גדולה, יש תחזיות שחורות, יש איומים מבית. כלכלה זה עניין גם נפשי. מצב רוח מדוכדך משפיע על הבסיס של הכלכלה - צריכה ומתגלגל להשקעות ונתוני מקארו נוספים וזה עוד מבלי להתייחס להשלכות הישירות של הרפורמה-מהפכה. אז דוחות טובים לפועלים, שנת 2023 תהיה כבר עם הפרשות משמעותיות יותר להפסדי אשראי ועם סיכונים מסוג אחר.

גידול מרשים בהכנסות - סך ההכנסות ב-2022 הסתכמו ל-17,920 מיליון שקל, בהשוואה ל-14,392 מיליון שקל בשנת 2021, גידול של 24.5% על רקע הצמיחה בפעילות הליבה של הבנק. הכנסות מימון מפעילות שוטפת הסתכמו בשנת 2022 ב-14,548 מיליון שקל בהשוואה ל-10,009 מיליון שקל בשנת 2021, עליה בשיעור של 45.3% אשר נבעה בעיקר מהצמיחה בתיק האשראי, משינויים בשיעור המדד הידוע בין התקופות וכן מהשפעות עליית שיעורי הריבית השקלית והדולרית.

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- בנק הפועלים מחזיר את "מניה במתנה"

- המלצת המערכת: כל הכותרות 24/7

המשך מיקוד בשיפור היעילות: יחס היעילות (ההוצאות התפעוליות מסך ההכנסות) עמד בשנת 2022 על 44.5% בהשוואה ל-54.2% בשנת 2021.

בשנת 2022 נרשמה הכנסה נטו בסעיף הפסדי אשראי בסך 34 מיליון שקל. במהלך המחצית השנייה של השנה וברבעון הרביעי בפרט הגדיל הבנק את ההפרשה הקבוצתית להפסדי אשראי לאור עליית אי הוודאות בתנאים הכלכליים וההסתברות להאטה כלכלית.

סך האשראי לציבור, נטו, הסתכם ב-388.7 מיליארד שקל בהשוואה ל-352.6 מיליארד שקל בסוף שנת 2021, עלייה בשיעור של 10.2%. הצמיחה בתיק האשראי במהלך השנה מתבטאת בגידול במספר מגזרי פעילות: האשראי העסקי והאשראי המסחרי צמחו במהלך השנה בשיעורים של 12.4% ו-9.8% בהתאמה. כמו כן, תיק האשראי לדיור גדל בשיעור של 11.4% - כך שהסתכם בסוף השנה ל-127.7 מיליארד שקל.

הבנק הגדיל את תיק האשראי בשנה האחרונה בשיעור של 10.2% המבטא גידול משמעותי ואחראי בעיקר באשראי העסקי ובאשראי לדיור תוך שמירה על מדדי אשראי איכותיים וחזקים.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

הבנק הודיע על חלוקת דיבידנד בהיקף של 30% מרווחי הרבעון הרביעי ובמצטבר חילק לציבור בעלי המניות כ-1.5 מיליארד שקל בגין רווחי השנה.

יו"ר הבנק, ראובן קרופיק: "המאפיין העיקרי של פעילותנו בשנת 2022 היה הכנה ומיצוב הבנק לתהליך אסטרטגי הדורש אופטימיזציה רב שנתית חלף הישג מקסימלי בפרקי זמן קצרים. לתפיסתנו, יכולות טכנולוגיות – ובראשן יישומיות בינה מלאכותית והרחבת ההתבססות על טכנולוגית ענן, בצד יזמות עסקית וחדשנות מנצחת על בסיס הבנקאות הפתוחה, יכולות סייבר המאפשרות צמיחה, וכן יכולות עדיפות של בנקאות חברתית – יהוו את גרעין ההשפעה המרכזי על הבנק העתידי".

מנכ"ל הבנק, דב קוטלר, אמר על רקע הדוחות: "במהלך 2022 המשכנו במגמת הצמיחה האחראית בתיק האשראי שלנו – בפרט באשראי העסקי והמסחרי ובאשראי לדיור. המשכנו להוות עבור לקוחותינו הגורם המקצועי הראשון להתייעצות לפני קבלת החלטה כלכלית משמעותית, התקדמנו במגמת הייעול במשאבים והוספנו להיות ממוקדים בהשגת היעדים העסקיים שלנו – כל זאת תוך שיפור מדדי ההון והאיתנות הפיננסית שלנו.

"אני מבקש להודות ליו"ר הדירקטוריון ראובן קרופיק ולחברי הדירקטוריון על התמיכה, האמון והשותפות בהובלת הבנק. ברצוני להודות גם לעובדי הבנק, אשר עומדים מאחורי הישגים אלו ופועלים כל העת לבצע את תפקידם בצורה המקצועית והאחראית ביותר - ועל כך תודתי והערכתי הרבה".

התוכנית האסטרטגית 'פועלים 2026'

בסוף שנת 2022, אישרו הנהלת ודירקטוריון הבנק תוכנית אסטרטגית רב-שנתית - 'פועלים 2026', לשנים 2023 עד 2026, אשר מטרתה לחזק את מעמדו של בנק הפועלים כבנק מוביל בישראל. התוכנית ממוקדת במספר נדבכים, אשר השגת המטרות האסטרטגיות באמצעותן, תהווה את הבסיס להמשך צמיחה אחראית, בין היתר בזכות המיקוד בסגמנטי לקוחות מובילים של הבנק, בפעילות הבנקאות הקמעונאית, הבנקאות העסקית ושוק ההון תוך שיפור משמעותי בשירות ללקוחות.

ובחזרה לתוצאות: הכנסות מימון מפעילות שוטפת הסתכמו בשנת 2022 ב-14,548 מיליון שקל בהשוואה ל-10,009 מיליון שקל בשנת 2021, עליה בשיעור של 45.3%. העלייה נבעה בעיקר מהצמיחה בתיק האשראי, משינויים בשיעור המדד הידוע בין התקופות וכן מהשפעות עליית שיעורי הריבית השקלית והדולרית.

עמלות והכנסות אחרות הסתכמו בשנת 2022 ב-3,872 מיליון שקל, בהשוואה ל-3,544 מיליון שקל בשנת 2021 - עלייה בשיעור של 9.3% שהושפעה מהצמיחה בפעילות הבנק במהלך השנה וכן מעדכון הסכם התפעול עם ישראכרט.

- 9.בנק של חזירים - הגרועה ביותר מבין כל הבנקים הגרועים (ל"ת)ישראל999 11/03/2023 12:16הגב לתגובה זו

- 8.גונבים את הציבור עשרות שנים בחסות הממשלה והכנסת (ל"ת)ירון 09/03/2023 10:32הגב לתגובה זו

- 7.דניאל 09/03/2023 10:32הגב לתגובה זואיפה הרגולטור? מושחתים וגנבים לאור היום

- 6.מוקי 09/03/2023 10:13הגב לתגובה זועל כספי הציבור ונותנים לציבור כמה שפחות

- יגאל הבנקאי 09/03/2023 18:04הגב לתגובה זובדיוק...ככל שהריבית עולה והציבור נשאר עם הכסף בעובר ושב אז הרווחים עולים . אין פה הרבה ניהול...תושיב מנהל סטטי רק שלא יעשה נזקים והרווחים בטוחים.

- 5.הריביות גומרות את הציבור והבנקים חוגגים (ל"ת)דן 09/03/2023 10:10הגב לתגובה זו

- 4.המניה תעלה (ל"ת)דני 09/03/2023 09:42הגב לתגובה זו

- 3.כלכלן 09/03/2023 09:18הגב לתגובה זונתניהו, מחסלים את הכסף של אזרחי ישראל ונותנים הכל לחרדים

- 2.כלכלן 09/03/2023 08:28הגב לתגובה זוכולם יתגעגעו לליברמןגם תומכי נתניהו

- ארי 09/03/2023 09:33הגב לתגובה זושטויות

- 1.ריבית עולה זה רק ללווים.החוסכים בפקדונות מקבלים פר 09/03/2023 08:24הגב לתגובה זוריבית עולה זה רק ללווים.החוסכים בפקדונות מקבלים פרורים וביחוד פקמים קצרים.הבנקים נותנים אחוז ריבית.הריבית עלתה למעל 4 אחוז.אבל איבית לפקמ כמעט לא עלתה.וכול הבנקים אותו דבר אין תחרות וזה חשד גבוה לתיאום וקרטל.נקווה שועדת הכספים בראשות גפני תטפל בהם

- יש ריבית של 4 תחפש, תמיד אפשר להשקיע במקמ אם לא נותנים (ל"ת)יעקב 09/03/2023 09:26הגב לתגובה זו

- שמואל 09/03/2023 09:21הגב לתגובה זויש לי שאלה כשאתה אוכל שווארמה ב 60 שקל זה לא עושק כשאתה נכנס למוסך ומשלם אלפי שקלים זה לא עושק. כשאתה הולך לבסטה וקונה עגבניה ב15 שח זה לא עושק.הלו בנק זה ביטוח לאומי ולא בית תמחוי זה עסק פרטי שרוצה להרוויח. אתה לא מרוצה לך לבסטה אחרת.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.