האם יש הזדמנות בתחום האג"ח להמרה ובאלו חברות?

שנת 2022, היא שנה לא קלה למשקיעים. תהליך העלאות הריבית לו כולם ציפו הגיע ובכל זאת המשקיעים מצאו את עצמם מופתעים. הריבית עלתה חזק מהציפיות ומהר מהציפיות וזה יצר תהליך של התאמת מחירים בנכסי הסיכון. מדד הדגל של ת"א, ת"א 35 ירד מתחילת השנה 3.2% בעוד מדד התל-בונד 20, שהינו אחד ממדדי הדגל של שוק האג"ח, ירד מתחילת השנה 9.5%.

בפועל, דווקא המשקיעים הסולידיים, שהעדיפו להחזיק תיק מלא אגרות חוב, על פני הפוטנציאל של המניות, סבלו ירידות חזקות ממשקיעים חובבי סיכון ותשואה. כמו תמיד, גלי ירידות גוררים מכירות רוחביות, שיוצרים הזדמנויות לאלו שדווקא אוהבים לרכוש בזמנים קשים. אחת ההזדמנויות שנגלית לעינינו לאחרונה, ומהווה הזדמנות שחייבים לשקול, היא בתחום האג"ח להמרה.

מה זה אג"ח להמרה?

אגרת חוב להמרה, היא קודם כל אג"ח -חוב של חברה למשקיעים. אך מלבד תשלום של קרן וריבית, ניתן גם להמיר אותה למניה לפי יחס ידוע מראש. כלומר, ברגע שמחיר המניה עובר סף מסויים, בהינתן יחס ההמרה הנקוב באגרת, מחיר האג"ח עולה, חוצה את הקווים ומתנהג כמו המניה של החברה. הגבול במקרה זה הוא השמיים - כל עוד המנייה תמשיך לעלות, האג"ח יעלה ביחס ישר. במקרה זה, נהוג לומר שהאג"ח נמצא במסלול המנייתי. אם המנייה יורדת לעומת זאת, אפקט ההמרה הופך להיות דמיוני או לא רלוונטי עבורה, ולכן היא מתומחרת בדומה לסדרות האג"ח האחרות של החברה. כאשר מדובר בחוב רגיל, כמו תמיד, האגרת תנהג לפי הריבית הנקובה בה והחזר הקרן המשולמת בסוף התקופה. במקרה זה, נהוג להגיד שהאיגרת במסלול האג"חי שלה.

חשוב לציין, ישנם שני "אבל"ים לנושא. בחלק המנייתי, המשקיע לא נהנה מכל עליית מחיר המניה, הוא מוותר על אחוזים מסוימים מסך עליית מחיר המניה ועל כך בהמשך. ובחלק האג"חי, הבטחון לקבל ריבית וקרן, הוא דומה לאג"ח רגיל של אותה חברה ותלוי כמובן ביכולת החזר האג"ח של החברה.

- אנלייט: עלייה של 46% בהכנסות ו-33% ברווח הנקי - מעלה תחזית

- אנלייט השלימה מימון של 1.44 מיליארד דולר לפרויקט Snowflake A באריזונה

- המלצת המערכת: כל הכותרות 24/7

איתור סדרות חוב להמרה מעניינות

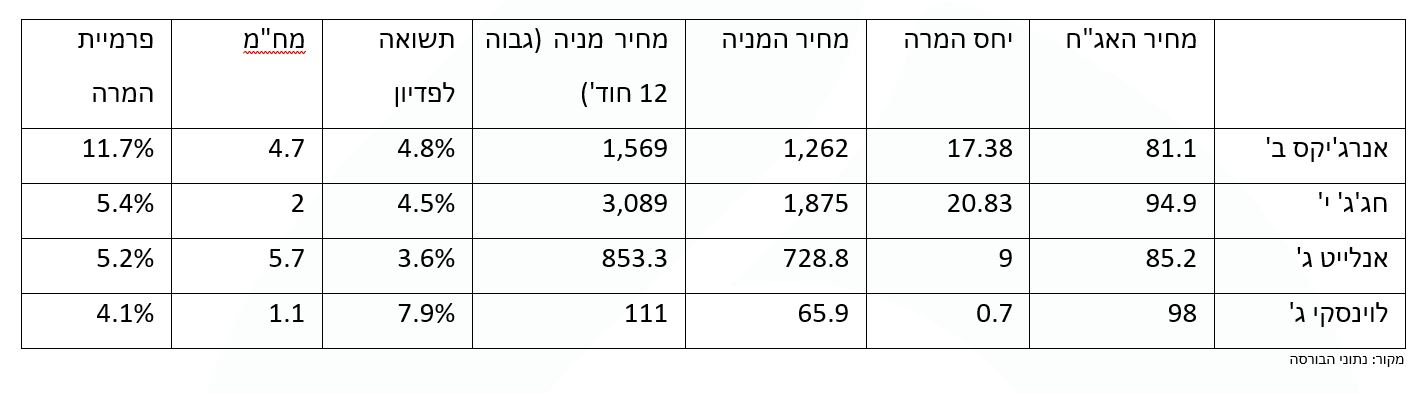

גל המימושים בשווקים, פגע בין היתר בסדרות אג"ח להמרה שהיו במסלול המנייתי. כלומר, אגרות חוב להמרה שהיו במסלול המנייתי, ירדו וחזרו למסלול האג"חי שלהן. בדוגמאות שנציג מייד, חיפשנו סדרות חוב להמרה, שנמצאות אחוזים בודדים מהמסלול המנייתי. לטעמנו, מדובר ב-sweet spot של האג"ח להמרה. זאת מאחר שמספיק תיקון סטנדרטי בשוק, כדי להחזיר את האג"ח למסלול המנייתי והמתגמל. בנוסף, חיפשנו מניות שירדו משמעותית ממחיר השיא שלהן ב-12 החודשים האחרונים, ושלהערכתנו, נמצאות מתחת למחירן הכלכלי ולכן בשערים הנוכחיים, יש הגיון רב להפוך אותן לחלק מתיק המניות שלנו:

מושגים שצריך להכיר:

פרמיית המרה – הזכרנו בתחילת הטור שהמשקיע מוותר על מספר אחוזים במקרה שהמניה עולה, פרמיית ההמרה משקפת את מספר האחוזים עליו מוותרים.

תשואה לפדיון – מה תהיה התשואה השנתית במתקבלת במסלול האג"חי, במקרה שהמניה תרד.

אנרג'יקס אג"ח ב' אנרג'יקס אג ב 0%

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

אנרג'יקס אנרג'יקס -8.43% היא חברה המתמחה בייזום, ניהול והפעלה של מתקנים לייצור ואגירת חשמל מאנרגיות מתחדשות. פעילות החברה מרוכזת בישראל, ארה"ב ופולין. החברה כבר מפעילה 770 מגה-וואט שמניבים לה הכנסות העולות על 100 מיליון שקל ברבעון והיא נמצאת בשלבי הקמה של 620 מגה-ואט נוספים. לאחרונה, פרסמה החברה דיווח שלילי, על כך שהוחלט להגביל את עליית תעריפי החשמל הירוק בפולין. להערכתנו, רף המקסימום שהוגדר, גבוה מספיק כדי לתמוך בהכנסות הקיימות מפולין. אג"ח החברה להמרה מסדרה ב', ירד כ9.5% מתחילת ספטמבר, בעוד שמניית החברה התממשה בכ16.5%.

במצב הנוכחי, מי שמחזיק באג"ח להמרה של אנרג'קס מוותר על תשואה של 11.7% מהעליות במניה, בהשוואה למחזיקי המניה הרגילים. אך אם המניה תמשיך לרדת בשוק, האג"ח להמרה כבר מתנתק מהקשר הישיר למניה והמחזיק צפוי לתשואה שנתית של 4.8% במח"מ 4.7.

אנלייט אג"ח ג' אנלייט אנרגיה אג ג -0.22%

פועלת אף היא בתחום הייזום והניהול של מתקנים לייצור ואגירת חשמל מאנרגיות מתחדשות. החברה פועלת בישראל, ארה"ב ומספר מדינות באירופה. בדומה לאנרג'יקס גם מניית אנלייט אנלייט אנרגיה -3.81% התממשה מאז תחילת ספטמבר והיא ירדה בכ-11% מאוד דומה לירידה שחוותה סדרת האג"ח להמרה שלה. הפרמיה להמרה הינה 5.2% בלבד, כלומר מחזיקי האג"ח להמרה יוותרו על כחמישה אחוזים בלבד מזינוק עתידי במניה, ככל שיבוא. מאחר שהחברה מאוד מבוססת, סביר שמחזיקי האג"ח להמרה ייהנו מהריבית השוטפת, ככל שהמניה לא תצליח להתאושש.

חג'ג' אג"ח י' חג'ג' אג י

קבוצת חג'ג' היא אחת מיזמי הנדל"ן הבולטים בישראל, מנייתה כלולה במדד ת"א 125 היוקרתי. הפרויקטים של החברה בולטים מאוד ונמצאים במיקומים הנחשבים ביותר. החברה בימים אלו מקדמת פרויקטים בבבלי, ברוטשילד-שד"ל, סומייל, איינשטיין ועוד. מאז תחילת ספטמבר, ירדו מניית החברה חג'ג' נדלן -0.14% וסדרה י' להמרה, בשיעור דומה של 19%. פרמיית המרה של 5.4% בלבד, אומרת שמחזיק האג"ח להמרה, יוותרו על מעט מאוד, מכל העליות העתידיות שיהיו במניה (ככל שיהיו). כמובן, ככל שהמניה לא תצליח לחזור לרמות בהן כבר הייתה, יסתפקו מחזיקי האג"ח להמרה בתשואה של 4.5% ובמח"מ קצר של 2 בלבד.

לוינסקי אג"ח ג' לוינסקי אג ג

הינה חברה לייזום נדל"ן. הפרויקטים של החברה שבביצוע, והפרויקטים העתידיים של החברה לוינסקי עופר -0.76% , הם בגוש דן, בעיקר בחולון, רמת גן וגבעתיים, וכן בהרצליה, קריית מלאכי ובאר-שבע. כיאה לחברה קטנה יותר, המימושים בה היו חזקים יותר. בעוד שהמניה ירדה בכ-22%, סדרת האג"ח להמרה של החברה ירדה בכ-25%. פרמיית ההמרה הנמוכה של 4.1% הופכת את ההחזקה באג"ח להמרה, לכדאית על פני ההחזקה ישירות במניה. בכל מקרה, מחזיקי האג"ח צפויים ליהנות מתשואה נאה של כ-8% לאגרת שתפדה סופית, בתום שנה הבאה.

טיפ של מקצוענים:

במספר לא קטן של אגרות חוב להמרה, עמוק בתוך מסמכי ההנפקה מסתתר דבר מה שעלול לפגוע במשקיעים. לעיתים יחס ההמרה משתנה לאחר מספר שנים. אם המנייה יורדת והאג"ח להמרה במסלול האג"חי, המשמעות נמוכה, אולם, אם מחיר המניה עולה צריך לזכור למכור את האג"ח או להמיר אותו לא יאוחר מתאריך שינוי זה. בדוגמאות שהבאנו, זה יכול להיות מועד קרוב כמו באנרג'יקס ב' ובחג'ג' י'– 1.1.23 , או מועד רחוק יותר כמו באנלייט ג' – 1.1.24.

בשורה התחתונה

אג"ח להמרה הוא כלי קצת לא הוגן. הוא מאפשר למשקיעים לשבת על הגדר בתחפושת של מחזיקי אג"ח, אך אם וכאשר המניה מצליחה ועולה, המשקיעים קופצים פנימה ונהנים מהעליות. הבאנו כאן דוגמאות למניות שירדו בצורה חדה ויחד איתן ירדו אגרות החוב להמרה שהיו במסלול המנייתי. הירידות החזירו את האג"חים הללו ל"מסלול האגחי" ולדעתנו, מדובר בהזדמנות ייחודית, שהתקופה הזו הביאה אל פתחנו. זה הזמן לטייב את תיק האג"ח שלנו ולשבץ בו אגרות חוב שעשויות להפתיע לטובה, עם שובן ל"מסלול המנייתי".

הכותב הוא שותף מנהל בבית ההשקעות אקורד

- 8.איתמר 06/11/2022 14:19הגב לתגובה זוירוויח המון.רשמתם .פייס בוק 80. או 90 גוגל 80-90 בנק אוף אמריקה 36 מדד נסדק 3 מניות נסדק אינטל אפל מניות דאקס דאקס פי 3 . בנקים ומניות גרמניות וסנופי. רווחים גבוהים השורטיזם ייחתך ויעלם

- 7.לירי 06/11/2022 13:52הגב לתגובה זושעריהן. חג'ג' לדוגמא, ירדה מ-140 ל-94, ראו הוזהרתם !!!

- 6.ביביבי 06/11/2022 12:03הגב לתגובה זואג"ח להמרה השבוע ואג"ח עם עודפים שבוע שעבר. נשמע שיש מה לרכוש. בהצלחה לכולנו.

- 5.כתבה מעניינת ומדויקת (ל"ת)יוסי 06/11/2022 11:12הגב לתגובה זו

- 4.איתמר 06/11/2022 11:10הגב לתגובה זוהשורטיזם מתרסק היום ויתרסק מחר רק עליות גוגל אפל טסלה פייסבוק סיטי בנק בנק אוף אמריקה בנקים כיל חברה לישראל דלק קבוצה

- לאיתמר המלעון הקשקשן 06/11/2022 11:59הגב לתגובה זובכלל אלא אכלת חרה במצקות של מרק ובעיקר במניות שהיזכרת דלעייל...אמי חושבת שב F.B שחתו לך ביצה או שחלה במקרה ואתה אישה...איני יודעת מה זה שורטיזם אבל רק שמעתי שמתחילת השנה הלונגיזם אכלו 60 אחוז ויותר והשורטיזם הרוויחו עם המינופים קרוב ל 100 אחוז...חבל שאתה או את גולם.

- 3.דרור 06/11/2022 11:04הגב לתגובה זושינוי מחיר ההמרה באנרגיקס הופך את אופציית ההמרה לבלתי רלוונטית. האופציה כל כך קטנה שאפשר להתייחס לאגח זה כאגח רגיל לכל דבר וענין. אי אפשר לפטור זאת בהערת אגב. גם לגבי אנלייט השינוי דרמטי (אם כי לא כמו באנרגיקס), ולמעשה צריך להסתכל על שתי אופציות - אחת קצרה עם מחיר מימוש סביר והשניה ארוכה עם מחיר מימוש גבוה. לא לעשות ככה חפיף

- 2.מבין2 06/11/2022 10:51הגב לתגובה זולא יותר מידי? עדיף לברוח.

- 1.מעניין מאוד, תודה (ל"ת)אבי 06/11/2022 10:27הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.