מאזן הפד' צפוי לרדת ב-139 מיליארד דולר בשבוע הבא

המתרחש בשוקי המימון הצליח למשוך תשומת לב רבה בחודש ספטמבר בעקבות הקפיצה בריביות בשוק ה-REPO, וההתערבות של הפד' ע"י הזרמה מאסיבית של נזילות לשוק. מבט על מאזן הפד' המעודכן מגלה כי שבוע עשוי להיות קריטי עבור השווקים, כאשר מועד הפדיון של ההלוואות האחרונות צפוי להתרחש.

ע"פ הדו"ח שפורסם אמש לאחר סגירת המסחר, מאזן הבנק עמד ביום רביעי האחרון על 3.95 טריליון דולר, עלייה של כ-184 מיליארד דולר במהלך חודש ספטמבר. נציין כי מאזן הבנק ירד במעט בימים האחרונים לנוכח הירידה ברכישות שביצע הפד' לתקופה של יום. בשיא התהליך, מאזן הבנק היה גבוה בכ-220 מיליארד דולר מרמתו בתחילת ספטמבר.

במהלך חודש ספטמבר ביצע הפד' התערבות ע"י 2 פעולות: הראשונה, ביצעו רכישות בשוק ה-REPO לתקופה של יום. השנייה, ביצוע רכישות לתקופה של שבועיים בהיקף של 139 מיליארד דולר. רכישות אלו צריכות להיות מוחזרות במהלך השבוע הבא: 30 מיליארד דולר ביום שלישי, 60 מיליארד דולר ביום חמישי, ו-49 מיליארד דולר ביום שישי.

נכון לעכשיו, הפד' לא הודיע על כוונתו להמשיך בגלגול הלוואות אלו, כאשר המשמעות היא שמאזן הפד' צפוי לרדת בשבוע הבא ב-139 מיליארד דולר. אותו סכום צפוי לרדת מרזרבות הבנקים בארה"ב. מצוקת הנזילות בשוק צפויה להתפרץ מחדש?

- חושבים שהריבית בארה"ב גבוהה? זה היום שבו היא טיפסה לשיא של 21%

- הפד חותך, טראמפ בוחר - השוק כבר מתמחר את יו"ר הפד הבא

- המלצת המערכת: כל הכותרות 24/7

מאזן הפד' המעודכן: הצפת השוק בכסף זול תסתיים בשבוע הבא?

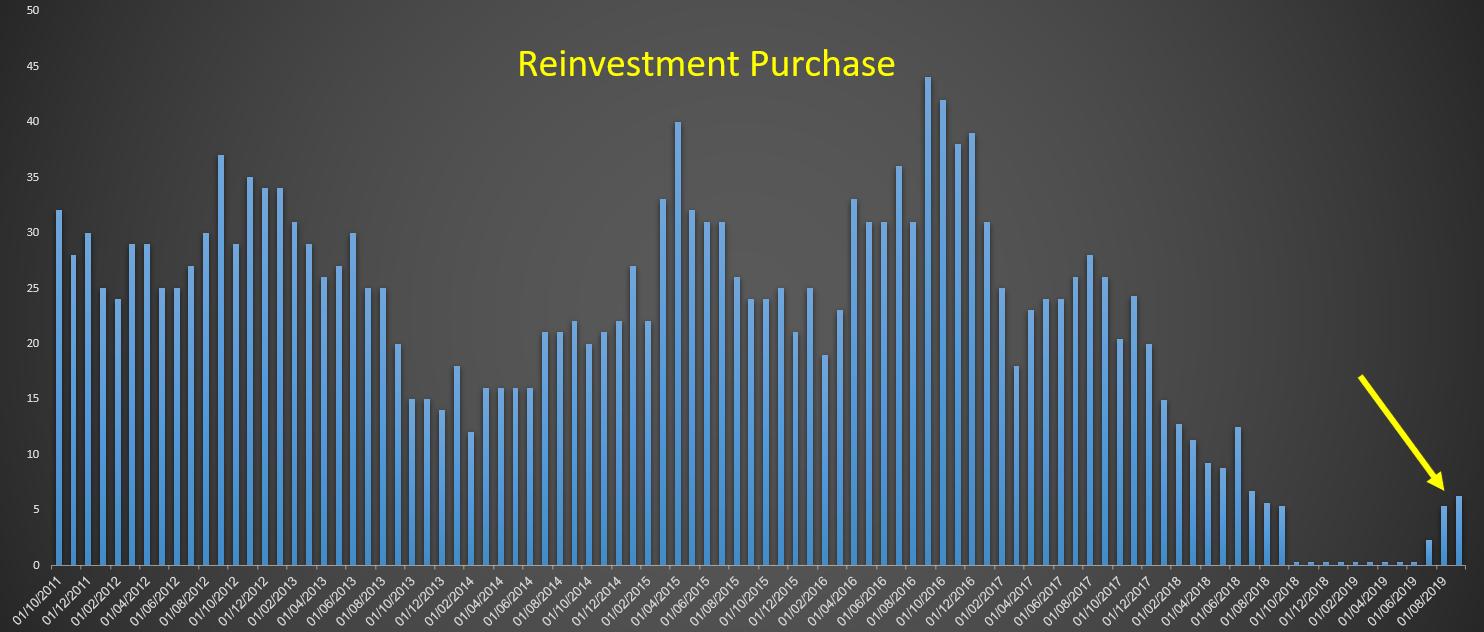

בתוך כך, אירוע נוסף שעשוי דווקא לספק רוח גבית לשווקים הוא הרכישות של הפד' בשוק האג"ח מגובה משכנתאות (MBS). אחזקותיו של הפד' בשוק זה יורדות בקצב של 20 מיליארד דולר (כפי שהחליט הבנק בהחלטות הריבית האחרונות), אך בשביל לגרום לירידה רציפה, הבנק חזר בחודשים האחרונים לבצע גם רכישות במהלך החודש. רכישות אלו מתרכזות בתחילת החודש, מה-3 עד ל-13 בכל חודש. החודש הוא צפוי לבצע רכישות של 6.7 מיליארד דולר.

הרכישות החוזרת של הפד' בשוק האג"ח מגובה משכנתאות בשנים האחרונות: חזר להיות פעיל ב-3 החודשים האחרונים

עדכון:

זמן קצר לאחר העלאת הכתבה לאוויר הפד' מפרסם כי הוא צפוי להתערב בשוקי המימון גם בהמשך החודש. לפי ההודעת הבנק הערב, הוא צפוי להתחיל בביצוע רכישות בצורות שונות מה-10.10 עד לתחילת נובמבר. המשמעות היא ריכוך מסויים של מצוקת הנזילות הצפויה.

- 3.נעם- די די די- יש מספיק מדפסות (ל"ת)רפאל 06/10/2019 08:56הגב לתגובה זו

- 2.[email protected] 06/10/2019 07:41הגב לתגובה זולברוח מהר מהשווקים ובמיוחד מטבע

- 1.עפר 05/10/2019 01:20הגב לתגובה זועמית, כשאתה כותב בעדכון "המשמעות היא ריכוך מסויים של מצוקת הנזילות הצפויה", הקורא מבין שצפויה מצוקת נזילות, ופעולות הפד העתידיות צפויות לרכך את המצוקה במידת מה. ראינו כבר שזה לא מה שקורה בפועל. כל ההשפעה השלילית של "מצוקת המזומנים" נעלמת והשוק בסופו של יום/שבוע לא מתרסק. גם בכתבות לאורך החודשים האחרונים הדגשת את מצוקת המזומנים הצפויה (כולל השוואות לסוף 2018) ובחצי משפט דיברת על האפשרויות לטפל בבעיה: הורדת ריבית דרסטית ו/או QE. הפד מצא דרך נוספת. יהיה ראוי מצדך לתקן את סגנון המסר.