כמה צריכה לחסוך לפרישה עובדת ישראלית לעומת עובדת הולנדית?

תוחלת החיים בעולם עולה, זו כמובן תופעה מבורכת אך כזו שמביאה איתה אתגרים, בין היתר מהבחינה הפיננסית כאשר השאלה המרכזית היא איך ניתן לשמר רמת חיים מספקת לאחר הפרישה, כשתקופת הפנסיה עולה ככל שעולה תוחלת החיים? מערכות הפנסיה של המדינות השונות נדרשות להתאים את עצמן למציאות החדשה, תוך שמירה על איזון כלכלי ויכולת לספק קצבה מספקת לגמלאים, אך מדוח מדד פערי הפנסיה הבינלאומי של UBS, אשר מנתח מערכות פנסיה מ-25 מדינות, עולה שהחיסכון הוולונטרי הוא גורם מכריע לשמירה על רמת חיים טובה לאחר הפרישה. עבור רוב העובדים, החיסכון הפנסיוני אינו מספיק לבדו, ויש צורך להוסיף לחיסכון מההכנסה השוטפת כדי להבטיח עתיד כלכלי יציב בשנים שלאחר הפרישה.

ההבדלים בין המדינות השונות

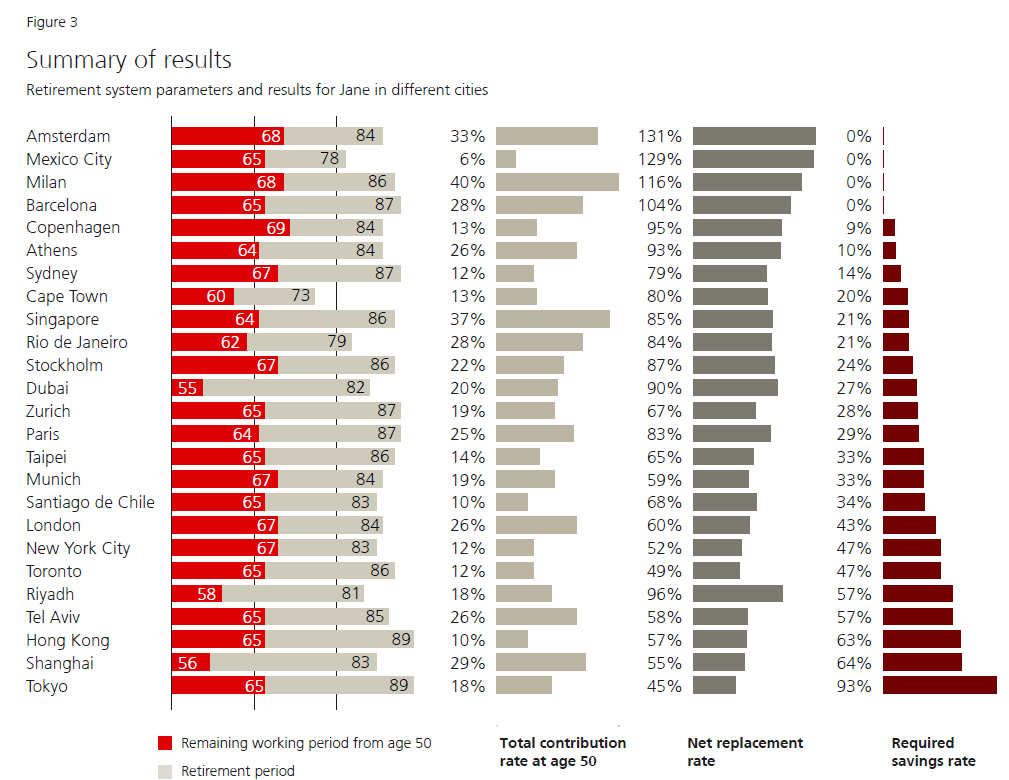

מנתוני המדד עולה כי במדינות שונות החיסכון הנדרש כדי לשמור על אורח חיים שגרתי בפנסיה משתנה. לדוגמה, באמסטרדם כמעט ואין צורך בחיסכון פרטי, בעוד שבטוקיו נדרש לחסוך 93% מהשכר בשביל לשמור על רמת חיים סבירה אחרי הפרישה. לעומת זאת, בתל אביב עובדת צריכה לחסוך 57% מהונה השוטף, מה שמציב את ישראל בין המדינות שבהן נדרש חיסכון פרטי משמעותי, אך לא קיצוני כמו ביפן.

ההבדלים הללו נובעים בעיקר מהאופן שבו מערכות הפנסיה השונות בנויות. חלקן, כמו זו ההולנדית, מכסות חלק ניכר מההכנסה שאבדה בעקבות הפרישה, בעוד שאחרות, כמו השיטה היפנית, מספקות פחות, ולכן דורשות יותר חיסכון פרטי.

- האם האוצר מתכוון לבטל הטבות מס על הפנסיה?

- הכסף שנעלם מהפנסיה: איך הפסדתם 36% תשואה ב-5 שנים בלי לשים לב

- המלצת המערכת: כל הכותרות 24/7

אחד הנושאים המרכזיים שהמחקר מבליט הוא הסיכון הגבוה שבתוכניות הפנסיה, גם כאשר הן מבטיחות הטבות. התוכניות הללו מבוססות לא פעם על פרמטרים דמוגרפיים ופיננסיים שכבר לא תואמים את המציאות בשטח. חלק מתוכניות הפנסיה המוגדרות עלולות להיכשל במימוש ההבטחות שלהן, במיוחד כאשר השווקים הפיננסיים אינם יציבים או שהצפי לפנסיה מתבסס על תחזיות לא מעודכנות. מכאן עולה הצורך בחיסכון נוסף, שנועד לספק הגנה מפני חוסר הוודאות הקיים בתחום הפנסיה.

האם נשים צריכות לחסוך יותר?

אחת הסוגיות הייחודיות בתחום הפנסיה נוגעת לנשים. למרות שמערכות הפנסיה אינן מבוססות על מגדר, נשים רבות נדרשות להתמודד עם פערי שכר במהלך חייהן המקצועיים, כתוצאה מהפסקות בקריירה לטיפול בילדים או עבודה במשרה חלקית. נוסף על כך, נשים נוטות לחיות יותר מגברים, ולכן הן צריכות לממן תקופה ארוכה יותר של פנסיה.

כתוצאה מכך, מאמצי החיסכון הנדרשים לנשים לרוב גבוהים יותר מאלו של גברים. במציאות שבה תוחלת החיים עולה, והפרישה מתארכת, נשים נדרשות לחשוב על דרכים נוספות להבטיח את עתידן הכלכלי לאחר הפרישה.

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...