סולאראדג' ממשיכה ליפול - וההנהלה ממשיכה להרוויח

סולאראדג' סולאראדג' בקריסה כבר תקופה ארוכה. זה לא בדיוק באשמתה, כל השוק הסולארי סובל בשנים האחרונות על רקע הריבית הגבוהה וההשקעות הנמוכות יותר באנרגיה מתחדשת, אבל לאורך כל התקופה האחרונה הנהלת סולאראדג' לא הבינה מה קורה ולא הגיבה, ולא רק זה אלא שהיא גם המשיכה לחלק להנהלה הבכירה שלה הטבות.

המניה שלה כבר נשחטה ב-93% מהשיא וכנראה שצפויות מחיקות מלאי גדולות בזמן הקרוב, היא כבר הודיעה על סבבי פיטורים ולאחרונה גם ההנהלה הבכירה התחילה לשלם את המחיר עם הפיטורים/התפטרות של המנכ"ל צבי לנדו, אלא שמי שהגיע להחליף אותו הוא דמות אחרת שנויה במחלוקת - רונן פייר, סמנכ"ל הכספים של החברה לשעבר, שעם הגעתו המחודשת לחברה קיבל מניות בשווי של 1.35 מיליון דולר.

רונן פייר, סמנכ"ל הכספים לשעבר והמנכ"ל הזמני של סולראדג'; קרדיט: סולראדג'

רונן פייר, סמנכ"ל הכספים לשעבר והמנכ"ל הזמני של סולראדג'; קרדיט: סולראדג'

ההנהלה ממשיכה לרוקן את הקופה

אחת התופעות המטרידות יותר אצל הנהלת סולאראדג' בשנים האחרונות, היא שלצד הניתוק ממצב השוק ההנהלה דאגה לנפח לעצמה את הכיסים. כתבנו כאן על מאיר אדסט, מייסד שותף וסמנכ" מוצר בחברה, שמכר ב-2023 מניות בכ-14 מיליון דולר במחיר של כ-300 דולר בממוצע. האם לאדסט היה מזל או שהוא ידע משהו שהמשקיעים לא ידעו?

אדסט הוא ממש לא הבכיר בהנהלה הבכירה של סולאראדג' שמכר מניות. נסתכל על המנכ"ל היוצא צבי לנדו - לפי דיווחי החברה, בין השנים 2021-2023 הסתכם בשכר הכולל של לנדו ב-21 מיליון דולר, למספר הזה תוסיפו מימושים גדולים לפני כשנתיים כשהמניה הייתה באזור של 300 דולר, מימושים בהיקף של 7 מיליון דולר, מדובר כאן בתגמולים כוללים של 28 מיליון דולר ב-3 שנים.

- למה סולאראדג' מזנקת 15%?

- רגע לפני דוח אנפייז: המספרים מתייצבים - התחרות מול סולאראדג’ ברקע

- המלצת המערכת: כל הכותרות 24/7

צבי לנדו, המנכ" היוצא של סולראדג'; קרדיט: סולראדג'

מי שממלא את מקומו של לנדו כעת, באופן זמני עד שיימצא מנכ"ל, הוא היוצא הטרי מהחברה, סמנכ"ל הכספים לשעבר רונן פייר שלפי דיווחי החברה קיבל עם כניסתו לתפקיד מניות בשווי 1.35 מיליון דולר, זאת אחרי שכזכור גם הוא דאג לצאת עם תגמולים מכובדים מהחברה.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

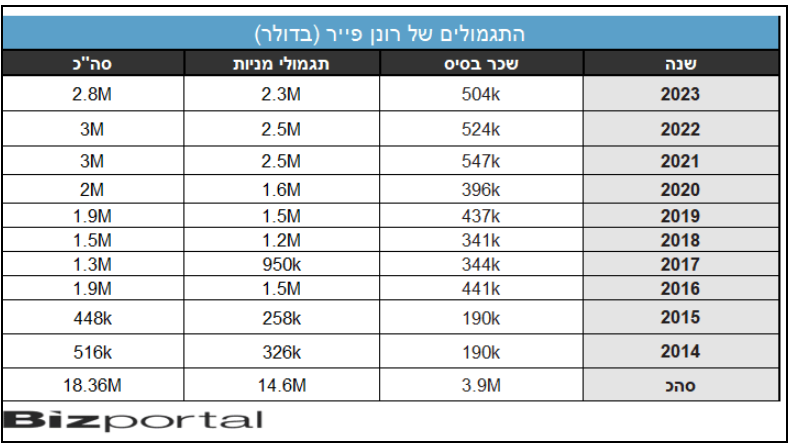

השכר והתגמולים של רונן פייר בסולאראדג'

משכורת הבסיס של פייר ב-2023 עמדה על 504 אלף דולר, אבל באותה שנה פייר גם קיבל מניות בשווי של 2.3 מיליון דולר, כלומר סה"כ תגמול של 2.8 מיליון דולר, וזאת בשנה שהמניה איבדה 67%.

בסה"כ מאז 2014 (פייר מכהן בתפקיד מאז 2010) קיבל פייר משכורת בסכום כולל של 3.9 מיליון דולר, אבל התגמולים במניות שהוא קיבל מסתכמים ב-14.6 מיליון דולר מה שמעמיד את סך התמלוגים על קרוב ל-18.5 מיליון דולר. כשמתחשבים בשכר והטבות 2024 מגיעים למעל 20 מיליון דולר.

דוגמא נוספת למימושים של בכירים הוא המייסד השותף ליאור הנדלסמן. הודעת החברה על עזיבתו של הנדלסמן יצאה ב-16.7.2020 - בשלושת הימים שקדמו להודעה וביום נוסף מוקדם יותר באותו חודש הנדלסמן מימש את האופציות שלו במחיר של 5 דולר ומכר אותן במחיר ממוצע של בערך 165 דולר. אומנם בהמשך זינקה המניה לשיא של מעל 360 דולר, אבל רווח של פי מעל 30 מ-5 דולר ל-165 דולר הוא בהחלט מרשים. המכירות האלו שלשלו לכיסו של הנדלסמן 6 מיליון דולר ב-4 ימים.

ממשיכה לאכזב בדוחות

סולאראדג' המשיכה לאכזב גם בדוחות לרבעון השני. הכנסות החברה ברבעון השני של 2024 עמדו על 265.4 מיליון דולר, ירידה של 73% ביחס לכ-991.3 מיליון דולר ברבעון המקביל אשתקד, גבוה מצפי האנליסטים להכנסות של 262.3 מיליון דולר למניה.

החברה רשמה הפסד נקי (Non-GAAP) של 101.2 מיליון דולר (1.79 דולר למניה), בהשוואה לרווח נקי של 157.4 מיליון דולר (2.62 דולר למניה) ברבעון המקביל אשתקד. צפי האנליסטים היה להפסד של 1.58 דולר למניה.

בנוסף המלאי של החברה המשיך לצמוח ועמד בסוף הרבעון על כ-1.5 מיליארד דולר. המלאי הזה הוא משקולת ענקית על החברה - בקצב המכירות הנוכחי הוא מספיק ליותר משנה, כאשר במצב אידיאלי החברה אמורה להחזיק מלאי ל-3-4 חודשים, אלא שבמקביל החברה מייצרת מערכות וכן מפתחת מערכות מתקדמות יותר. מערכות חדשות עלולת לייתר את המלאי הישן ולכן חלק מהמלאי יכול להתיישן ולהימחק בהמשך.

- 5.VP kakamaika 03/09/2024 21:40הגב לתגובה זוRobbery in daylight of investors money. This company is a fraud

- 4.אנפייז אהובתי 01/09/2024 17:44הגב לתגובה זוחברה עפ עובר הייפ מטורף ושחיטות ברמה איטלקית!

- 3.החברה הזאת בדרך מהירה לפשיטת רגל.. תזכרו מה אמרתי (ל"ת)מישהו מהתחום 31/08/2024 16:18הגב לתגובה זו

- 2.עובד לשעבר 31/08/2024 15:14הגב לתגובה זואין הצדקה לחברה שההנהלה שלה מוצצת את דם העובדים. חברה שיש בה עשרות דירקטורים ו- vps שנשארו כולם בתפקידם. בושה.

- 1.ג'ק 31/08/2024 03:54הגב לתגובה זולא רק סולאראדג'. רוב הבעיה ניהול גרוע , אנשים לא ראויים , שחיתות , אטימות וזחיחות .