מנכ"ל גלובל אי: "אנחנו רק ב-10% חדירה בשופיפיי, הפוטנציאל עדיין גדול"

בספטמבר האחרון השיקה גלובל אי שירות בשיתוף פעולה עם שופיפיי, שמאז מציג צמיחה יפה והולך להוות אחד ממנועי הצמיחה המרכזיים של החברה; המנכ"ל אמיר שלכט וסמנכ"ל הכספים עופר קורן מספרים על שיתוף הפעולה ועל מנועי הצמיחה האחרים של החברה

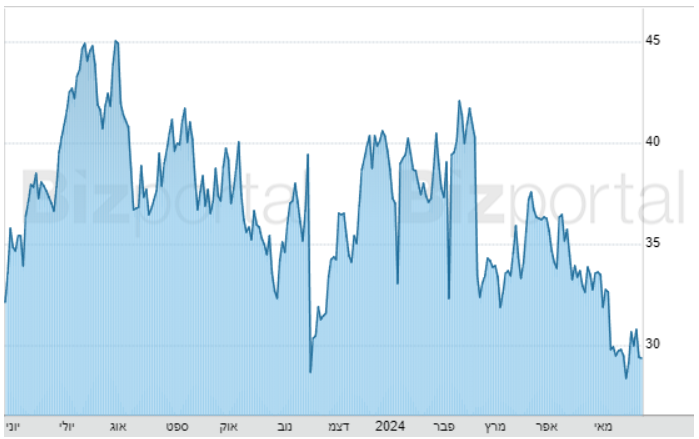

גלובל אי גלובל-אי , המספקת שירותי לוקליזציה לעסקים ולחנויות אינטרנטיות, היא אחת מהחברות הישראליות הצומחות. למרות שהמניה שלה עלתה רק ב-10% מאז ההנפקה ב-2021 לשווי של 4.9 מיליארד דולר, הצמיחה בהכנסות מראה שיש כאן ביזנס חזק - צמיחה של 80% ב-2021, 67% ב-2022 ו-40% ב-2023 אלה נתונים חזקים, ולפי תחזית החברה היא תכניס ב-2024 סכום של 753 מיליון דולר (אמצע טווח), מה שיהווה צמיחה של 32% וצמיחה ממוצעת של 54.8% ב-4 השנים מאז ההנפקה. מתחילת השנה ירדה המניה ב-24% וב-12 החודשים האחרונים ירדה ב-12.5%.

מנית גלובל אי ב-12 החודשים

אחד ממנועי הצמיחה החזקים והמרכזיים של החברה הוא שיתוף הפעולה עם שופיפיי SHOPIFY INC , ענקית המסחר המקוון, שמאפשרת ללקוחות שלה להנות מהשירות של גלובל אי בלחיצת כפתור, דבר הפותח את גלובל אי לקהל של לקוחות שאומנם כנראה לא הייתה מקבלת כי הם קטנים מדי עבורה, אבל זו מסה גדולה של לקוחות שעושים הבדל גדול.

ברבעון הראשון של השנה ההכנסות צמחו ב-24% ביחס לשנה שעברה ל-145.9 מיליון דולר, ועקפו את צפי האנליסטים שעמד על 141.5 מיליון דולר. ההפסד למניה עמד על 0.19 דולר, נמוך מתחזית האנליסטים שעמדה על 0.23 דולר. שווי הסחורות הנסחרות (GMV) על גבי הפלטפורמה עלה ב-32% ל-930 מיליון דולר. ההכנסות מדמי שירות גדלו ב-35.6% והכנסות מלוגיסטיקה עלו ב-15.4%. הרווח הגולמי Non-GAAP גדל ב-36% ל-66.1 מיליון דולר והרווחיות הגולמית עלתה ב-3.9% ל-45.3%. ההפסד התפעולי של החברה הצטמצם ל-29.3 מיליון דולר. ה-EBITDA המתואם עמד על 21.3 מיליון דולר, עלייה של 46.8% ביחס לשנה שעברה.

- אחרי טיסה של 70%, מה המכפיל החזוי של ת״א-125?

- אופנהיימר: "2026 תהיה שנת המבחן של נייס"

- המלצת המערכת: כל הכותרות 24/7

מנכ"ל החברה אמיר שלכט וסמנכ"ל הכספים עופר קורן הגיעו לכנס של בית ההשקעות אופנהיימר לדבר על מנועי הצמיחה של החברה ובעיקר על שיתוף הפעולה עם שופיפיי והפוטנציאל שעדיין טמון בו.

מה מאפשר לכם לצמוח בקצבים כאלה לצד שיפור הרווחיות? מה שוק היעד ומה היתרון התחרותי?

"שוק היעד הוא B2C ואיקומרס בינלאומי", אומר שלכט. "אין הרבה מתחרים בשוק הזה, השווקים שאנחנו נכנסים אליהם נמצאים במזרח - יפן, אוסטרליה, קוריאה ושווקים נוספים שאפשר להיכנס אליהם ולמכור מהם לכל העולם. אנחנו מוסיפים שירותים נוספים, עד היום התמקדנו בעניין של שיפור המרה עכשיו אנחנו מאפשרים ללקוחות לקבל כספי מיסים בחזרה. אנחנו עובדים על שירות של ניהול ביקוש שיאפשר להכניס גם טראפיק חדש. יש לנו גם מוצר שפיתחנו עם שופיפיי שנותן לראשונה פתרון בלחיצת כפתור להתחלת מכירה בינלאומית, הוא הושק בספטמבר וצומח בקצבים מרשימים ויהיה מנוע צמיחה של החברה".

"מבחינת המאקרו זו לא שנה כזו טובה", אומר קורן. "אנחנו עדיין מתחת לממוצע הרב שנתי ויחד עם זאת אחרי שראינו נפילה בפברואר לשבועיים, ראינו מאז התייצבות, הסביבה די יציבה ונראית ברמה די דומה למה שצפינו לשנה. אם המתווה ימשך כך הוא מתאים לרמת התכנון. יש אפסייד עתידי אולי כאשר הבטחון של הצרכנים יגבר ונראה תוספת צמיחה. במחצית השניה של השנה אנחנו צופים צמיחה גדולה יותר שלא קשורה לסביבת המאקרו, היא תגיע מלקוחות חדשים שם הפייפליין הוא חזק שהיה לנו אי פעם. גם השירות עם שופיפיי הולך וצובר תאוצה ברמה יומית. בנוסף, גם החברה שרכשנו, BORDER FREE, בשביל היכולות והנכסים שלה תתרום לצמיחה. הלקוחות שלה הם לקוחות LEGACY אמריקאים כבדים אז הם דווקא קצת מכבידים עלינו, אבל החלק שלו בפעילות הולך ויורד. התחלנו להיכנס לתהליכי אינטגרציה של לקוחות מ-BORDER FREE, בדרך כלל כשעושים את זה אנחנו רואים קפיצה משמעותית אצל פעילות הלקוחות כי שיעורי ההמרה אצלינו גבוהים משמעותית. לא רק שיש לנו ביטחון גבוה למחצית השניה, אני חושב שהאלמנטים האלה מייצרים מומנטום חזק גם ל-2025".

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

כמה זמן לוקח המעבר של לקוח למשל מ-BORDER FREE אליכם?

"ללקוח אנטרפרייז גדול תהליך המעבר אלינו יכול לקחת כמה חודשים. מה שבעיקר לוקח זמן זה ההחלטות העסקיות שהלקוח צריך לקחת בתוך התהליך, זה נוגע בהמון מחלקות וזה גורם ללקוח לזוז לאט. לקטנים לוקח מספר שבועות. במערכת עם שופיפיי אין עניין של העברה, זה באמת לחיצת כפתור ולאחר מכן כמה שעות עם יום עד שהלקוח מתחיל למכור. החלק של שופיפיי בהכנסות גדל כי אנחנו אקסקלוסיביים איתם. כשהנקפקנו לשופיפיי ולסיילספורס היה משקל של 30% כל אחת בפעילות וזה גדל, אז זה ייתן לכם תמונה לאיפה הם עומדים היום".

"כל הרעיון מאחורי ה-MARKETS PRO, שיתוף הפעולה עם שופיפיי, הגיע מכך שהיו הרבה פעמים שהגיעו אלינו לקוחות קטנים, ובגלל שאנחנו גדולים מדי היה לנו גבול תחתון לגודל של לקוח", מוסיף שלכט. "מצד שני היה חבל לוותר על הפוטנציאל הזה. אחת האפשרויות הייתה לבנות פלטפורמה חדשה שמוכוונת לעסקים קטנים, אך למזלנו הכרנו אז את FLOW שכבר הלכה לכיוון הזה. ברגע שקנינו אותם יכלנו לחבר את שני הדברים, הידע שלנו והפלטפורמה שלהם. שופיפיי היו 'השושבין' של העסקה הזו והגענו למצב שאנחנו יכולים להציע את הפתרון על גבי שופיפיי כאשר הוא מוטמע שם. שופיפיי נותנים את השירות והשיווק אבל מאחורי הקלעים אנחנו עושים את העבודה".

- 1.ליאור 29/05/2024 07:10הגב לתגובה זוומהו השתפ עם שופיפיי