אירופה צפויה לגלוש למיתון כבר בחודשים הקרובים

מדד הייצור התעשייתי בגרמניה שהתפרסם הבוקר הצביע על ירידה של 1.9% בחודש נובמבר, כאשר הצפי היה לעלייה של 0.3% בפעילות. בחישוב שנתי, מדובר על ירידה של 4.7%, הירידה החדה ביותר בייצור הגרמני מאז המשבר הכלכלי ב-2008. בנוסף, סנטימנט הצרכנים ירד בחודש דצמבר לרמה ל 107.3 נק', ירידה חדה יותר מהצפי.

מדד הייצור התעשייתי בגרמניה: הנפילה החדה ביותר בעשור האחרון

הנתונים הבוקר ממשיכים רצף של נתוני מאקרו חלשים במיוחד שפורסמו בימים האחרונים: אמש פורסם כי ההזמנות החדשות ממפעלים ירדו בחודש נובמבר ב-1%, בחישוב שנתי מדובר על נפילה של 4.3%, הירידה החדה ביותר ב-6 השנים האחרונות.

- המכסים של טראמפ מפילים את השווקים באירופה

- שווקים בעולם: אירופה נופלת ב-3%; החוזים העתידיים יורדים ב-1.5%

- המלצת המערכת: כל הכותרות 24/7

ביום שישי האחרון פורסם כי מדד מנהלי הרכש ירד בחודש דצמבר לרמה של 51.1 נק' בלבד, הרמה הנמוכה ביותר ב-4 השנים האחרונות, כאשר הקריאה בצרפת ובאיטליה נמצאות מתחת לרף ה-50 נק', דבר שמצביע על צפי להתקררות כלכלית נוספת בחודשים הקרובים.

מדד מנהלי הרכש באירופה

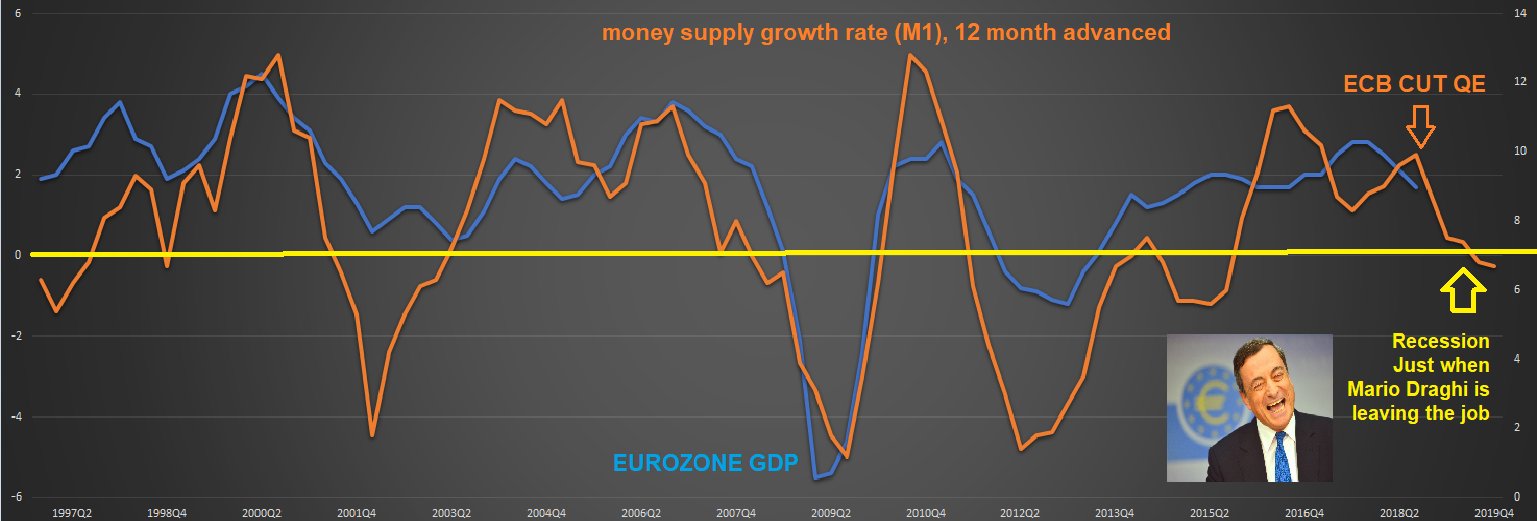

במקביל להיחלשות נתוני המאקרו ביבשת הישנה, שוק הכסף ממשיך להצביע כי לא מדובר בחולשה זמנית, וכי אירופה צפויה להיכנס למיתון כבר ב-2019. אחד האינדיקטורים האמינים לשוק האירופאי הוא הגידול בכמות הכסף (והצגנו אותו בעבר). בעולם שצמיחה כלכלית בנויה על חוב ויצירה של כסף חדש, יש חשיבות רבה לרמות הגידול בכסף (שמצביע על גידול בהלוואות וכו'). בסופ"ש האחרון התפרסם כי קצב הגידול בכמות הכסף עמד על רמה של 6.7% בלבד בחודש נובמבר האחרון. מבחינה היסטורית קצב הגידול הנוכחי צפוי לגרום למיתון (בתוך 12). הכלכלה האירופאית מציגה קצב גידול דומה בכל החודשים האחרונים, ולכן הצפי הוא לכניסה למיתון לקראת ספטמבר 2019, בדיוק כאשר מריו דראגי צפוי לעזוב את תפקידו כיו"ר הבנק המרכזי.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

הגרף הבא מציג את השינוי השנתי בגידול הכסף בשוק (12 חודשים קדימה), לבין השינוי השנתי בתמ"ג של גוש האירו.

צריך לציין כי החל מהחודש, הבנק סיים את תוכנית הרכישות שביצע בשווקים במהלך השנתיים האחרונות. הירידה בקצב גידול הכסף צפויה להפוך למהירה הרבה יותר כעת.

בישיבה האחרונה טען הבנק המרכזי כי הצמיחה באיחוד האירופאי צפויה לעמוד על 1.7% (ירידה של 0.1%), אך היא נראית היום כאופטימית במיוחד. בהקשר זה נציין גם את תחזית הצמיחה של בנק ישראל שפורסמה היום וצופה צמיחה של 3.1% ב-2019 (לכתבה המלאה). ההאטה בפעילות הכלכלית באירופה צפויה לגרום גם לתחזית זו להיראות כמופרזת.

- 3.אילן 15/08/2019 07:18הגב לתגובה זועלה ממונף 60 % וגורביץ מנחש

- 2.חכם 08/01/2019 21:17הגב לתגובה זותסתכלו גם עכשיו מחוץ לחלון. ממש גשם.

- 1.השווקים 08/01/2019 21:10הגב לתגובה זועברנו ללונגים מספיק שורטים היינו בשורטים היום אכלנו אותה בקטן ברחנו ללונגים עם בזרם לא נגד .