גם אתם תהיתם למה ביו דבש זינקה ב-120% בשבוע? לא תאהבו את התשובה?

חברת ביו דבש ביו דבש 0% שרוצה לייצר דבש מתורבת חתמה על מזכר הבנות למיזוג עם חברת וילק וילק -5.77% שעושה את אותו דבר בתחום החלב - בעסקת מניות, וביו דבש תהפוך לחברה בת בבעלות מלאה של וילק תמורת הקצאת מניות של וילק. חברת ביו דבש שייכת לעדי צים, ששולט בחברת האשראי החוץ בנקאי אס אר אקורד.

ביו דבש הוקמה ע"י אריק קאופמן, ירון קייזר ועדי צים. לאורך הדרך הם מכרו מניות ועדי צים נשאר בעל השליטה. כעת ביו דבש רוצה להתמזג (זה עדיין צריך לעבור את אישור בעלי המניות) לתוך וילק, שגם אותה הקימו קאופמן וקייזר. וילק גייסה כסף לאחרונה מסטייק הולדר, סליחה - מיטק, שגם אותה הקימו קאופמן וקייזר. מיטק לא הצליחה לקבל את אמון המשקיעים בארץ, המניה התרסקה ועברה לוול סטריט כדי להתחיל מחדש, ואז גם שם לא הצליחה לקבל את אמון המשקיעים ושינתה את השם ל'סטייק הולדר' כדי להתחיל שוב מחדש. אחרי שסטייק הולדר השקיעה בוילק היא גייסה אתמול 6 מיליון דולר ממשקיע חדש. השאלה האם הפעם זה יצליח יותר מרחפת כמובן באוויר. חובת ההוכחה היא על החברה. בצד החיובי אצל וילק - היא הצליחה להשיג כסף מדנונה, 2 מיליון דולר. הבעת אמון של החברה מצד אחד, אבל בשבילה זה גם כסף קטן. היא יכולה להשקיע בהרבה סטארט-אפים ואם אחד מהם יצליח היא תיהנה. מצד שני, אם הכסף יירד לטימיון - זה לא סכום גדול שדנונה לא יכולה להפסיד אותו.

ביו דבש וגם וילק הן שתי חברות חלום שנמצאות בתחילת הדרך - סיכון וסיכוי תמיד הולכים יחד. הסיכון גבוה אבל כמובן שאם אחת מהן תצליח זה יכסה את ההפסדים. הבעיה היא שבדרך המשקיעים שהצטרפו להרפתקה הפסידו עשרות אחוזים על ההשקעה שלהם.

ובחזרה למיזוג המוזר - בשבוע האחרון עקבנו אחרי מניית ביו דבש וראינו אותה מזנקת ב-100%. חשוד מאוד אמרנו לעצמנו בזמן שראינו גם שחצי משווי החברה שבידי הציבור תוך החליף ידיים תוך ימים ספורים. המניה עלתה משער של 1.2 שקל לשער של 2.6 שקל, כל זאת ללא דיווח לבורסה שעשוי להסביר את הזינוק החד.

- המיזוג לא הבשיל, והמנכ"ל עוזב. מה קורה בוילק?

- ביו דבש: "כלל רכיבי מוצר הדבש המתורבת עומדים בדרישות ה-FDA"

- המלצת המערכת: כל הכותרות 24/7

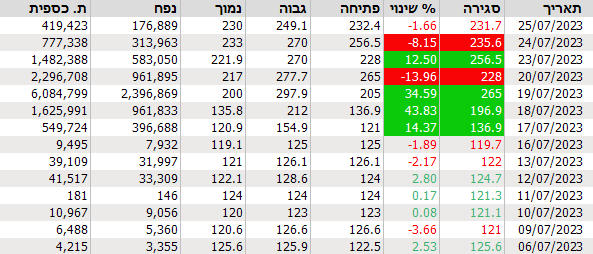

בנוסף לכך, ניתן היה לראות כי הזינוקים החדים במסחר באו לצד זינוק חד במחזור המסחר כפי שניתן לראות בטבלה הבאה. מה גורם למניה שמרכזת מחזורים אפסיים לעבור למחזורים של מיליוני שקלים? התשובה מגיעה היום במיזוג של החברות עם הערת עסק חי.

כעת עם פרסום המיזוג המיועד בין ביו דבש לוילק, אפשר רק לשאול האם היה מי ש"דאג" להקפיץ את שער המניה כיוון שככל שהמחיר גבוה יותר, כך יחס המיזוג לטובת ביו דבש עולה.

על פי הסכם המיזוג בין וילק וביו דבש, "יחס ההחלפה של המניות המוקצות במניות ביו דבש יקבע בהתאם לממוצע שווי שוק של וילק טכנולוגיות ושל ביו דבש בבורסה ב-30 הימים האחרונים, כאשר משווי השוק של החברה ינוכה סך שלא יפחת 4 מיליון שקל בגין ה"שלד הבורסאי" וכן הפחתה של כמות המזומנים שתיוותר בביו דבש במועד השלמת העסקה".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

נכון לכתיבת שורות אלו מזנקת מניית ביו דבש ב-16% נוספים למחיר של 2.7 שקל ושווי שוק של 49.8 מיליון שקל. מניית וילק קופצת גם היא ב-4% למחיר של 1.06 שקל ושווי שוק של 72.7 מיליון שקל.

אגב וילק - היא עצמה ניסתה להירשם בנאסד"ק רק בסוף השנה שעברה. בינתיים זה לא קרה. אבל לאן ממהרת וילק? אמנם מדובר בחברה קטנה ולא בטוח שיש למניה לאן ליפול, אבל ברור שהיא לא בשלה להנפקה בוול סטריט, שורפת מזומנים, רושמת הערת "עסק חי" והשוק כעת גם כך בתקופה קשה מבחינת הנפקות, בטח הנפקות בעיתיות, מסוכנות, הנפקות חלום שעוד לא בטוח שיצליחו. אפשר לחכות, להפוך את החברה לאיכותית ואז להתקדם לשלב הבא.

- 7.לרון 20/09/2023 09:48הגב לתגובה זובעל מזל ללא ספק,מלך מידס מודרני לא המלצה

- 6.אזרח 27/07/2023 13:23הגב לתגובה זואו שעוד פעם יגידו מצטערים נרדמנו

- 5.חחח (ל"ת)אנונימי 26/07/2023 16:51הגב לתגובה זו

- 4.דב 26/07/2023 16:49הגב לתגובה זומידע פנים כנראה זורם פה יותר מהר מחקיקת חוקים בכנסת. מתי ישימו לזה סוף? איפה הרשות לעזאזל

- 3.אבי כץ 26/07/2023 16:43הגב לתגובה זובתור אחד שעוקב מקרוב אחר מניית ווילק בעיקר , גם ילד בן 8 ישים לב שמתרחש שם משהו לא כשר כבר שנתיים, בכמה מאות שקלים כל פעם המניה נסגרת באדום בוהק (יש מי שמוכר ויש מי שקונה) ומפעילה מניפולציות מהמשקיע הקטן שמושקע בשער גבוה למכור מאי הוודאות ואי האמון במניה שכל פעם מוציאה דווקא פרסומים טובים. אין פיקוח אמיתי וקיים היעדר חריף בבדיקת המניה לעומק ועל כן היא נתונה למשחק של בעלי עניין בעלי שליטה ע''י מיד פנים שחולקים יותר מדי כיסים , ושוב חבל שהמשקיע הקטן לא מוגן בידי הבורסה פעם אחר פעם.

- 2.ירון ואריק 26/07/2023 16:15הגב לתגובה זוהכל מכוון מי הוריד את וילק כדי לקבל מתחתית מניות זה עיסקה חתול וכלב של עדי צים צריכים הערכת שווי על עסק חי לא שווה יותר מכלום אין מזומנים

- 1.אמנון 26/07/2023 16:14הגב לתגובה זושיתחרו מול השוק העולמי.פה נהיו מפונקים, לעשות רווחים בלי תחרות הוגנת זה שוד של הציבור.