מספנות ישראל מקימה ממגורות לקליטה; טוענת כי תזרז את פריקת הסחורות בארץ

החברה חתמה על הסכם בהיקף של 96 מיליון שקל עם ספק אירופאי שיספק את הסילוסים ומערכות המתקן וכן שירותים נוספים בפרויקט; המתקן שיוקם ייתן מענה למחסור בתשתיות בתחום הממגורות ויאפשר קצבי פריקה גבוהים

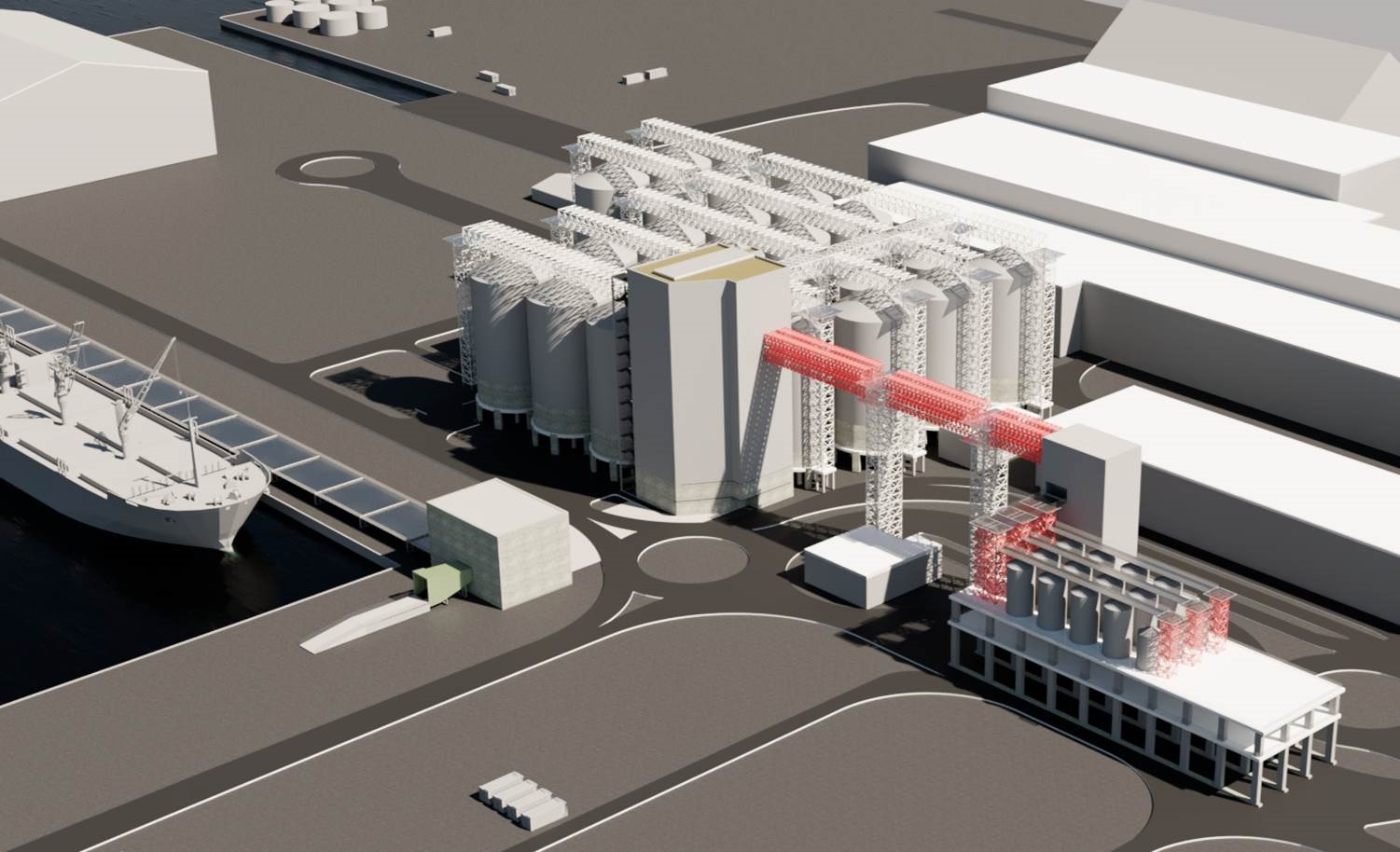

חברת תעשיות מספנות ישראל מספנות ישראל 0.06% מעדכנת היום על התקדמות פרויקט מתקן ממגורות לקליטת תבואות בשטח נמל החברה בחיפה. החברה מדווחת כי החברת הבת, נמל מספנות ישראל, התקשרה עם חברה אירופאית הפועלת בתחום בהסכם בהיקף של כ-96 מיליון שקל, לפיו תספק החברה האירופאית סילוסים, מערכות ומתן שירותים נוספים לפרויקט.המתקן שיוקם בשטח נמל החברה בחיפה, יאפשר לחברה שינוע של תבואות מרציף הפריקה באמצעות שלושה מסועים בקצב גבוה, ויאפשר אחסנה של כ-60,000 טון תבואה במתקנים הנרכשים על פי ההסכם, עם פוטנציאל להרחבת המתקן בעתיד. בנוסף, המתקן יאפשר פריקה למספר משאיות במקביל ויתוכנן כך שיתאפשר לחברו בעתיד למסילת רכבת.משך הזמן המשוער לאספקת המערכות והשירותים נאמד בשלב זה בכ-24 חודשים.התקשרות החברה הבת עם הספק בהסכם האמור, הינה לביצוע חלק מהעבודות המתוכננות במסגרת פרויקט הממגורות וכי החברה הבת צפויה להתקשר בעתיד עם ספקים נוספים לעניין ביצוע עבודות נוספות, לרבות עבודות תשתית, בהתאם לתכנון המפורט לביצוע והשלמה של פרויקט זה ולתחילת הפעילות השוטפת של הממגורות. הדמיית הממגורות. קרדיט:תעשיות מספנות ישראל.הקמת מתקן הממגורות הינה בהתאם לאסטרטגיית החברה והחברה הבת להמשיך ולפתח את עסקיהן ואת מגוון השירותים המוצעים והניתנים ללקוחות בתחום הייבוא בהובלה ימית. כמו כן, השלמת הפרויקט עתידה להעניק לחברה הבת פתרון למתן שירותים נוספים לאוניות הפוקדות את הנמל אותו היא מתפעלת וכן לאפשר לזו להציע ולהעניק שירותים לאוניות שעד היום לא פקדו את הנמל, כתוצאה מהעדר תשתיות מתאימות לקליטת מטעני גרעינים מסוגים שונים. עוד יצוין, כי פעילות המתקן עתידה להגביר את קצב פריקת מטעני הגרעינים בנמל, מה שעתיד להוביל להגדלת היקפי פעילות של החברה הבת בתחום פריקת מטענים מסוג זה.צביקה שכטרמן, מנכ"ל תעשיות מספנות ישראל: "ההסכם עליו אנו מעדכנים היום מטרתו לעדכן על קידום הקמת מתקן הממגורות בשטח נמל החברה בחיפה. מדובר בפרויקט שהינו בהתאם לאסטרטגיית החברה להרחיב ולגוון את פעילותה ולייצר ריבוי מרכזי רווח. תחום הממגורות לקליטת תבואה (גרעינים) סובל בישראל ממחסור בתשתיות, ובשל כך מחוסר יעילות ותורים ארוכים לפריקה. האסטרטגיה של החברה היא להמשיך ולפתח את עסקיה תוך שימוש במיקומנו על קו המים וסינרגיה בין פעילויות הליבה השונות של החברה".

הדמיית הממגורות. קרדיט:תעשיות מספנות ישראל.הקמת מתקן הממגורות הינה בהתאם לאסטרטגיית החברה והחברה הבת להמשיך ולפתח את עסקיהן ואת מגוון השירותים המוצעים והניתנים ללקוחות בתחום הייבוא בהובלה ימית. כמו כן, השלמת הפרויקט עתידה להעניק לחברה הבת פתרון למתן שירותים נוספים לאוניות הפוקדות את הנמל אותו היא מתפעלת וכן לאפשר לזו להציע ולהעניק שירותים לאוניות שעד היום לא פקדו את הנמל, כתוצאה מהעדר תשתיות מתאימות לקליטת מטעני גרעינים מסוגים שונים. עוד יצוין, כי פעילות המתקן עתידה להגביר את קצב פריקת מטעני הגרעינים בנמל, מה שעתיד להוביל להגדלת היקפי פעילות של החברה הבת בתחום פריקת מטענים מסוג זה.צביקה שכטרמן, מנכ"ל תעשיות מספנות ישראל: "ההסכם עליו אנו מעדכנים היום מטרתו לעדכן על קידום הקמת מתקן הממגורות בשטח נמל החברה בחיפה. מדובר בפרויקט שהינו בהתאם לאסטרטגיית החברה להרחיב ולגוון את פעילותה ולייצר ריבוי מרכזי רווח. תחום הממגורות לקליטת תבואה (גרעינים) סובל בישראל ממחסור בתשתיות, ובשל כך מחוסר יעילות ותורים ארוכים לפריקה. האסטרטגיה של החברה היא להמשיך ולפתח את עסקיה תוך שימוש במיקומנו על קו המים וסינרגיה בין פעילויות הליבה השונות של החברה".