מה מלמד ספר הפקודות באג"ח ממשלתי בריבית משתנה?

תנועת השוק בטווח הקצר, כאשר אין חשיפה למידע חדש מהותי, מונעת בעיקרה על ידי יתרות המזומנים או חוסר ביתרות המזומנים של משקיעים מוסדיים. משקיע מוסדי עשוי להתעורר בוקר אחד ולגלות שבידו עודף יתרות מזומנים ביחס לרמה שהוא סבור שהיא אופטימלית, או כאשר הוא צופה מחסור במזומנים בהמשך יום המסחר ולפיכך הוא מחליט לבצע פעולות מתאימות. לו היינו יכולים לקבל אינדיקציה מראש לגבי יתרות המזומן בידיהם של משקיעים מוסדיים, היה בידנו מידע שניתן לנצל אותו בטווח הקצר. לרוע המזל, נתונים מסוג זה מתגלים בדי עבד ולפיכך הם חסרי ערך.

יחד עם זאת המסחר באג"ח ממשלתי בריבית משתנה עשוי לתת לנו מספר אינדיקציות. אג"ח ממשלתי בריבית משתנה (גילון לשעבר) הנו בעצם מק"מ מתגלגל. הריבית שנקבעת שלושה חדשים מראש הנה ריבית רבעונית על סמך ממוצע תשואת המק"מים לשלושה חדשים ואילך. לפיכך כאשר עקום התשואות עולה, הריבית גבוהה במעט מזו של מק"מ 3 חדשים. כמו כן, תוספת התשואה מבטאת גם פיגור בעיתוי קביעת הריבית של כשלושה חדשים. מאידך האג"ח חוסך עמלות גלגול של מק"מ (עמלה זו היא זניחה עבור משקיעים מוסדיים). האג"ח נחשב גם חסר סיכון וגם בעל רמת נזילות גבוהה ביותר. קיימות שתי סדרות של אג"ח ממשלתי בריבית משתנה. האג"ח הארוך יותר (1130) נושא תשואה מעט גבוהה יותר על מנת לשקף רמת אי ודאות גבוהה יותר של שיעורי התשואה העתידיים.

אג"ח ממשלתי בריבית משתנה ומק"מים קצרי טווח הנם "חשבון הבנק" של משקיעים מוסדיים שנתוניהם גלויים לעין כל.

כמה עובדות מעניינות:

1. נפח המסחר באג"ח זה משתנה הן במהלך יום המסחר והן בתקופה. במהלך יום המסחר מתנהל בדרך כלל מסחר בעצלתיים ואילו ברבע השעה האחרונה (שלב נעילה) נפח המסחר גבוה במיוחד. בחדש של לפני יום האקס, עולה המסחר באופן דרמטי (רבע מיליארד שקל יומי באג"ח הפחות נזיל – 1130, אינו יוצא דופן) ואילו בחודשיים שלאחר מכן נפח המסחר יורד.

2. בעוד ששיעור שינוי תוך יומי ממוצע בתשואה במק"מ הנו עד שתי עשיריות האחוז שיעור השינוי בסדרה 1130 יכול להגיע אפילו ל-15 עשיריות האחוז במסחר התוך יומי.

- הפנסיות מצפון אירופה מתחילות להתרחק מארה"ב

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

- המלצת המערכת: כל הכותרות 24/7

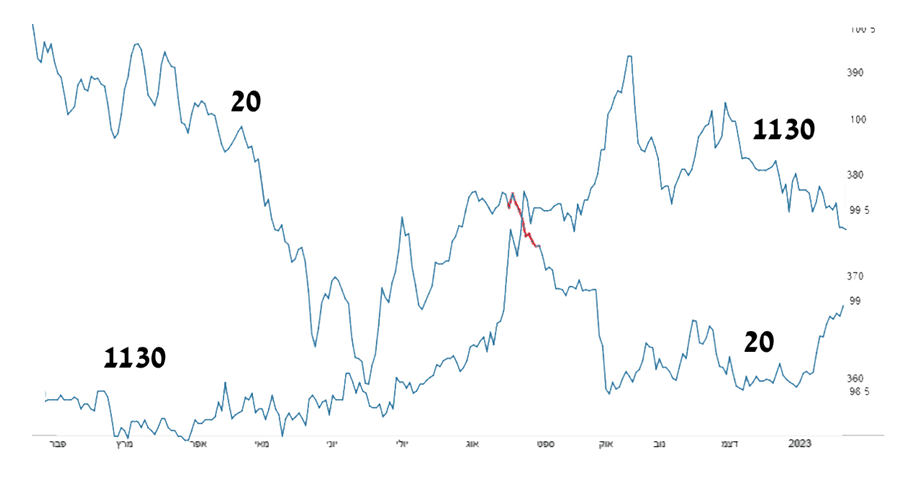

3. המתאם בין מחיר האג"ח לבין מדד תל בונד 20 הנו שלילי באופן מובהק!!!. כלומר כאשר מחירי אג"ח הכלולים במדד יורדים (והתשואה לפדיון גדלה) מחירי 1130 עולים! נוכל לראות זאת בגרף כאשר קו אחד מתאר את מדד 20 והשני את מחירי 1130 בשנה האחרונה.

האם התנהגות הפוכה של מחירי 1130 מעידה על הפיגור בעדכון הריבית בעד שלושה חודשים? לא בהכרח. היום למשל, שיעור הריבית שיקבע עבור 1130 בשלהי פברואר עבור מאי גבוה ב-0.11 שקל מזה אשר ישולם בפברואר. הפסד הריבית מעתה ועד עדכון הריבית (חדש אחד) יכול להסביר אולי שלוש מאיות האחוז אך בוודאי שלא יכול להסביר ירידה במחיר האג"ח מרמה של 100 לפני חודשיים לרמה של 99.4 (כלומר עלייה בתשואה לפדיון). אם כך ישנה סיבה אחרת.

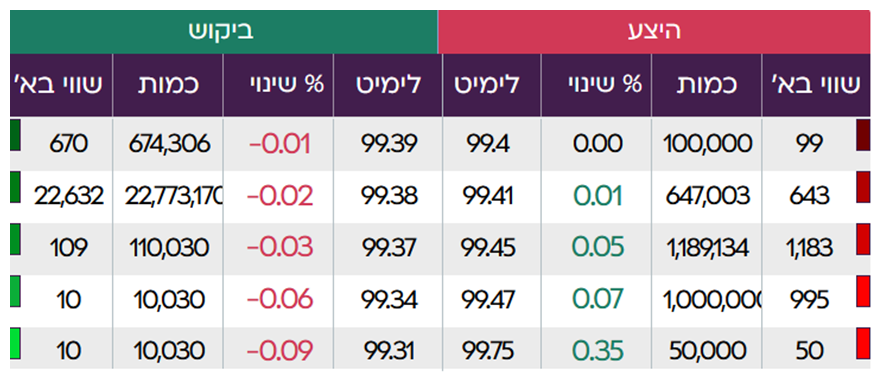

נבחן את ספר הפקודות.

תחת ההנחה שאג"ח זה תנודתי בהרבה ממק"מ והוא מרכיב אחד "בחשבון הבנק" או "מסלקה" של משקיעים מוסדיים קיימות כמה אפשרויות: משקיע מוסדי נמצא בחוסר מזומנים עקב משיכות, או, צופה שינוי חיובי במגמה בשוק ולכן הוא מכניס פקודת היצע (לעיתים של עשרות מיליוני שקלים). לעומת זאת, משקיע מוסדי בעל עודף מזומנים הן בגלל הפקדות והן בגלל פעולות מכירה שבצע, יכניס פקודת ביקוש.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס...

ספר הפקודות טרם ביצוע גלוי לעין כל. ברור יחד עם זאת שאם עסקה בוצעה, דבר המגלה את כוונותיו של היוזם, חייב להיות גורם בצד השני של העסקה שכוונותיו הפוכות, אך בדיעבד. לדוגמא, משקיע מוסדי מכניס פקודת היצע מאחר שבכוונתו לייצר מזומן לצורך הפניה לשוק ההון. אם מתבצעת עסקה, המשקיע שקנה ממנו את האג"ח הוא לאחר שביצע, למשל, פעולות מכירה. כלומר בהינתן מצב השוק לרגע הפעולה, נוצרו יתרות מזומן שעשויות לחזור לשוק.

בגרף המופיע למעלה ישנה אינדיקציה ברורה לעובדה שהפרמיה רגישה לסנטימנטים בשוק בזמן אמת. לפני ירידה משמעותית במדד 20 עלה הביקוש ל- 1130, דבר המעיד על סנטימנט שלילי.

במילים אחרות, הפרמיה באג"ח 1130 (הפער בין 100 למחיר) מעידה כנראה על מצב יתרות המזומן של המשקיעים הכבדים בשוק.

- 5.תובנות מעניינות - תודה רבה ! (ל"ת)dork 25/01/2023 10:14הגב לתגובה זו

- 4.ZZ 24/01/2023 17:08הגב לתגובה זותגיד אתה אמיתי?

- 3.מעניין מאוד. תודה. (ל"ת)הקורא 24/01/2023 16:29הגב לתגובה זו

- 2.אחד 24/01/2023 14:42הגב לתגובה זואבל סוחר אג"ח אתה לא!

- ברור שלא (ל"ת)אחד העם 24/01/2023 19:06הגב לתגובה זו

- 1.דן 24/01/2023 14:04הגב לתגובה זותודה רבה !