האם להשקיע במניות בנקים?

האם להשקיע במניות הבנקים? האם למכור את מניות הבנקים? השאלות הנפוצות האלו לא באמת יקבלו תשובה חותכת, אבל אנסה כאן להסביר את היתרונות והחסרונות שבהחזקה במניות בנקים בתקופה כזו. אתחיל מהסוף - לדעתי, הסיכון לא שווה את הסיכוי. בכל השקעה יש כמובן סיכוי וסיכון שהולכים ביחד. תשקיעו באופציות מסוכנות, הכסף יימחק או שתרוויחו פי כמה. בנקים בהגדרה הם השקעה סולידית, הסיכון לרוב נמוך וכך גם הסיכוי. לא בטוח שזה המקרה בנקודת זמן הנוכחית.

מניות בנקים מספקות תשואה שתלויה בתשואה שלהם על ההון ונגזרת ממכפיל ההון שלהם. מה הכוונה? נניח שבנק מייצר תשואה של 10% על ההון ונניח שהוא נסחר במכפיל הון של 1 - כלומר שווי השוק שלו שווה להון. במצב כזה התשואה הצפויה למשקיע היא 10%. נניח רק לשם המחשה שהבנק נסחר פי 2 על ההון. במצב כזה, התשואה היא 5%. השווי כפול מההון, התשואה על השווי נחתכת. במצב ההפוך - אם הבנק היה נסחר בחצי על ההון התשואה היתה 20%. תשואה של 10% על ההון היא 20% על השווי.

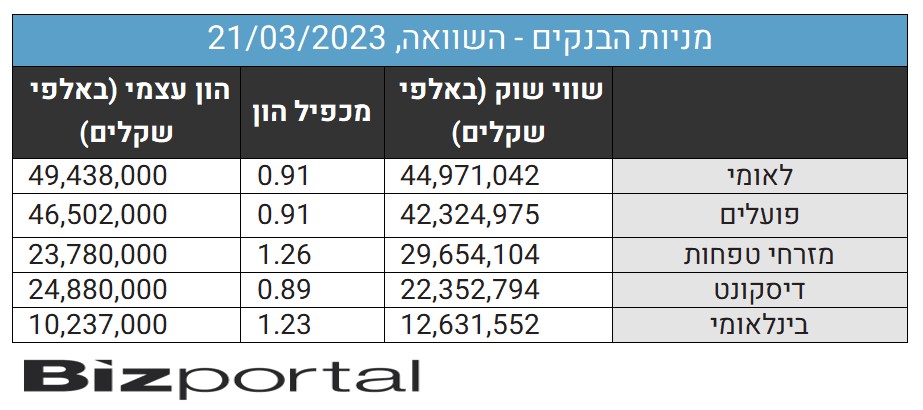

הבנקים ייצרו בשנה שעברה תשואה חלומית על ההון, אבל זו תשואה מוטה כלפי מעלה, זו תשואה שלא תחזור (יכולים להרחיב בעניין בטור הזה). אבל, כן סיכוי בהחלט סביר שהם ימשיכו לייצר מעל 10%. הבנקים נסחרים ב-0.9 בערך על ההון שלהם (בלי החריג, מזרחי טפחות שנסחר גבוה יותר, אבל גם מספק תשואה גבוהה יותר). אם תעשו חשבון תקבלו תשואה צפויה של 11%.

זו תשואה "נורמלית". זו לא תשואה שמגיעה משנה מדהימה שבה הריביות מזנקות כמו 2022, אבל זו גם לא תשואה בשנה קשה, שנה של האטה גדולה. איך תראה 2023? אף אחד לא יודע, רק שההערכות שהיא לא תהיה קלה, שהכלכלה תרד מדרגה לצד או בהמשך להאטה בעולם. תוסיפו לזה את הקרע על ענייני הרפורמה-מהפכה, קחו את הדכדוך שקיים כנראה בכל בית, את הירידה בחשק לצרוך. ותקבלו שנה אפילו קשה.

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- בנק הפועלים מחזיר את "מניה במתנה"

- המלצת המערכת: כל הכותרות 24/7

וכל זה עוד מבלי לגעת בסיכון, קטן מאוד אומנם, אבל קיים של תרחיש בלהות. אף אחד לא האמין שקרדיט סוויס ייפול. זה קרה. אצלנו הסיכוי אפסי כי הפיקוח על הבנקים מגן על הרווחים שלהם ומונע תחרות בצורה שוטפת ואסרטיבית. הפיקוח על הבנקים ובנק ישראל יקריבו כל מה שצריך והעיקר - שהבנקים המקומיים יהיו יציבים.

בנקים הם אופציה על המשק. בנקים הם תמונת ראי של המשק. אנחנו כמעט שלושה חודשים מתחילת השנה, במחאות-הפגנות וקרע שלא היה כמותו והבנקים לא ירדו מתחילת השנה. אין התאמה. זה אומר אחד משניים - או שהשוק צודק ואגב, חייבים לומר, זה התרחיש השכיח. כלומר, מניות הבנקים לא יורדות כי הן לא צריכות לרדת, ואם כך אז המשקיעים חושבים-מעריכים-מניחים כי כל מה שאנחנו עוברים עכשיו סביב הרפורמה המשפטית זה קשקוש אחד גדול, קיצונים משני הצדדים שלא יפריעו לכלכלה הישראלית החזקה. אולי זה נכון. אבל האפשרות השנייה היא שמניות הבנקים מסיבות כאלו ואחרות כמו השוק כולו (אם כי לא כמו מניות הבנקים), עדיין מחזיקות מסיבות "טכניות" - למשל: כספים שזורמים מהפנסיה-גמל, מכפילים נמוכים ועוד.

אף אחד לא יודע כמובן מה התשובה הנכונה, כל אחד יכול להעריך, אבל תהיה הסיבה אשר תהיה. מה שברור לרוב הכלכלנים והאנליסטים ש-2023 גם בלי רפורמה-מהפכה, היא שנה לא פשוטה. מה שברור למנהלי הבנקים ש-2022 לא תחזור. וגם אם נניח שהיא תהיה נורמלית עם 10% פלוס תשואה משמע 11% על השווי. בהינתן האלטרנטיבה הסולידית של פיקדון ב-5%, אגרות חוב סולידיות ביותר, תיק אג"ח ב-6%-7%, למה לקחת סיכון בשביל פרמיה של 5% - כלומר, אתם תרוויחו כנראה 5% יותר מפיקדון-אג"ח אבל יש לכם סיכון.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

מה הסיכון? מה לא: רפורמה-הפיכה, זה בהחלט לא גלום במחירים. קחו את זה בהסתברות קטנה, אבל אל תתעלמו מזה. קחו גם הסתברות לשנה קשה, עם הפרשות גדולות להפסדי אשראי, אל תתנתקו ממה שקורה בעולם. קחו בחשבון את הפסדי האג"ח שיחלחלו לדוח רווח והפסד של הבנקים השנה. ותזכרו בנקים, לפחות עד היום נסחרו בין 0.5 ל-1.5 על ההון העצמי שלהם. נכון, זה לא תורה מסיני, אבל בתקופות של שגשוג המניות זינקו למכפילי הון של 1.5, ובשפל ל-0.5. אנחנו היום ב-0.92. יש לאן לרדת אם חושבים שהולכים להאטה.

וכל זה, תחת הסתייגות גדולה - מניות הבנקים הוכיחו את עצמן בעבר כהשקעה טובה ולטווח ארוך בנקים כנראה ימשיכו להיות השקעה טובה. אחרי הכל הם מוגנים-שמורים על ידי בנק ישראל והמפקח. השאלה, אם בנקודת זמן הזו הם השקעה שמגלמת את הסיכונים? לדעתי לא.

- 15.אבישי צדק, הבנקים צנחו (ל"ת)גדעון המשקיע 31/03/2023 14:42הגב לתגובה זו

- 14.לרון 23/03/2023 10:04הגב לתגובה זושולט בבנק הנפלא הבינלאומי דרך פיבי,סתם להשכלה כללית

- 13.אם כבר להשקיע בארץ זה רק במניות בנקים או אגח לטווח 21/03/2023 17:56הגב לתגובה זואם כבר להשקיע בארץ זה רק במניות בנקים או אגח לטווח 1-3 שנים בתעודות סל

- 12.הקונצרניות נותנות היום 6-7 אחוז תשואה לפדיון באגח 21/03/2023 17:54הגב לתגובה זוהקונצרניות נותנות היום 6-7 אחוז תשואה לפדיון באגח 5 שנים ממוצע. אבל הן עדיין נופלות בבורסה. זה גם נראה משום מה לא אטרקטיבי למשקיעים כי הן ירדו ב 4% מפברואר ועד היום. אז לא נשאר בארץ במה להשקיע מלבד קרן כספית

- 11.אייל 21/03/2023 13:56הגב לתגובה זואני מנח שבסיטי עשו שעורי בית טובים לפני שעלו להחזקה של 3% השבוע בדיסקונט אומנם הם ניכנסים לטווח ארוך אבל home work its F home work https://www.globes.co.il/news/article.aspx?did=1001441748

- 10.שי 21/03/2023 13:36הגב לתגובה זועבורי, אחוזים בודדים מהתיק זה סיכון סביר

- 9.ברלר 21/03/2023 13:07הגב לתגובה זושנה זו היא שנה מיוחדת בארץ ובעולם, לכן אין כלל לדעת אם מדד 35 יעלה עד סוף השנה ב20 עד 30 אחוז או ירד. ישנם גורמים רבים שגורמים לחשוב שהמדד בארץ ובעולם יעלה ויש גם גורמים רבים שעשויים להוריד את המדדים בעשרות אחוזים. לכן כל מאמר הינו בגדר ניחוש בלבד. לדעתי אפשר להשקיע בסל מניות בנקים בערך 20 עד 30 אחוז מהכסף שיש לאדם. בהצלחה לכולם

- 8.א 21/03/2023 12:42הגב לתגובה זובנק הפועלים עשה 15% על ההון. מחלק גם דיבדנד, ונסחר 0.9 על ההון. הכסף שהרווחיו ולא חולק נכנס להון העצמי.כך שהפוטנציאל של פועלים לדוגמא הוא לפחות 25% אם מכניסים תשואה דיב הגעה למכפיל 1 על ההון. ומשם עוד יש לעלות אם תהיה גאות בשווקים

- 7.כתבה יפה , מקצועית ומרעננת . לא זכור לי אם לבנקים 21/03/2023 12:40הגב לתגובה זוכתבה יפה , מקצועית ומרעננת . לא זכור לי אם לבנקים יש אפשרות רכישה של מניותיהם בימים אלו . אם כן! זו גם סיבה . אם ישבר קו התמיכה הנוכחי . הירידות תהינה עמוקות .

- 6.שרה 21/03/2023 12:12הגב לתגובה זותלוי בהמשך ההפגנות שמנכלי הבנקים בעיקר דיסקונט והפועלים יובילו. אישית אני בינתיים תופסת מרחק. גם בארה"ב מכרתי את מניות הבנקים הגדולים שהיו לי. איך אומרים בשיר: יושב על הגדר רגל פה רגל שם. קשה להשקיע בארץ בבנקים.

- 5.פתאום לביזפורטל מתחשב בנזק של ההפיכה המשפטית (ל"ת)העם 21/03/2023 12:11הגב לתגובה זו

- אין שום נזק, יש רק תועלת (ל"ת)אלי 21/03/2023 14:08הגב לתגובה זו

- מוטב מאוחר מאשר לעולם לא (ל"ת)ירד להם האסימון 21/03/2023 13:02הגב לתגובה זו

- 4.אבישי תגיד 21/03/2023 12:03הגב לתגובה זואם תגיד שאנדרו אביר או ממלא מקום זמני אחר.. נראה שהבנקים בארץ בלי פיקוח! בקרוב נראה מה יהיה באגח הקוקו'ס,המחירים של הניירות בשחקים..

- 3.מאיר 21/03/2023 11:52הגב לתגובה זואבישי תודה!

- שרה 21/03/2023 12:14הגב לתגובה זולמי הכוונה אנשים ישרים??? אני צריכה להדליק את הפנס........

- 2.אני 21/03/2023 11:43הגב לתגובה זואלא לבנקים, והם מושכים משכורות ובונוסים של מיליארדים על חשבון הציבור.

- 1.י. 21/03/2023 11:38הגב לתגובה זובנקים מחלקים גם דיבידנד כלומר עוד כ 3-4 אחוז

- עודד 21/03/2023 12:09הגב לתגובה זוהדיבידנד שאתה מקבל מגיע מהרווחים ומהתשואה על ההון

- חילקו 21/03/2023 12:05הגב לתגובה זואם יצטרכו לחזק את ההון ישמרו את הכסף ואפילו יעשו הנפקות אם ייקחו מהם

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.