למה שווה חברת ספלאנק יותר מ-20 מיליארד דולר עבור סיסקו?

סיסקו סיסטמס CISCO SYSTEMS ידועה כחברה שאסטרטגיית הצמיחה שלה בנויה על רכישות אגרסיביות. במהלך שנות קיומה רכשה החברה מאות חברות, לא מעט מהן בסכום של מעל מיליארד דולר. רק בשנים האחרונות ניתן לציין כמה רכישות בסדר גודל כזה. בשנת 2019 רכשה החברה ב-730 מיליון דולר את החברה הבריטית IMImobile, באותה שנה נרכשה חברת Duo Security תמורת 2.35 מיליארד דולר, וכן את חברת Acacia Communications תמורת 2.6 מיליארד דולר. בשנה שלאחריה רכשה במיליארד דולר את חברת ThousandEyes ועוד. עתה נראה שהחברה מנסה לעלות רמה מבחינת היקף הרכישה הבודדת שהיא מבצעת לרף העשרות מיליארד דולרים.

על פי דיווח של הוול סטריט ג'ורנל סיסקו מסרה הצעה בגובה של יותר מ-20 מיליארד דולר לקניית חברת ספלאנק (סימול: SPLK). הדיווח הקפיץ את מחיר האחרונה ב-11%. על פי העיתון ההצעה נעשתה לאחרונה, אך כרגע לא מתנהלות שיחות באופן אקטיבי.

סיסקו ידועה בייצור ציוד תקשורת לרשתות מחשבים כשעיקר התמחותה בתחום הנתבים (ראוטרים) ומתגי אינטרנט. עוד מוכרת החברה מוצרי טלפוניית IP, מוצרי אבטחת מידע ועוד. לאחרונה החברה משנה את המיקוד העסקי, ובספטמבר היא מסרת תחזית לפיה עד שנת 2025 50% מההכנסות ינבעו ממכירת תוכנה ודמי מינוי. עד כה עיקר הכנסות החברה נבעו ממכירת החומרה הנ"ל. עם המעבר של יותר ויותר חברות לשימוש בשירותי ענן כמו AWS של אמאזון AMAZON או אזור של מיקרוסופט MICROSOFT , פוחת הצורך של החברות ברכישת ציוד משרדי של נתבים ומתגי אינטרנט איכותיים כמו אלו שעליהם התבססו עסקיה של סיסקו, והחברה צריכה להמציא את עצמה מחדש.

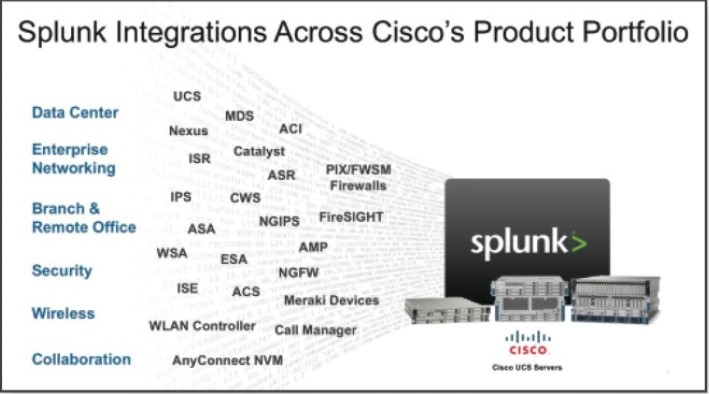

הצעת הרכישה עולה בקנה אחד עם השינוי האסטרטגי הזה. חברת ספלאנק היא חברת תוכנה שמתמקדת בפיתוח תוכנה לניתוח דאטה לצורכי אבטחה ועוד. לשתי החברות יש כבר שיתוף פעולה נרחב. ספלאנק מציעה את הפלטפורמה שלה לצורך ניתוח נתונים שעולים מהמערכות של סיסקו בתחום האבטחה, מרכזי הנתונים והרשתות האלחוטיות.

- חובות של 800 מיליון אירו והפסדי ענק: האם אינטר בדרך לפשיטת רגל?

- אינטר מזנקת ב-24% אחרי שהודיעה שתגייס 38 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

נראה, אם כן, שרכישה כזאת עשויה להיות יעילה עבור סיסקו שתוכל להעמיק את החדירה של מוצרי ספלאנק בקרב לקוחותיה. כמו כן, היא צפויה להפיק סינרגיות משמעותיות משילוב של החברה בליבת עסקיה, וכך להציע פתרון שלם יותר ללקוחות, וגם להעצים את תהליך השינוי האסטרטגי לכיון מכירת תוכנה ומוצרים מבוססים ענן על פני מכירת חומרה.

חברת ספלאנק עצמה גם נמצאת בעיצומו של תהליך שינוי מיקוד עסקי. כמו הרבה חברות אחרות, החברה מנסה להעביר את לקוחותיה מקניית רשיונות לתשלום דמי מנוי על תוכנה מבוססת ענן (SaaS - Software as a Service). זהו תהליך שכבר מתרחש מספר שנים, כשבסיום הרבעון השלישי של שנת 2022 ההכנסות מדמי מנוי צפויות לעבור לראשונה את ההכנסות ממכירת רשיונות. ההכנסות הצפויות לשנת 2022 הן 2.5 מיליארד דולר, לעומת 2.2 מיליארד בשנת 2021, 2.4 מילארד בשנת 2020 ו-1.8 מיליארד בשנת 2019.

- וול-סטריט בדרך לסיים את 2025 בשיא - מה האנליסטים צופים?

- רשימת הסנקציות של סין על חברות אמריקאיות והמשמעות למניות הביטחוניות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

מחיר מנית ספלאנק נמצא במומנטום שלילי מאז החלפת יושב ראש החברה בנובמבר האחרון, שהפיל את מחיר המניה משיא של 173 דולר כמה ימי לפני ההתפטרות ל-137 דולר. מאז המניה לא הצליחה להתאושש, ואף המשיכה בירידות וכעת היא נסחרת תמורת 114 דולר. עם פרסום הצעת הרכש קפץ מחיר המניה ל-127 דולר במסחר המאוחר, ויישר קו פחות או יותר עם השווי המשתקף מההצעה.

ספלאנק, כמו חברות תוכנה רבות אחרות משקיעה בצמיחה על חשבון הרווחיות. למרות שהוקמה עוד בשנת 2003 בשורת הרווח ספלאנק עדיין מציגה מספרים שליליים. ההפסד הנקי בארבעת הרבעונים האחרונים עומד על 1.3 מיליארד דולר. בידי החברה 1.6 מילארד דולר במזומן וחוב של 3.3 מיליארד דולר. ממוצע תחזיות האנליסטים הוא לצמיחה של 14.3% במכירות בשנת 2022 ו-17.8% בשנת 2023. לפי אתר יאהו פיננס 11 אנליסטים מעניקים לחברה המלצת קניה חזקה, 22 המלצת קניה ו-10 אנליסטים ממליצים בהחזק. ספלאנק עתידה לפרסם את דוחותיה ב-2 במרץ. אם אכן תירכש לבסוף החברה על ידי סיסקו הרי שיפתחו בפניה אפשרויות צמיחה חדשות.

סיסקו צפויה לדווח על תוצאות הרבעון האחרון של שנת 2021 ביום רביעי השבוע. ברבעון האחרון פספסה סיסקו בשורה העליונה עם הכנסות של 12.9 מיליארד דולר לעומת צפי הכנסות של 12.98 מילארד, אך עלתה על התחזיות בשורת הרווח עם רווח של 82 סנט למניה לעומת צפי האנליסטים ל-80 סנט, ובנוסף סיפקה תחזיות מאכזבות לרבעון הנוכחי עם תחזיות לרווח של 80 סנט למניה, בטווח התחתון של תחזיות האנליסטים לרווח של 80 עד 82 סנט. הסיבה העיקרית לתחזית המאכזבת היא המחסור העולמי בשבבים. שווי החברה בתום יום המסחר האחרון עמד על 227.3 מיליארד דולר שמשקף מכפיל רווח של 20. האנליסטים צופים צמיחה של 6% בהכנסות ל-12.66 מילארד דולר, כשעיקר הצמיחה תנבע מעסקי הענן והתוכנה, לאור הקשיים בייצור החומרה הנובעים מהמחסור בשבבים.

עוד מנסה החברה לקדם את הפתרון הותיק שלה בתחום הלוהט של שיחות וידאו מרובות משתמשים Webex המתחרה בפתרון של זום ZOOM VIDEO ומיטס של מיקרוסופט, ואף רכשה לאחרונה את חברת Socio Labs כדי לתמוך במוצר. המוצר שלה היה בין הראשונים בשוק, אך לא הצליח לבלוט לאור ההצלחה המטאורית של זום.

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.