מנפיקים כשאפשר לא כשצריך - גל ההנפקות מסמן את כיוון השוק

שוק המניות לאורך זמן עולה, אבל בטווחים קצרים-בינוניים יש עליות חדות וירידות חדות. השוק נמצא עכשיו בגל גדול של עליות חדות, אבל הסבנו לאחרונה את תשומת לבכם לתופעה שמאותתת על ירידות בהמשך: גל הנפקות.

אף אחד לא יודע מתי יגיעו הירידות, אבל יש רמזים. העובדה שיש גאות בהנפקות היא עוד סימן לשוק של מוכרים (בעלי השליטה מוכרים כי לדעתם מחיר המניה של החברה שלהם גבוה והם סבורים שכדאי להם לממש רווחים לפני שהמחיר יירד). בהיסטוריה של המפולות, הנפקות הן סימן מקדים. בפוקוס או שלא, מאז האזהרה האחרונה, הנאסד"ק נפל ב-8%. אין זה אומר שהירידות יימשכו, למעשה - הרוב חושבים שהשוק יחזור לעלות בגלל סיבה אחת פשוטה: יש הר של כסף בחוץ שמחפש תשואה. אין איפה להשקיע ומניות הן עדיין "המשחק הכי טוב בעיר". מה שכן, ייתכן שנראה שינוי בטעמים - מניות הצמיחה, שצמחו בבורסה הרבה יותר ממניות הערך, עשויות להיפגע, ומנגד מניות הערך יעלו. זו אפשרות סבירה לאור רמת התמחורים - מניות ערך רבות נסחרות במכפילי רווח סבירים מאוד (הרחבה כאן).

הסעודה האחרונה?

גל ההנפקות הנוכחי מזכיר את הריצה להנפקות בתקופת הדוט.קום. חברות גייסו לראשונה בוול סטריט (IPO), אחרי שלושה חודשים חזרו לגייס שוב, ואחרי שלושה חודשים נוספים חזרו לגייס שוב. בריזקום (שהפכה לאלווריון ומאז קרסה) הנפיקה בשנה שלוש פעמים. הכסף מההנפקות החזיק אותה כמעט 20 שנה כאשר אלמלא ההנפקות, החברה היתה נסגרת מזמן. נכון לעכשיו הגיוסים בוול סטריט הם בסדרי גודל הרבה יותר גדולים מאשר אז והחברות חוזרות שוב לגייס כסף בשוק.

אתמול דיווחה פייבר על גיוס של 700 מיליון דולר. הגיוס הזה מגיע אחרי נסיקה של פי 12 בשנה (הרחבה כאן) גם סטרטסיס הישראלית שפועלת בתחום הדפסות התלת מימד הודיעה על גיוס של 200 מיליון דולר. היא זינקה פי 3 ב-3 חודשים - זמן טוב לגייס.

- IBI: שוק האנרגיה המתחדשת יהנה מהמשבר הגאופוליטי באירופה

- אקסלנס מעניקים אפסייד של 21% למניית שיכון ובינוי

- המלצת המערכת: כל הכותרות 24/7

כשהם מגייסים אתם צריכים לזכור - מגייסים כשאפשר לא כשצריך. עכשיו אפשר, המחירים טובים. אבל מה זה אומר על הקונים?

היום גם ראדא מדווחת על גיוס של 50 מיליון דולר. ראדא היא סיפור מרתק. לא כל כך מזמן היא נסחרה מתחת לדולר והמוסדיים לא נגעו בה. מאז היא אומנם השתפרה בתוצאות, אבל הטכנולוגיה היא אותה טכנולוגיה. ראדא במשך עשרות שנים היתה חברה שמפתחת מוצרים/ מערכות לצבאות אוויר ומערכות בתחום הרדארים. חברה קטנה ויחסית הפסדית. המצב אומנם השתנה והתוצאות כאמור השתפרו, אבל לא בצורה כה קיצונית, כפי שקרה למניה: המניה זינקה ל-12-13 דולר. בעלי השליטה, קבוצת DBSI של ברק דותן ויוסי בן שלום, שרכשו את השליטה לפני כשש שנים, הרוויחו מאות אחוזים. בדרך הם מימשו חלק מההשקעה, וכעת הם שולחים את ראדא לגיוס נוסף - עוד 50 מיליון דולר.

- 5.משה 04/03/2021 12:55הגב לתגובה זוכשראדא נסחרה בדולר (לפני ארבע שנים ויותר) החברה מכרה רק ציוד למערכות אביוניקה. כל נושא הראדארים היה רק בשלבי פיתוח ולא היה קיים שוק למוצרים אלו. 2017 החברה מכרה ב 14 מיליון דולר והשנה צפי מכירות 120 מיליון דולר. השנה החברה רווחית בניגוד לעבר .

- 4.אנונימי 04/03/2021 12:28הגב לתגובה זונראה כמו הודעת וואטסאפ שמישהו שלח למערכת

- 3.חד ומוצלח (ל"ת)אחד 04/03/2021 11:29הגב לתגובה זו

- 2.איינשטיין 04/03/2021 11:21הגב לתגובה זוהלשון הזו מזכירה לי כתבה לפני שנה..בעליות הראשונות לאחר המפלות בסוף מרצ'..והזהרתם אותנו שזה עליות שנעשות ע"י הקרנות לשפר תשואות בסוף הרבעון וכי "אפריל יהיה אופרה אחרת" ולאחר יום או יומיים היו ירידות וכבר כתבתם "אמרנו לכם"...אפריל המשיך כמובן עם עליות מטורפות שלא פסקו עד עכשיו ועדיין אני מחפש את המילה "טעינו" (לאחר שכ"כ הייתם נמרצים לומר אמרנו לכם".. לסיכום תפסיקו עם הלשון הזאת....

- 1.חיים 04/03/2021 11:18הגב לתגובה זומה זה עוזר כשאתה מדבר לחירשים כולם היום מסוממים וגונים את הסם בכל מחיר

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

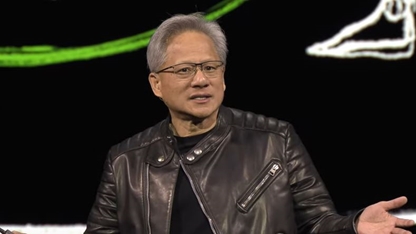

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראמפ, התפתחות כלכלת הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופמן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טייוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כל זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכל אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הן יהיו למציאות.