לקראת פתיחת שבוע המסחר בוול סטריט - עונת הדוחות מתחילה

בשבוע החולף הקוטביות חגגה בוול סטריט - מדד הדאו ג'ונס עלה ב-1.15%, בעוד שהנאסדק ירד ב-3% והשלים ירידה של 34% מתחילת השנה. זה התבטא גם בעליות של 3% ביום חמישי ומנגד - ירידות של 3% ביום שישי. אף אחד לא יודע באמת להסביר איך זה שהמדדים עולים כאשר מתפרסם כי האינפלציה מעל הצפי. לכאורה, זה אמור להביא לירידות כי הסיכוי להעלאת ריבית משמעותית עולה, אך אחרי פתיחה שלילית ביום חמישי על רקע הדיווח וירידה של כ-3% במדדים, השוק נסגר בפלוס 3%.

זה אומר אגב, שיש עדיין משחקים יומיים והם מאוד משמעותיים. אנשים מרוויחים בתוך יומי, אך זהירות - יש גם הפסדים גדולים. בשישי כאומר המגמה החיובית התהפכה והמדדים ירדו ב-3%, נאסד"ק רחוק רק 3% מהשער הפסיכולוגי והטכני של 10,000 נקודות. סיכוי טוב שבקרוב המדד יהיה בחמש ספרות בלבד וזה רק מהסיבה שאם כבר הגענו כלך הדרך מ-16,000 ל-10,300 נקודות, אז דווקא עכשיו לעצור?

ועדיין - מניות זה המשחק בטווח הארוך. הירידות הופכות את שוק המניות לאטרקטיבי יותר ויש לנו גם בדיקה מעניינת - המכפיל העתידי של ה-S&P500 הוא 17.39, נמוך מהממוצע ב-5 שנים האחרונות. לכאורה אטרקטיבי, אבל צריך לזכור - מכפיל של 17.39 מבטא תשואה (ההופכי למכפיל הרווח של כ-6%). בשעה שאגרות החוב מספקות ל-10 שנים 4% ולשנתיים קרוב ל-4.5% זה לא ממש אטרקטיבי, במיוחד לאור החששות מירידה בצמיחה. ירידה בצמיחה, משמע ירידה בגידול בהכנסות ובקצב הרווחים, עלולה להיות אפילו חזקה כל כך עד כדי שתהיה ירידה ברווחים ובהכנסות. לא בכל השוק, אבל בסקטורים מסוימים זה יקרה. ואז לא רק שהמניות לא יספקו 6% בשנה על פי המכפיל העתידי, אלא שהירידה ברווחים תגרום לעלייה במכפיל ובהתאמה לירידה בתשואה.

התרחיש הזה מציאותי וזה מצדיק את הנהירה של משקיעים בשבועות האחרונים לאגרות חוב. הצגנו את הדילמה בין מניות לאג"ח, כאן - מה עדיף: אג"ח בתשואה של 4% או מניית אפל? והשאלה הזו עדיין "בועטת". וכאן תוכלו לקרוא על מכפיל הרווח של ה-S&P500 ביחס לעבר ומה המשמעות שלו?

- טריליון דולר נמחקו מנאסד"ק: התפכחות מהונאת ה-AI או הזדמנות של העשור?

- אורקל עולה, אנבידיה מאבדת 2% - מה קורה בוול סטריט?

- המלצת המערכת: כל הכותרות 24/7

כך או אחרת, מדד הפחד, עלה השבוע ב-2%. לא עלייה דרמטית וזאת למרות התנודתיות והירידות בשישי. אז אולי עדיין לא ממש מפחדים, ואולי גם לא ממש יפחדו, אולי דווקא הכיוון חיובי? מדד הפחד לא מעיד על קטסטרופה, אבל זה סוג של "פיחות זוחל", המדדים כל שבוע נופלים בעוד כמה אחוזים בודדים, זה כאילו לא ביג דיל, אבל הירידה הזו מצטברת למספרים גדולים.

האינפלציה שוב עולה

האינפלציה שוב עלתה מעל הצפי, אך היא בירידה (אמנם קלה) כבר 4 חודשים ברציפות. הגעתה מעל צפי האנליסטים הקפיצה את תשואות האג״ח המתמחרים את עליות הריבית. החוזים על הריבית מתמחרים כבר ריבית של 4.8% במרץ הקרוב - והאג״ח מדביק פערים.

התשואה לשנתיים באג"ח הממשלתי זינקה ב-0.1845% וכעת עומדת על 4.5%, התשואה הגבוהה ביותר מאז 2007. התשואה לעשור לראשונה מאז 2008 סגרה מעל רף ה-4% והלחיצה את שווקי המניות. היא זינקה ב-0.137% אל 4.022%.

- מבניית ענקית סייבר לבניית בית: אסף רפפורט רוכש נחלה ברשפון ב-40 מיליון שקל

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

אירועי מאקרו בולטים השבוע - מלבד חברי פד שנואמים השבוע כהרגלם, אין אירוע מאקרו משמעותי שצפוי להשפיע על השווקים. כך שלקונים ומוכרים ולשוק עצמו יש את ״החופשיות״ לנוע ללא הפרעה של גורמים חיצוניים בדמות נתוני מאקרו.

אך חופשיות מלאה לא תהיה בשוק השבוע, בעיקר בשל הדוחות הכספיים - עונת הדוחות מתחילה, והשבוע הוא שבוע ההכנה לדוחות של הביגטק אפל מייקרוסופט וגוגל. אך גם השבוע תדווחנה חברות מהותיות לרבות טסלה ונטפליקס.

הדוחות של טסלה במוקד

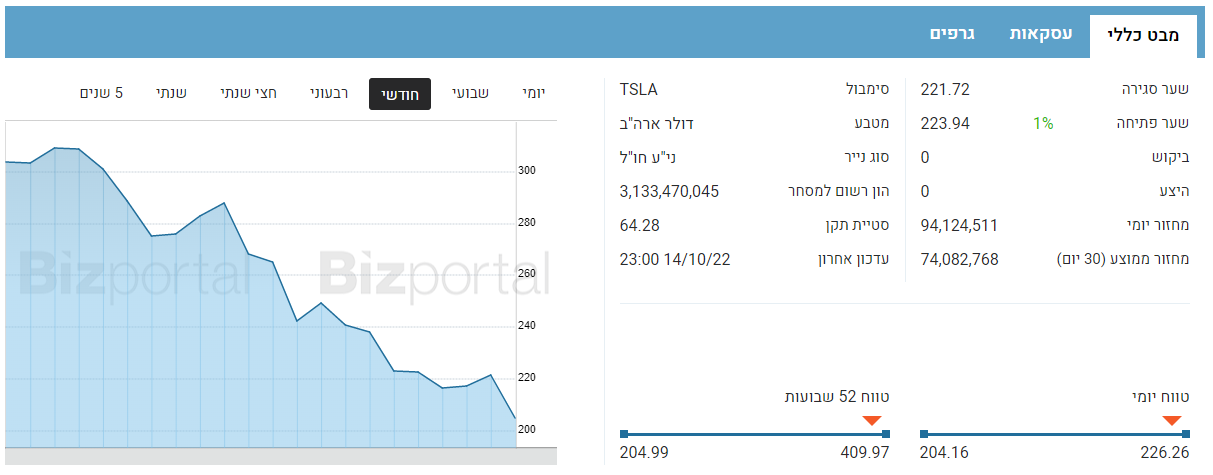

טסלה תהיה במוקד השבוע. מנייתה צונחת בשבועות האחרונים, והמשקיעים טוענים שאלון מאסק מבזבז אנרגיות-משאבים וכוחות מול טוויטר, וחוששים ש"המאהבת" החדשה תגזול את תשומת הלב מטסלה. זה מתבטא במחיר (ירידה של שליש בחודש):

האנליסטים מצפים כי טסלה תציג בדוח שיפורסם ביום רביעי רווח למניה של 1.01 דולר, המשקף צמיחה של 63% בהשוואה לרבעון המקביל, ההכנסות צפויות לגדול ב-60% ל-22 מיליארד דולר. טסלה נסחרת בשווי של 700 מיליארד דולר ובמכפיל עתידי של 37. היא מוגדרת כחברת צמיחה, אפילו צמיחה מואצת ולכן המכפיל היחסית גבוה. המשקיעים יבחנו בעיקר את התחזיות קדימה ואת האמירות של אלון מאסק לגבי ההמשך. התחזיות כרגע מאוד מאתגרות ומסוכנות. טסלה על פי התחזיות צפויה למכור השנה ב-84 מיליארד דולר ובשנה הבאה ב-121 מיליארד דולר, גידול של קרוב ל-50% בשנה.

במספרים הנוכחיים של מיליארדים רבים זו משימה לא פשוטה. בשורה התחתונה צפויה החברה להרוויח השנה 4.1 דולר למניה ובשנה הבאה 5.9 דולר למניה שזה סביב 20 מיליארד דולר. אתם מכירים הרבה עסקים שמוכרים ב-121 מיליארד ומרוויחים 20 מיליארד דולר? נדיר מאוד, ולמעשה לא קיים בתחום הרכבים. אלו שיעורי רווחיות של הייטק ולא רכבים וזה בדיוק מה שמאסק אומר וטוען כבר שנים לגבי טסלה - זאת לא חברת רכבים זה אוסף של יכולות טכנולוגיות בתחום האנרגיה חשמלית והרכבים האוטונומיים שמייצר קבוצה טכנולוגית גדולה.

גם נטפליקס תפרסם השבוע - ביום שלישי אחרי המסחר. נטפליקס איבדה את הצמיחה בשנה האחרונה והיא תרצה לחזור לצמוח דרך המודל החדש שלה - מודל הפרסומות שזה בעצם שילוב של מנוי בתשלום לצד הכנסות מפרסומות. האנליסטים אמביוולנטים לגבי המודל הזה, אבל הרוב אופטטימים.

וביחס לרבעון השלישי - כאן צפויות תוצאות טרם השינוי במודל כמובן (שייקח כמה רבעונים עד שיתבטא בדוחות הכספיים). האנליסטים צופים רווח למניה של 2.17 דולר ברבעון השלישי המשקף קיטון של 32% ברווח בהשוואה לרבעון המקביל. ההכנסות צפויות לרשום עלייה של 5% ל-7.84 מיליארד דולר.

ביום שני - THE CHARLES SCHWAB BANK OF AMERICA CORPORATION (P LOCKHEED MARTIN CORP

ביום שלישי - GOLDMAN SACHS JOHNSON & JOHNSON NETFLIX UNITED AIRLINES INTERACTIVE BROKERS

ביום רביעי - ASML HLD NV ORD SHS PROCTER & GAMBLE ALLY FINANCIAL INC TESLA INC INTERNATIONAL BUSINESS MACHINES ALCOA

ביום חמישי - AT&T INC AMERICAN AIRLINES NOKIA CORP SNAP INC

ביום שישי - VERIZON AMERICAN EXPRESS

עונת הדוחות החשובה ביותר של השנים האחרונות?

תוצאות הרבעון השלישי של השנה כבר תשקפנה במלואן סביבה מאקרו-כלכלית מאתגרת של ריבית גבוהה יחסית למה שהחברות הורגלו אליו בעשור האחרון, בנוסף, מחירי הסחורות, כולל מחיר הנפט ועלויות השילוח שירדו במהלך ה-3 חודשים הקרובים, ישתקפו בדוחות גם כן. זוהי כנראה עונת הדוחות החשובה ביותר זה שנים. עכשיו כבר אי אפשר להגיד על חברות שתדווחנה על תוצאות טובות שמעל הצפי וצמיחה גבוהה - ״חכו, הרע עוד לפניכן״, כי הרע כבר לגמרי כאן. הוא התרחש ב-3 חודשים האחרונים.

- 9.תיקון - שיעור ריווחיות של במוו גבובה יותר (ל"ת)גיל1 17/10/2022 09:53הגב לתגובה זו

- 8.ירון 17/10/2022 09:19הגב לתגובה זוגם בישראל גם בארצות הברית, הירידות רק החלו.

- 7.מה להבין? 17/10/2022 08:48הגב לתגובה זויותר סימני שאלה מאשר אמירות פרגמטיות

- 6.ברור עליות ומחיקת השורטיסם (ל"ת)מני 17/10/2022 04:28הגב לתגובה זו

- למני המנומנם 17/10/2022 11:39הגב לתגובה זולא שם לב שהגמדון באזור.

- 5.בשורט טיפש מופסד14 שנה צריך15 אחוז לאיזון (ל"ת)אלי כהן 17/10/2022 04:27הגב לתגובה זו

- לאלי 17/10/2022 11:42הגב לתגובה זוה 14 הפסדתי כעשרה מליון שקלס...למזלי..ספרתי היום את מה שנישאר לי וגיליתי לתמהוני שיש לי עוד 880 מליון שקלס כפרה עלי

- 4.כמו שאמרתי עליות בנה חוזים ירוקים (ל"ת)צרפתי 17/10/2022 04:26הגב לתגובה זו

- 3.ישחטו השורטיסטים הטיפשים. עליות (ל"ת)מוטי 17/10/2022 04:24הגב לתגובה זו

- שורטיסט טיפש 17/10/2022 14:39הגב לתגובה זוייקח לי להפסיד את כל המליונים שהירווחתי ב20 שנים אחרונים לצורך העניין?

- 2.שלי 16/10/2022 22:01הגב לתגובה זונסדק 10000 מדד 35 1800

- 1.עע 16/10/2022 21:40הגב לתגובה זוהקריסה האחרונה תראה קטנה ושולית