מכפילי הרווח ברמות של בועת הדוט.קום - אבל לא בהכרח צריך לחשוש

ההתאוששות המהירה של השוק מאז השפל בחודש מרץ, החזיר את הוויכוח בין המשקיעים ״החדשים״ לבין השועלים הוותיקים שזוכרים היטב את עוצמתה של המפולות. הוויכוח על היווצרות ״בועה הכלכלית״ החל בין שני פרופסורים שהניחו את היסודות לניתוח השוק בו אנו משתמשים היום. רוברט שילר ויוג׳ין פאמה, שניהם קיבלו פרס נובל לכלכלה בשנת 2013, שניהם פיתחו גישות שונות להתנהלות השוק. שילר פיתח את מדד שילר PE לצורך הערכת השוק, בעוד ״תיאורית השוק היעיל״ רשומה על שם פאמה.

בועה כלכלית נוצרת כאשר מחיר השוק של נכס פיננסי הולך וגדל לרמה כל כך גבוהה עד שהוא מנותק לגמרי מהשווי הכלכלי האובייקטיבי שלו. כיצד נקבע ״שווי אובייקטיבי״? השווי נגזר מהתועלת הכלכלית שניתן להפיק מהחברה, לרוב זה בא לידי ביטוי בתזרים מזומנים עתידי או הרווח שהחברה צפויה לייצר למחזיקי ההון.

מה הם הגורמים להיווצרות בועות? על פי פרופסור שילר, מומחה לכלכלה התנהגותית, הסיבה המרכזית היא טבע האדם. עליית מחירים ראשונית נגרמת לרוב ע״י משקיעים מנוסים או מוסדיים, הגוררת אחריהם עדר של משקיעים פחות מנוסים. אלו רודפים אחר הטכנולוגיה החדישה, ובראייה אופטימית מדי של הפוטנציאל הגלום בטכנולוגיה המשבשת, נוטשים את העקרונות הבסיסיים להשקעה בחברות- הערכת שווי למשל. יחד עם זאת, בלעדי אשראי זול לא יכולה להתרחש בועה כלכלית ולכן מהווה גורם מהותי נוסף.

אם נעבור על ״הצ׳ק ליסט״, אנחנו נמצאים במצב של בועה כלכלית: כניסה משמעותית של משקיעים עצמאים, כסף זול מאד והתפתחות דיגיטלית מהירה בזכות זרזי הקורונה, גרמו לחברות לשבור שיאים על בסיס שבועי. לצורך השוואה, ביונד מיט הונפקה בשנת 2019 וזינקה בכ-130% ביום ההנפקה, דבר שלא קרה מאז בועת הדוט קום. היום אנחנו מאוכזבים מחברה שהנפיקה ולא ״עשתה לפחות 60%״.

- חיסכון בקופת גמל להשקעה הציבור מעביר כספים, יש לכך סיבות טובות

- קרן טיטאן תקים קרן גלובלית חדשה בהיקף של 100 מ' ד'

- המלצת המערכת: כל הכותרות 24/7

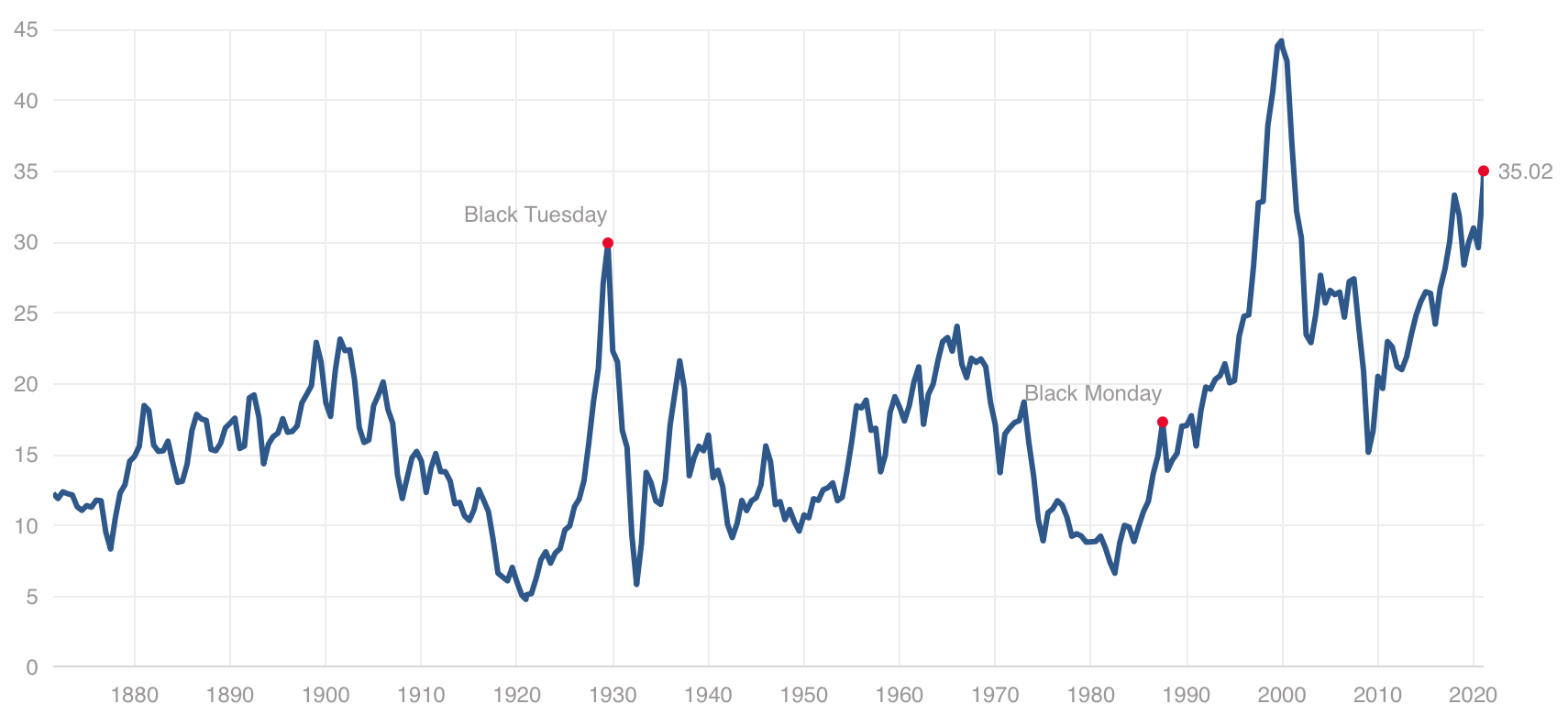

אין זה אומר שתקופה של בועה כלכלית זה רע. מבלי להיכנס לרזולוציות מדויקות יותר של דרך החישוב, מדד שילר בודק את הרווחים ביחס לשווי החברות, מעין מכפיל רווח משוקלל שמנקה תנודתיות במחזורי עסקים. ככל שציון המדד נמוך יותר, כך צפוי שמשקיעים ישיגו תשואה גבוהה יותר במהלך 20 השנים הקרובות. הערכה היא שכאשר מדד חוצה לאורך זמן את הממוצע, נוצרת בועה שתדרוש תיקון חד בשווקים. מהסתכלות על גרף המדד, אותה בועה יכולה להמשך מספר שנים, ודווקא אלו שישבו על הגדר באותם זמנים הפסידו רווחים עצומים. מנגד, אלו שהיו ״הכסף הטיפש״ זכו לקבל את מרבית ההפסד.

מדד שילר לאורך השנים

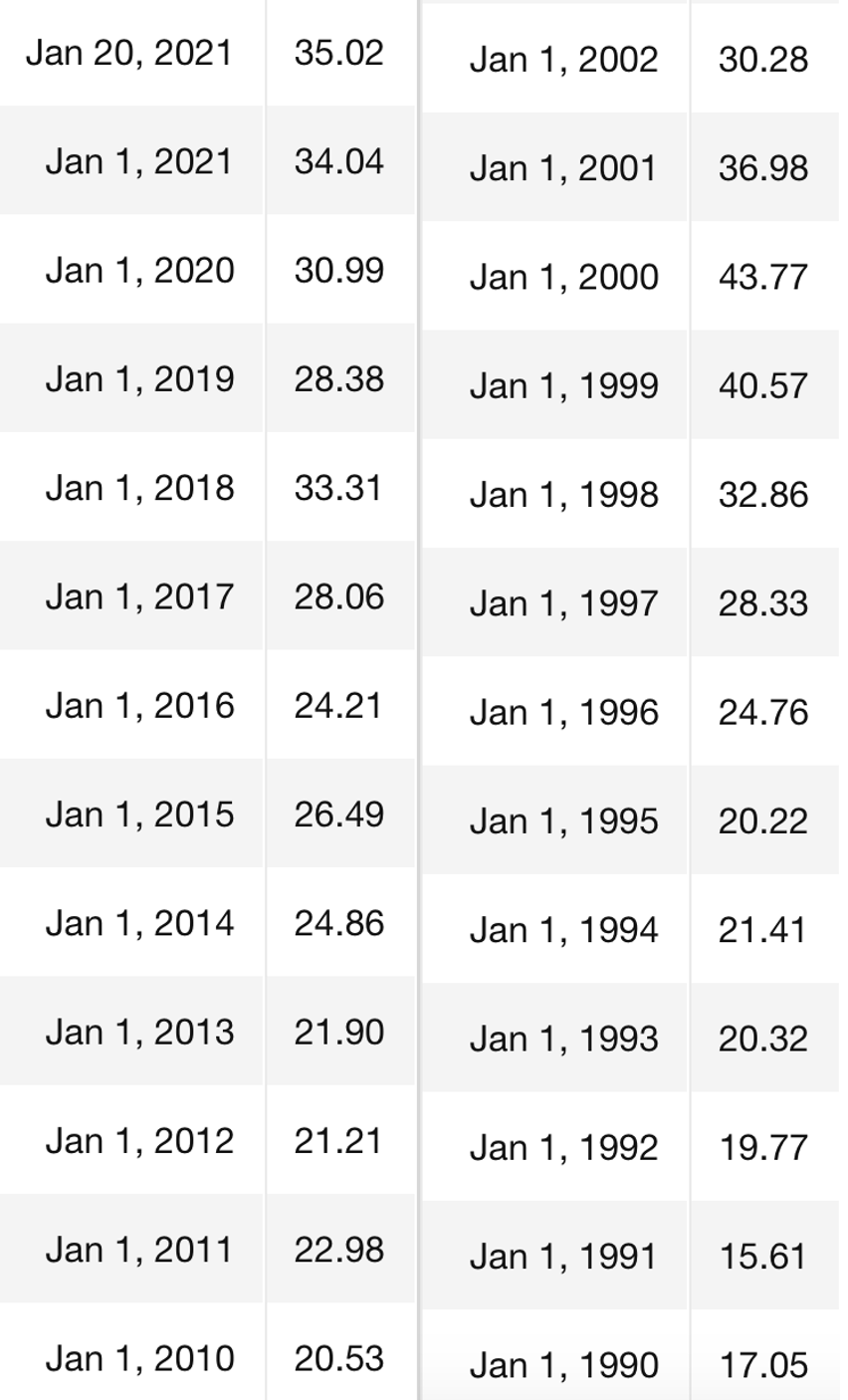

היום אנחנו נמצאים בנקודה בה מדד שילר שווה ל-35, בעוד הממוצע הרב שנתי עומד על כ-16.8 וממוצע 20 השנים האחרונות עומד על כ-26. הערכה אומרת שכאשר השוק עובר את רמת ה-25 הוא כבר נמצא במצב מנופח. לצורך השוואה, השיא במדד עמד על כ-44 בשנת 2000, וצנח עד לכ-23 בשנת בתחילת שנת 2003. דבר חשוב שיש לזכור זה שהמדד לוקח ממוצע חברות, כלומר יש כאלה (בלי להזכיר שמות) שנסחרות במכפילים גבוהים בהרבה יותר וצפויות לתנודתיות גדולה יותר בעת תיקון, בעוד אחרות יסבלו רק מרעשי הרקע של השוק והיסטרית משקיעים. אף אחד לא יכול לחזות את העתיד, אבל פיזור השקעות, שילוב של חברות צמיחה עם ערך, עבודה עם תוכנית מסודרת, איפוק ורציונליות יכולים לחסוך הרבה כסף בזמנים כאלו.

ציון מדד שילר: השוואה בין השנים 2010-2021 לבין השנים 1990-2002

הצד האופטימי של המדע

שילר נתפס הפסימי בחבורה, ובשנים האחרונות הועלו טענות רבות כנגד שיטת המדידה, שכן מבחינה סטטיסטית מי שיצעק ״בועה״ לאורך שנים בסוף יפגע, זהו דרכו של השוק. מנגד נמצא יוג׳ין פאמה, אחד הכלכלנים המשפיעים בדורנו, ומי שהמציא תאוריית השוק היעיל במאמרו המפורסם משנות ה-70 ״ Efficient Capital Markets: A Review of Theory and Empirical Work״. אנו חייבים לפאמה ולשותפו פרנץ׳ תודה נוספת על המצאת מודל ה-CAMP, מהמודלים המפורסמים בעולם לקביעת התשואה הנדרשת על מניה.

- שר האוצר האמריקאי מפתיע: ספקולציה סינית טלטלה את הזהב

- מחיר ההטעיה: שיטת ה"מלגות" של מכללת גורילה עלתה לה 4.8 מיליון שקל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

על פי פאמה, השוק מתומחר באופן שמשקף את סך כל המידע הציבורי שקיים ביחס לחברות ציבוריות, ועל כן מחיר השוק מהווה בהכרח השתקפות ראלית של סך כל המידע. במילים אחרות, השווי של חברה היום, מנופח או לא, זה השווי הכלכלי האמתי של החברה על בסיס המידע הקיים. כלומר תיקונים חדים בשוק, או מה שאנחנו קוראים לו התפוצצות הבועה, מתרחשים כאשר נכנס מידע חדש המשפיע על שווי החברה.

למשל, גידול באינפלציה או הפסקה של ההרחבות הכמותיות יגרמו לתיקון חד בשווקים על פי יוג׳ין, וכל עוד אין מידע מהותי חדש השוק ימשיך לעדכן את המידע הקיים. כלומר חברות ימשיכו לצמוח שכן הרווחים ממשיכים לצמוח. הדרך להתגנון מפני תיקונים חדים על בסיס מודל זה הוא הבנת המידע, הן המאקרו והן המיקרו, המשפיע על שווי החברה.

מילות עידוד

זה מאד קל ומאד קשה לכתוב ולנתח ״בועות כלכליות״ בזמן שהשוק מנפץ שיאים חדשים בכל יום, רק ביומיים האחרונים הנאסד״ק טיפס כ-4%. המטרה היא לא לפחד מהבועה, ולא להיכנס לוויכוחי סרק עם ״כדור בדולח״, להפך, המטרה היא להבין את הסביבה הכלכלית בה אנחנו נמצאים היום ללא מסכות ולהתאים את אופי ההשקעה על בסיסה.

- 7.יופי של כתבה. (ל"ת)הקורא 22/01/2021 15:23הגב לתגובה זו

- 6.הקורונה הטיסה תבורסה 22/01/2021 12:00הגב לתגובה זותחשבו הפוך ממה שמפמפים לכם , העליות השנה היו אדירות ולכן ברגע שהעולם יצא ממשבר הקורונה תבוא הנפילה.

- 5.גוגי 21/01/2021 21:45הגב לתגובה זואומרים שהרבה בעלי עניין מוכרים... זו נורה אדומהה

- 4.שטסלה עם מעפיל מפחיד צריך לפחד נקודה (ל"ת)משה ראשל"צ 21/01/2021 19:51הגב לתגובה זו

- 3.גק 21/01/2021 19:13הגב לתגובה זויום ראשון נפילות בבורסה בתל אביב ובעולם יחגגו

- 2.משקיע וותיק 21/01/2021 18:58הגב לתגובה זויותר נכון להסתכל על מכפיל הרווח העתידי ולא העכשווי. רמות המכפילים הגבוהות נכון לעתה נובעות ממשבר הקורונה בעקבותיה הרבה חברות הראו פגיעה ברווחים מה שגרם לעליה במכפילים. מכפיל הרווח העתידי של מדד S&P500 לשנה הבאה עומד על 25 , נכון זה גבוה מהממוצע אבל הממוצע כבר לא רלוונטי בגלל שהוא נמדד בסביבת ריבית גבוה יותר ולא בסביבת ריבית אפסית. ככל שהריבית נמוכה יותר , שיעור ההיוון נמוך יותר ולכן שווי הנכסים חייב להיות גבוה יותר מה שמחייב מכפילים גבוהים יותר. לכן אי אפשר לומר שמכפיל 25 זה מכפיל בועתי , ממש לא.

- אלון 22/01/2021 18:48הגב לתגובה זואם אתה מסתכל על אותו נתון בעבר ועכשיו ומשווה אותו אז הוא הקובע . העובדות הם שהמחירים עכשיו מאוד גבוהים וככל שנעלה עותר כך הנפילה תהיה יותר כואבת . תסתכל על הגרף של הנאסדק . מטורף. מזכיר את שנת 2000

- שמוליק 21/01/2021 21:46הגב לתגובה זולפני שנים של התאוששות קשה ביותר, אל איזה מכפיל רווח עתידי אתה מדבר?

- 1.מי שמושקע במניות חלום ללא רווחים בטח שצריך לחשוש (ל"ת)שמוליק 21/01/2021 18:50הגב לתגובה זו