הפניקס ומשפחת צרפתי רוצים לקנות בזול מהציבור - אין באמת סיבה להיענות להצעת הרכש

חברת הבנייה צרפתי 0.31% בדרך להימחק מהמסחר. משפחת צרפתי וקבוצת הפניקס במהלך לרכוש את מניות הציבור בחברת צרפתי במחיר של 26 שקל למניה, המבטא שווי של 452 מיליון שקל. הפניקס תחזיק לאחר העסקה 24.99% מהמניות ו-75.01% יוחזקו על ידי משפחת צרפתי. בעקבות ההודעה על המהלך צרפתי מזנקת ב-16%.

הצעה מבישה

מדובר על פרמיה של 16% על מחיר השוק, אבל צרפתי בהגדרה נסחרת בזול ביחס לחברות אחרות וביחס להון העצמי שלה - כ-489 מיליון שקל. הסיבה היא היותה חברה משפחתית שלא ידעה ולא רצתה, ככל הנראה, לספק אפסייד למשקיעים והתנהלה במשך שנים כחברה משפחתית עם כל הנלווה לכך - משפחה בהנהלה, שכר והטבות מרשימים לבכירים ועוד.

כשחושבים על זה אולי זה בדיוק העניין - ככל שהמחיר בשוק נמוך יותר, כך קל לקנות את הציבור החוצה במחיר טוב. המשפחה דאגה שלא להציף ערך.

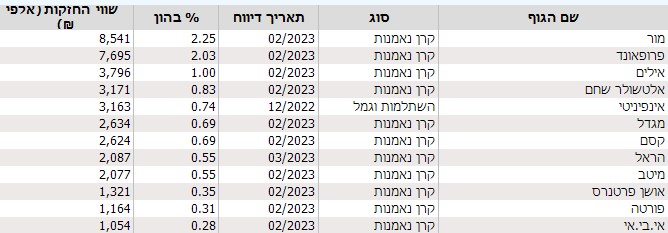

מחזיקים מוסדיים בצרפתי

מחיר העסקה נמוך מההון העצמי של צרפתי. ככה לא מתנהגת הנהלה של חברה ציבורית, ומעניין יהיה לראות מה הציבור יחליט. על פניו אין שום סיבה למכור את מניות צרפתי במחיר הנמוך מההון העצמי.

- הפניקס בדרך לרכוש 67% מחברת שוברי המתנות BUYME

- קסם משיקה קרן מחקה חדשה על תעשיות ביטחוניות ישראליות

- המלצת המערכת: כל הכותרות 24/7

במהלך שנת 2022 הגיעה המניה למעל 31 שקל, שווי של מעל 540 מיליון שקל ולמעשה ברוב שנת 2022 המניה נסחרה במעל 26 שקל - מחיר ההצעה. עוד סיבה מדוע לא להיענות להצעה.

כך או אחרת, הפניקס כנראה עושה כאן עסקה טובה. חברה יציבה, רווחית עם קרקעות ופוטנציאל השבחה, במחיר טוב. אלא שבהסתכלות על רשימת המוסדיים נראה שיש כאן מוסדיים שמחזיקים את המניה תקופה ממושכת. הם לא ימכרו במחיר של 26 שקל. צרפתי והפניקס יצטרכו להעלות את המחיר, אחרת סיכוי העסקה נראים נמוכים.

על רקע העסקה, אמר משה צרפתי, בעלים ומנכ"ל משותף בחברת צרפתי: "משפחת צרפתי בעלי השליטה איחדו כוחות עם חברת הביטוח הפניקס, ויחד מציעים לרכוש את יתרת המניות בסך של 35% במחיר הגבוה ב-15% ממחיר השוק של החברה נכון לאתמול, ולהפוך אותה לחברה פרטית מדווחת".

דוחות 2022 ורווח גולמי צפוי

בדוחות הכספיים לשנת 2022 הציגה החברה הכנסות של 469 מיליון שקל לעומת 560 מיליון שקל בשנת 2021. ההכנסות ממכירת קרקעות קטנו מ-160 מיליון שקל ב-2021 ל-110 מיליון שקל ב-2022. גם במכירת הדירות נרשמה ירידה מ-395 מיליון שקל ל-355 מיליון שקל. הרווח עמד על 113 מיליון שקל בלבד לעומת 137 ב-2021. תוצאות לכאורה חלשות לעומת 2021, אבל עדיין תוצאות מרשימות.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מעבר לכך, לחברה יש קרקעות בהיקף משמעותי שעל פי ההערכות שוות יותר מהרשום בספרים. על פי גופים ששוחחנו איתם מדובר על לפחות הצפה של 100 מיליון שקל מעבר לרשום בספרים.

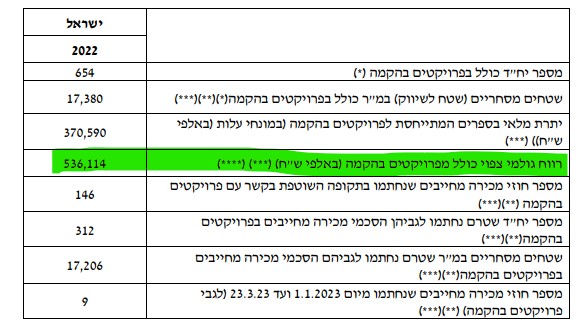

מה שמרשים יותר הוא הרווח הגולמי הצפוי של החברה מפרויקטים קיימים. זה רווח שלא מבייש את ענקיות הנדל"ן למגורים. כ-536 מיליון שקל וזה לא כולל את הפרויקטים בתכנון, אלא רק את הפרויקטים בשלב היישום והמכירות:

רווח גולמי צפוי

לאחרונה דיווחה החברה על פרויקט חדש בראשון לציון, במסגרתו יבנו 450 יח"ד חדשות ברחוב ירושלים. במסגרת הפרויקט תבנה החברה 136 יח"ד קיימות ב-3 בתים משותפים ברחובות ירושלים ובית לחם, מבני שיכון ישנים בני 3 ו-4 קומות. שטח התוכנית הוא כ-15 דונם, וגבולותיו ברחובות ירושלים ובית לחם.

הבנייה תכלול 450 דירות בארבעה מגדלים בני כ-30 קומות, בעירוב שימושים שיכלול מגורים, מסחר ותעסוקה. התמהיל יכלול דירות 3, 4, ו-5 חדרים, וכן דירות פנטהאוז. לכל הדירות תהיה חניה תת קרקעית, מחסן ומרפסת. התמורה לדיירים הוותיקים, על פי ההסכם בין היזם לבעלי הדירות, תכלול תוספת מטרים משמעותית לגודל הדירה, חניה צמודה, מרפסת של 12 מ"ר וכמובן ממ"ד.

עירוב השימושים בפרויקט יבוא לידי ביטוי בשטחי מסחר, תעסוקה ושטחי ציבור. גודל שטחי המסחר יעמוד על כ-1,500 מ"ר ושטחי התעסוקה על כ-2,000 מ"ר, והם ימוקמו בקומות הראשונות במגדלים, בנוסף החברה משווקת כיום פרויקטים של התחדשות עירונית גם באזור, רעננה ובת ים.

- 3.בני גור 25/05/2023 00:26הגב לתגובה זולפני 40 שנה עשה חרא של עבודה

- 2.אפק 24/05/2023 19:40הגב לתגובה זוולא רק עם החברה הזו

- 1.פחות מ40 למנייה אין מה לדבר (ל"ת)בושה 24/05/2023 17:17הגב לתגובה זו