הרשויות בסין בדרך להלאים בנק נוסף, מי יהיה הבנק הבא?

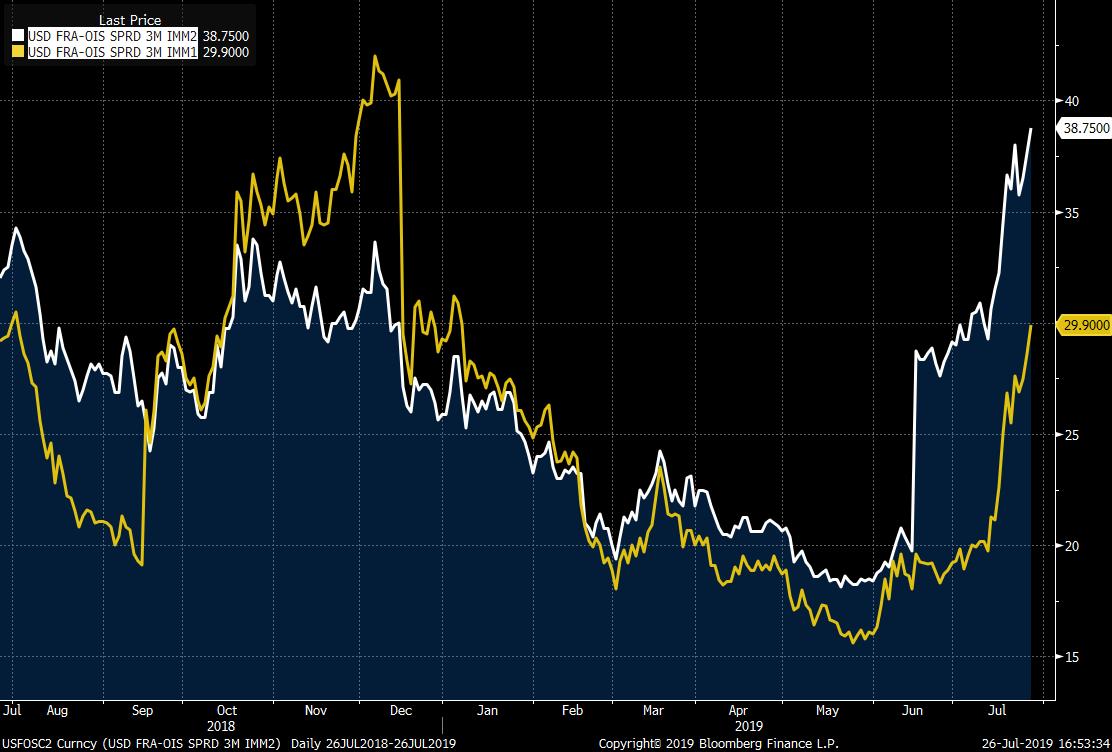

בתחילת מאי האחרון נאלצו הרשויות הסיניות לבצע הלאמה של בנק מסחרי לראשונה מאז הרפורמה הכלכלית בשנת 1979. הרשויות הצדיקו בזמנו את המהלך בטענה כי Baoshang Bank הציב סיכוני אשראי משמעותיים לשוק המקומי (לכתבה המלאה). מספר חודשים לאחר המהלך הנדיר, נראה כי הרשויות הסינית צפויות לבצע הלאמה של בנק נוסף.ע"פ דיווחים ביומיים האחרונים, הרשויות הסיניות צפויות לבצע מהלך דומה בתקופה הקרובה עם Bank of Jinzhou, המנהל לפי הערכות נכסים בהיקף של 100 מיליארד דולר. נציין כי מניית הבנק הושהתה ממסחר מאז אפריל, וזאת לנוכח העבודה כי הבנק לא הגיש עדיין את הדו"חות הכספיים לשנת 2018. בתחילת יוני דווח כי חברת רואי החשבון ארנסט אנד יאנג הפסיקו לייצג את הבנק, וזאת לנוכח "חוסר עקביות בספרי ההלוואות, כאשר הבנק מסרב לספק חומרים רלוונטיים".נזכיר כי בעקבות הקריסה של Baoshang Bank מוקדם יותר השנה, שוק המימון הסיני קפא, כאשר הבנק המרכזי הסיני (PBOC) נאלץ להזרים יותר מ-250 מיליארד יואן לשוקי המימון, אך לנוכח ההתפתחויות האחרונות נראה כי הצעד לא הספיקו. אבני הדומינו בסין החלו ליפול.לקריאה נוספת: מלחמת סחר? שוק המימון בסין בבעיה גדולה יותרהלחץ של סקטור הבנקאות בסין משפיע כמובן על רוב הבנקים בעולם, והוא בולט במיוחד בשוקי המימון. בחודשים האחרונים אנחנו עוקבים באדיקות אחר העלייה של הריבית האפקטיבית בשוק האמריקני (EFFR), כאשר היום היא נסחרת ברמה של 2.40%, כ-5 נק' מעל ריבית ה-IOER (אירוע שלא היה צריך להתרחש כלל לפי הפד').

- 1.כותבי תרחישים 28/07/2019 08:43הגב לתגובה זועד כה הכתבות היו על מחסור נזילות-והשווקים עלו ?!!! איך זה !!!! והיום בכתבה- ב 2,8 שיא הנזילות- ורק לאחר מכם יהיה מחסור כתבות כאלו -אינן תורמות לציבור הקוראים - ההיפך מכך האם המערכת תואיל להגיב - לפני מחיקת התגובה ?