האם צריך לחזור להשקעות באנרגיה מתחדשת ולמה ייתכן שהורדת הריבית תהיה נמוכה מהצפוי?

מניות האנרגיה המתחדשת עלו בשבועיים האחרונים על רקע הבנה שהריבית תרד. ככל שהריבית יורדת, הוצאות המימון יורדות וחברות האנרגיה המתחדשת שמפעילות שדות אנרגיה גדולים, במינוף גדולות, מגדילות את הרווחים.

נתחיל היום בשאלת הורדת הריבית בארה״ב, נמשיך למשמעות הרחבה של הבחירה בין חלופות השקעה עולמיות (בהמשך למאמר מיום שני) ומשם לקרן הוותיקה והמעניינת להשקעות באנרגיה ירוקה (PBW) ולתשובות לשאלות שלכם.

הורדת ריבית - אולי פחות ממה שחשבתם

וול סטריט רוצה להריח הורדת ריבית. ההערכות הן שנקבל התזה מהריח הזה אבל יכול להיות שההמשך לא יהיה ריחני כפי שמצפים. אסב את תשומת ליבכם לשתי עובדות:

- צפי להמשך עלית מחיר הבתים בארה״ב (על זה אני קורא).

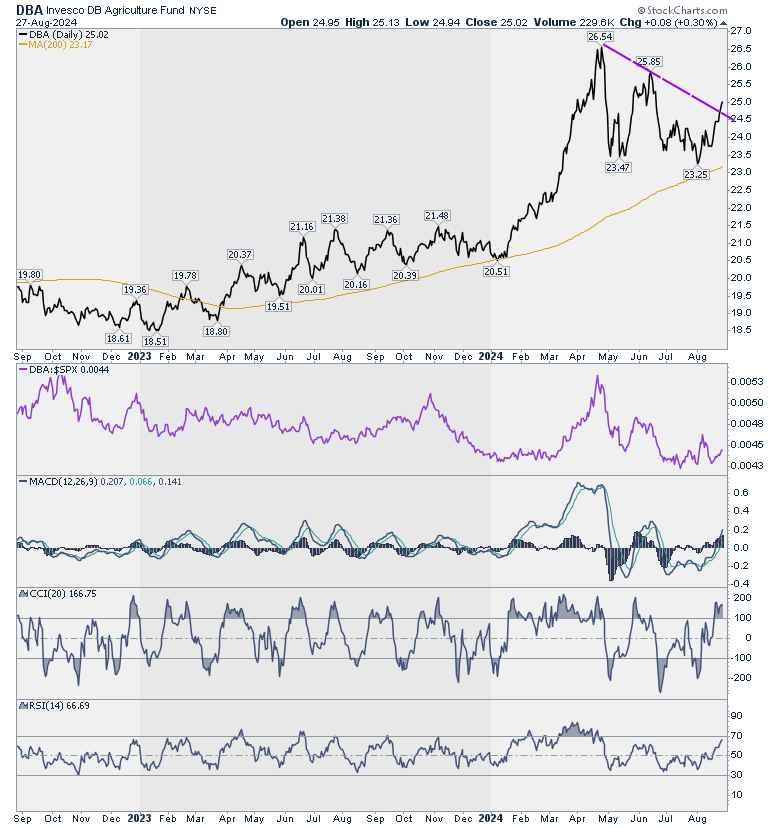

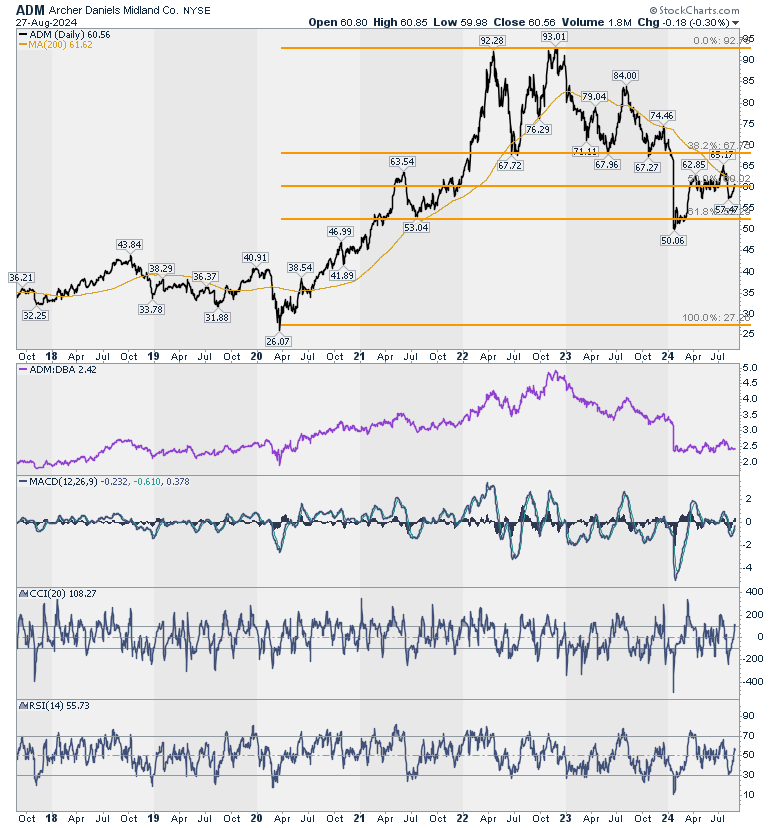

- עליה במחיר הסחורות החקלאיות כפי שזה משתקף בקרן הסל DBA. מבין קרנות הסל הבסיסיות לסחורות DBA היא מהחזקות. שימו לב גם למניית ADM מתחום החקלאות שנסחרת במכפיל 12 ועם תשואת דיבידנד של 3%. רעיון השקעה על הדרך.

- מהזבל לחשמל: שפיר וג׳נריישן מקימות את מתקן האנרגיה הראשון מפסולת בישראל

- משרד האנרגיה בוחן ייצור אנרגיה לישראל בים

- המלצת המערכת: כל הכותרות 24/7

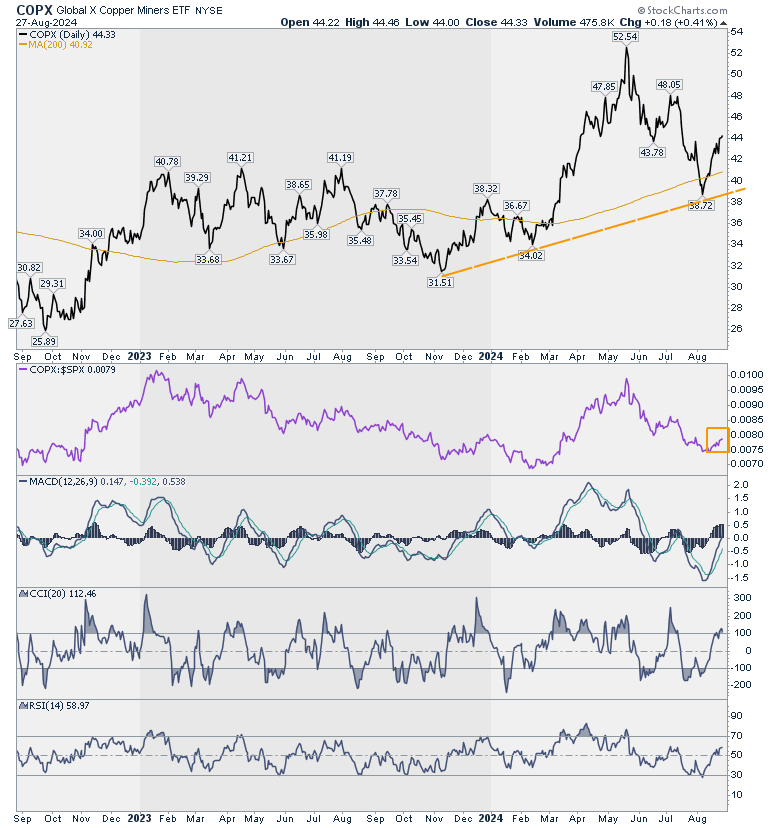

- עליית מחירי המתכות. על זהב, כסף ואורניום דברנו. היום נסתכל על COPX - קרן הסל של חברות כרית הנחושת. תוכלו לראות גל חדש של התחזקות מול ה – S&P500.

עליית הסחורות כמו גם עליית מטבעות מול הדולר היא תוצר של הצפי להורדת ריבית. כשריבית יורדת המטבע בגינה היא משולמת נחלש שכן הוא כבר פחות אטרקטיבי להשקעה. הבעיה היא שעליית הסחורות יכולה לגרור עליית מחירים ואם היא גם תהיה קשורה במתיחות עולמית גוברת יתכן ואופק המשך הורדת הריבית יתרחק. שלושת ההשקעות הנ״ל מתאימות גם לפרויקט תיק ״סוף העולם״ שלנו.

בין 1 ל - 10: כמה אתם בקיאים בהרכב השקעות שלכם?

דברנו לאחרונה על פיזור השקעה בין מדינות ובחירת סקטורים נכונים. הנטייה הישירה היא ליישם את המסקנות מהמאמרים והניתוחים הטכניים לתיק ההשקעות העצמאי ולחפש דרכים להרוויח יותר.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

אבל, רובנו בחרנו גם מסלולים עוקבי מדדים במוצרי ההשקעה ארוך הטווח. זה נהיה טרנדי. הבעיה היא שהחברות הפיננסיות לא יפנו אליכם לשיחה על מעבר מסלולים וגם מרבית הסוכנים הפנסיוניים לא יעשו זאת או משום שהם מעדיפים שקט תעשייתי או משום שהם לא רוצים להיכנס לפינה הזו של שיחה על מסלולים ובאיזה מדד כדאי להשקיע.

בקשתי מאורי בוז׳ו, סוכנת פנסיונית שמוכנה להתאמץ, שתמפה עבורנו את המסלולים השונים שמציעות חברות החיסכון ארוך הטווח על מנת שנוכל להשוות אותם לניתוחים הטכניים שאני עושה. מה שאנחנו מחפשים זה מוצרים שקרובים למה שנראה מעניין כרגע: פיזור עולמי, דאו וראסל 2000, סחורות ועוד מחשבות שעולות כאן. קשה עדיין למצוא ולבנות תיק על סמך האפשרויות הקיימות אז אציע כמה פתרונות.

אם אתם רוצים להשקיע בארצות הברית ולא רוצים להתעסק בבחירת הרכב מדדים תדבקו, לדעתי, ב–S&P500. זה המדד האיכותי והדינמי שייתן מענה גם למגמות תת קרקעיות בשוק.

אחד הקשיים שצריכים להתגבר עליו הוא שהרבה מהמוצרים בחיסכון ארוך הטווח כוללים גם מניות וגם אג״ח וחלקם גם בישראל וגם בחו״ל. מה שאתם צריכים לעשות עם הסוכן הפנסיוני שלכם הוא לקחת את כל הנכסים שלכם (בכל פלטפורמות ההשקעה) ועל פי אחוזי ההשקעה (הפיזור) שלהם בכל אחד מאפיקי ההשקעה לבנות תרשים עוגה של חלוקת הנכסים. בדקו אם זה מתאים לכם.

למשל, אני רואה שלכלל יש מסלול עוקב מדדים גמיש. כחצי ממנו מושקע במדד MSCI העולמי והשאר במגוון אג״חים בחו״ל. אם כל כספכם שם ויש לכם מיליון שקלים אז חצי מיליון מושקעים בהתאם להרכב המדד העולמי (שזה אומר כ–60%, 300 אלף שקל, בארה״ב והשאר לפי חלוקת המדינות שהצגתי ביום שני) והשאר באג״ח ארצות הברית.

עכשיו, בואו נסבך. נניח שיש לכם עוד מיליון שקלים בהראל מסלול עוקב מדדי מניות. יש שם כ–50% טכנולוגיה, בחלוקה לשלושה מדדים, 23% שירותי תקשורת (שזה גם הרבה טכנולוגיה) 23% במניות ראסל 1000 לצרכנות קבועה ועוד 5% במניות S&P500 לצרכנות קבועה במשקל שווה (בבקשה על תתייחסו למאמר זה כאל מקור מדויק למוצרים או כהצעה להשקעה בהם. אני מדגים תהליך. תוכלו לפנות לאורי בוז׳ו ולכל בעל רישיון סוכנ.ת פנסיוני ולבקש ניתוח של תיק האחזקות שלכם).

המוצר של הראל מורכב ודורש הסבר למה הם בחרו בהרכב הזה ומתי הם ישנו אותו. בנוסף, אם נחבר את שני מיליון השקלים אזי משקל ההשקעות שלכם בארצות הברית עלה לכ–65% והחשיפה לטכנולוגיה עלתה מאד. אם אתם, כמוני למשל, חושבים שעדיף להשקיע יותר במדינות שמשלבות רמת ביטחון כלכלי גבוהה יותר עם עוצמה טכנית ביחד עם השקעה בסחורות, סקטורים של אמצעי לחימה, אנרגיה ירוקה (ורעיונות תיק ״סוף העולם״) אזי החיסכון הפנסיוני בהרכב הנ״ל דורש התאמות.

מה עושים?

בשלב ראשון כאמור אתם צריכים להחליט באיזה מדינות ובאיזה נכסים אתם רוצים להשקיע. זה התפקיד של הניתוח הטכני בשילוב המידע והתובנות שתקבלו מהסוכנ.ת הפנסיוני (מותאם גיל, צרכים, העדפות סיכון ונכסים אחרים שיש לכם).

בשלב השני אתם להחליט איך תאזנו את התיק כך שיתאים להחלטות שלכם. זה בדרך כלל יהיה שילוב בין בחירה מוקפדת של המוצרים ארוכי הטווח ומיפוי אינטגרטיבי שלהם וביצוע התאמות בהשקעות האישיות.

למשל, חברות החיסכון ארוך הטווח לא מציעות מסלול עוקב מחירי הסחורות. אז אתם יכולים להשאיר להן את ה – S&P500 ובתיק האישי לקנות את קרנות הסחורות והכריה שאנחנו מדברים עליהן. כך גם קרנות של של מדינות, מטבעות ושאר תחומים שמתאימים לתפיסת העתיד שלכם.

מכיוון שעבור רוב הציבור מרבית החסכון יושב באפיקי החיסכון לטווח הארוך חשוב שלא תמקדו את התובנות שאנחנו מגבשים כאן רק לתיק המסחר העצמאי.

אנרגיה נקייה – תצא לסיבוב נוסף?

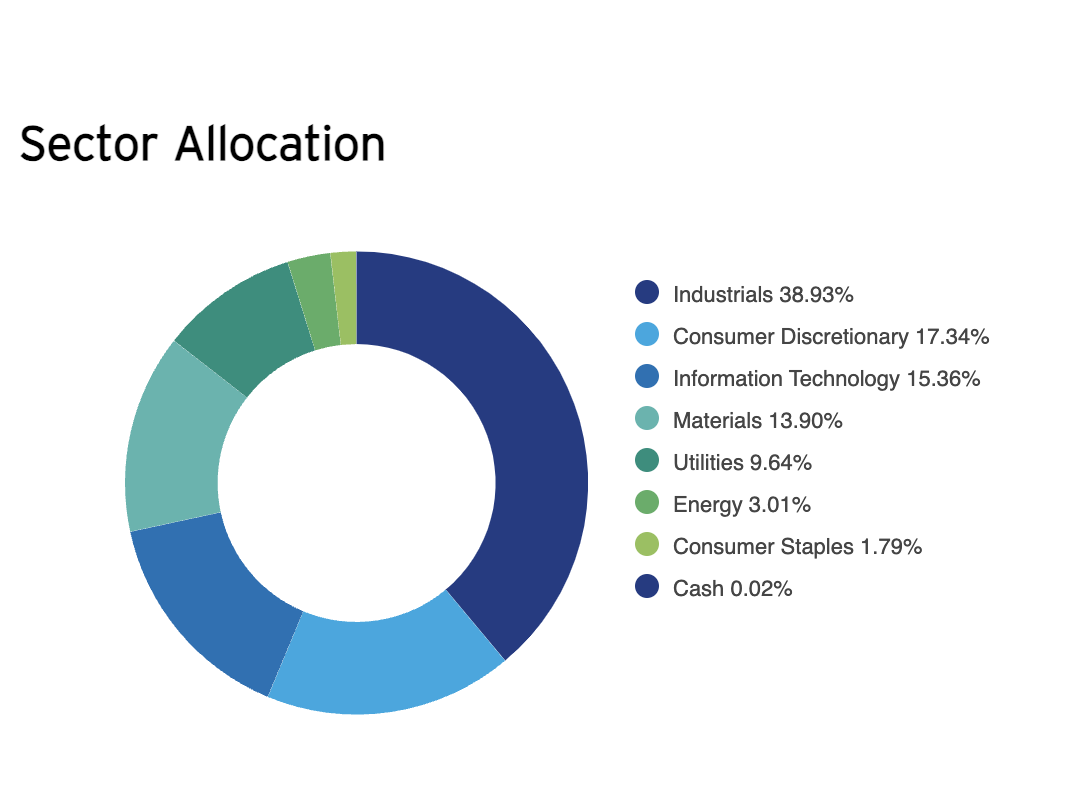

קרן הסל PBW היא קרן הסל הוותיקה לתחום האנרגיה הירוקה. מחזיקה 70 מניות ששייכות לשבעה סקטורים. הסקטור עם הייצוג הגדול ביותר הוא סקטור התעשיה.

הסיבות להתעניינות שלי בקרן קשורות גם בפרויקט ״תיק סוף העולם״. התיק הזה, כפי שכתבתי ביום שני, ישלב בין אסון לעתיד. אנרגיה ירוקה היא העתיד ומצאתי בקרן עצמה ובמניות שכלולות בה עניין טכני. אשתמש בקרן בשביל ללמוד גם על הגוונים השונים של השקעה באנרגיה ירוקה כפי שהם מיוצגים במדד עליו הקרן מבוססת.

הגרף של PBW מיום היווסדה מראה את שני גלי העליות שעברו עליה. עכשיו היא ברמת שפל שיכול שתימשך זמן רב. אבל, מכיוון שמניות רבות בקרן נראות מענייניות (ועוד נגיע אליהן בהמשך) אולי כדאי להחזיק משהו מ – PBW בבחינת רגל אחת בפנים. אפשר מעל 19 דולר ולהגדיל מעל 20 דולר. נעקוב.

תשובות לשאלות

התבקשתי לנתח מספר מניות ולהתייחס לנושא קרנות השורט ואופציות PUT על מדדי מניות בארה״ב.

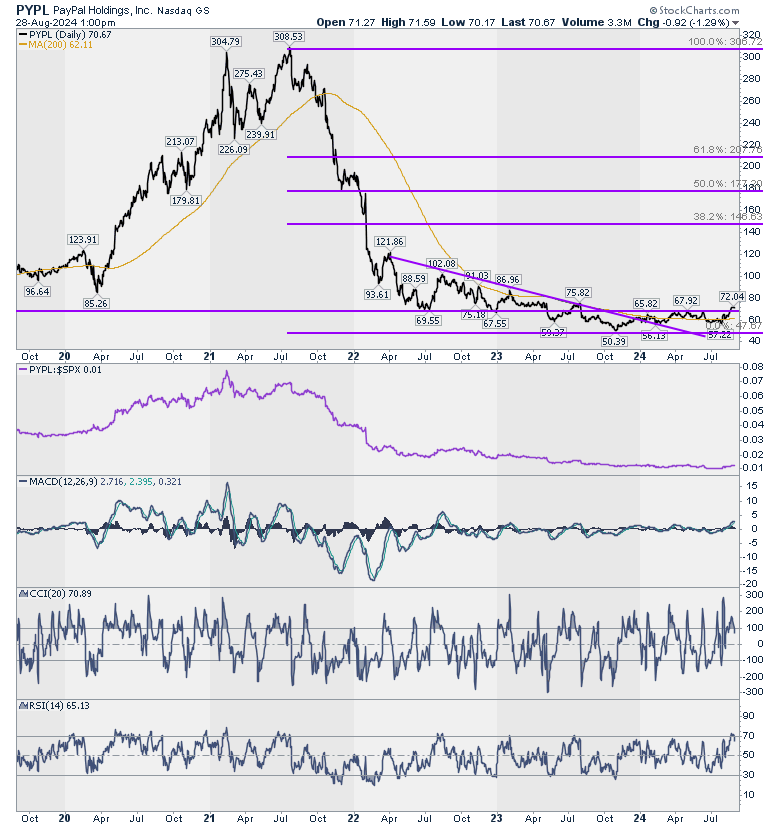

- PYPL: פרצה סוף סוף את קו המגמה היורד ואת הקו האופקי וזה סימן טוב לעתיד. לטווח הקצר יכולה לתקן קצת למטה. נקודת קניה סביב 67.7 דולר. לטווח הארוך פוטנציאל עליה ל – 140.

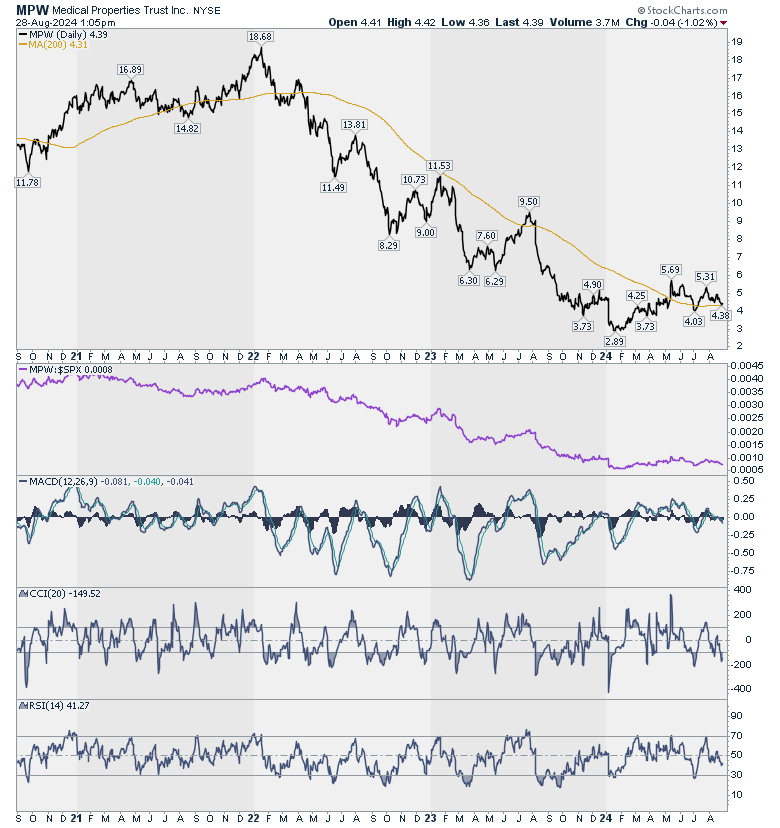

- MPW: אל המניה הזו לא הגעתי מזמן. חברה שמשכירה מבנים לבתי חולים. תשואת דיבידנד של 7%. נתמכת מעל הממוצע ל – 200 יום כך שמבחינת המחיר זו נקודה טכנית מעניינת.

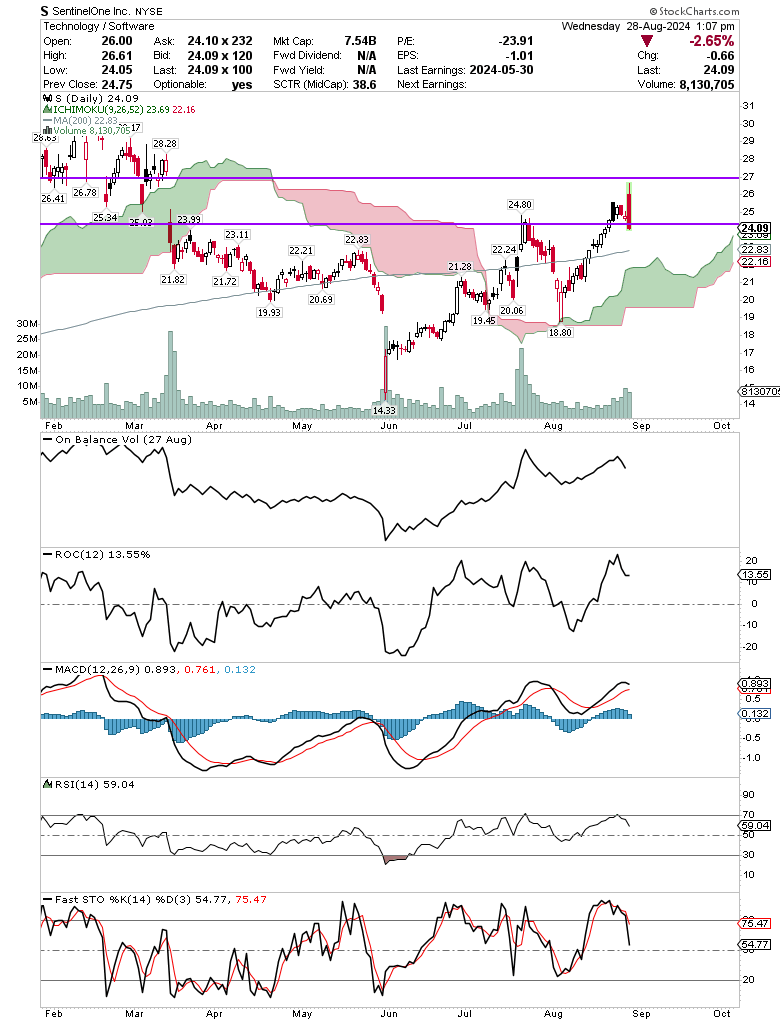

- S: התקדמה יפה בעליה. הפוגה מובנת מתחת להתנגדות ב – 27 דולר. מהלך מעל 27 דולר ילמד על המשך עליה. תמיכה קריטית ב – 23 דולר.

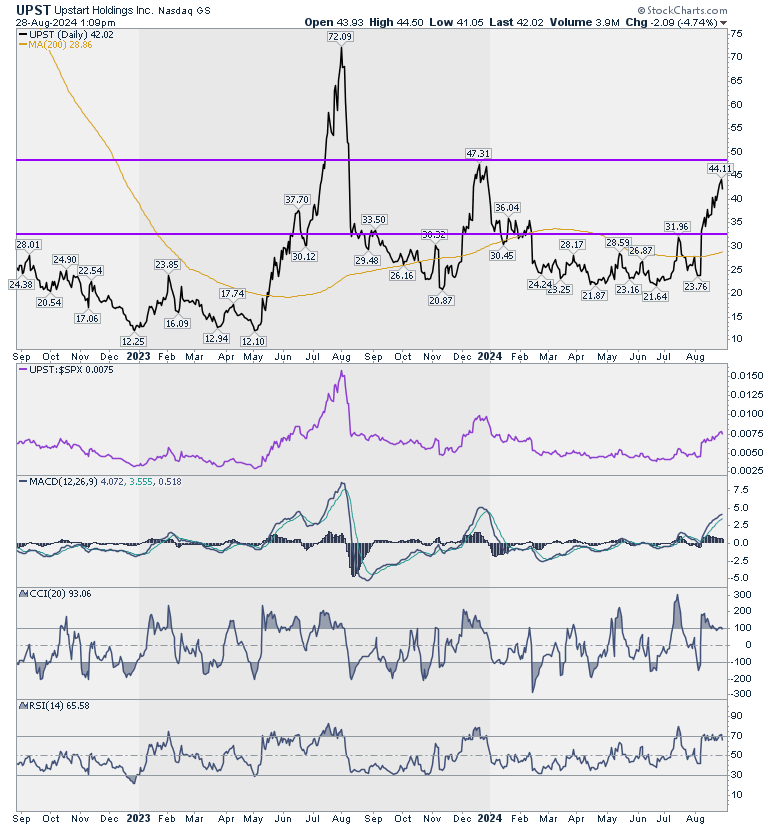

- UPST: הגיעה קרוב לאזור התנגדות. סביר שתהיה בלימה מתחת לאזור הזה. תמיכה ב – 32.5 דולר.

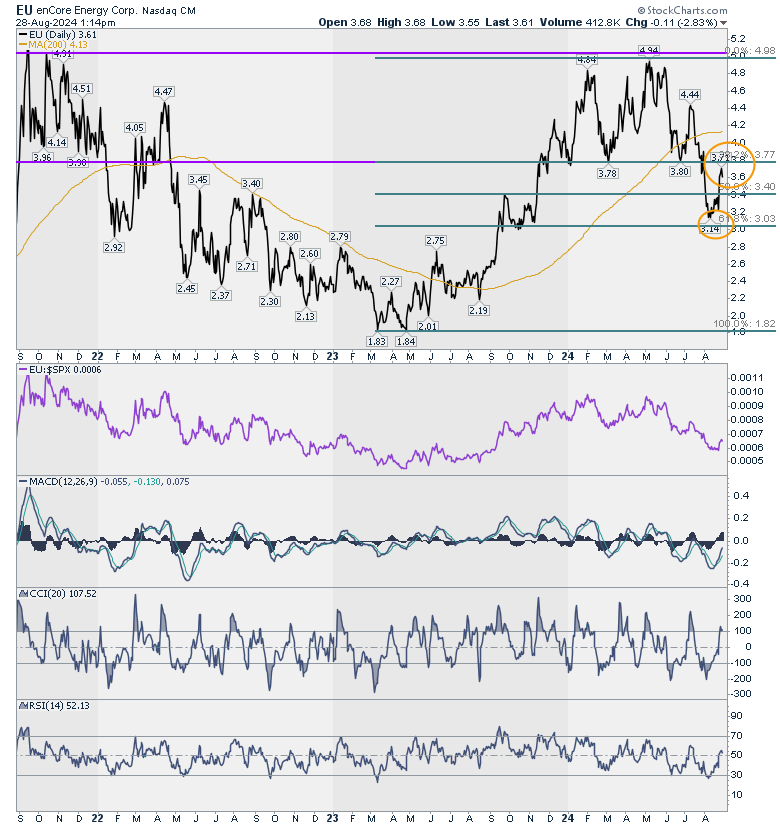

- EU – חברה אמריקאית להפקת אורניום לגביה נשאלתי בהמשך לניתוח שלי בדבר כדאיות ההשקעה באורניום. דוגמא טובה לשיתוף פעולה שלכם להרחבת העמקת הדיון פה. נמצאת בין תמיכה להתנגדות אז כדאי להמתין קצת ולנסות קניה או לאחר תמיעה ב – 3.4 או לאחר פריצה ב – 3.7.

- קרנות שורט על מדדי ארה״ב ואופציות PUT על מדדי ניו יורק.

נושא מורכב ורק אתחיל לענות עליו היום. יש כמובן קרנות שורט על מדדי ניו יורק והן הדרך הקלה להגן על תיק או ליצר חשיפה שתרוויח מירידת השוק. קרנות אלו משתמשות בנגזרות פיננסיות על מנת ליצר את החשיפה ההפוכה ולכן רעיונית, השקעה בהן דומה ומנגישה את השימוש בנגזרות פיננסיות.

קרן הסל לשורט על הנאסד״ק 100 היא SQQQ. קרן הסל לשורט על ה – S&P500 היא SH. DOG היא קרן הסל לשורט על הדאו ג׳ונס. יש גם קרנות סל ממונפות לשורט. הסיכונים בקרנות ממונפות מוכרים לכם.

רעיונית, אם יש לכם תיק של 100000 דולר תוכלו למכור חצי ממנו ולקנות קרן שורט וכך למעשה תנטרלו חשיפת שוק. עדיין סביר שבירידות המניות שלכם ירדו יותר מהשוק בשל הפיזור החלקי והביטא שגדולה מ-1. ההגנה לא תהיה הרמטית אבל היא תהיה סבירה. אם תמכרו כ – 35000 דולר ותקנו קרן שורט מונפת פי 2 תשיגו בערך את אותו אפקט. הדגש על בערך. זו אסטרטגיה טובה אם אתם ממש רוצים להישאר עם המניות שלכם ובכל זאת חוששים מירידת השוק. עדיף ליישם אסטרטגיה זו לטווחים קצרים.

אם אין לכם כסף לקנות קרנות שורט אתם יכולים לקנות אופציות PUT. אני כותב את הדוגמא כשה–SPY עומד על 561.5. PUT550 ל–04 לאוקטובר עולה 5 דולר. כל אופציה היא ל–100 יחידות כך שבפועל היא תעלה 500 דולר. זה אומר שאם ה–SPY ירד מתחת ל – 545 התיק שלכם יתייצב ויהיה מוגן עד ה–04 לאוקטובר. כאמור–בערך... כמובן שיש לקנות את מספר האופציות בהתאם לגודל התיק. אופציה אחת היא ל–100 יחידות ותגן על כ-55000 דולר שמושקעים ב–SPY. שימו לב שאם עד ה–04 לאוקטובר –SPY לא ירד מתחת ל–550 ולא מכרתם את האופציה בדרך הלכו 500 דולר.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד. הכותב עשוי להחזיק חלק מן הניירות המוזכרים לעיל.

- 2.מיקי 30/08/2024 15:57הגב לתגובה זומחפש קרנות דולריות הנסחרות באירופה, בעלות סחירות טובה, מתוך כוונה להסיט השקעות מארה"ב, ע'מ להמנע ממס ירושה אמריקאי. כדוגמת קרנות איריות הנסחרות בלונדון. האם יש המלצות.. ?

- 1.אבי 30/08/2024 07:09הגב לתגובה זומהכתבה עולה כי הלקוח צריך לגשת לסוכן פנסיוני ולקבל המלצה או ייעוץ לגבי השקעות כספים בחסכונות . חבל שלא ציינת כי זה אסור על פי החוק. סוכן אינו יעוץ השקעות ואין לו רשיון לייעץ.