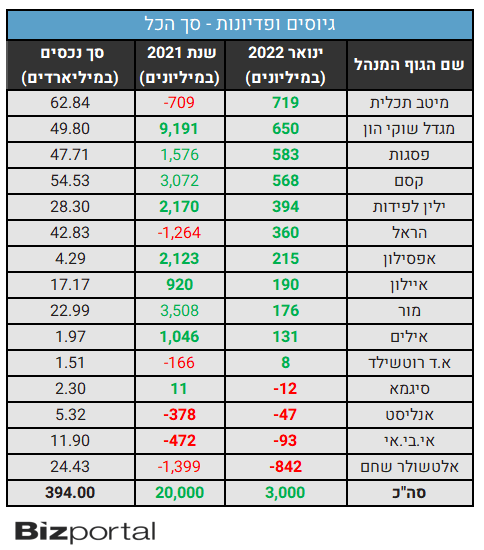

פתיחת שנה בקרנות הנאמנות: גיוסים של 3 מיליארד שקל - מיטב ומגדל מגייסות, אלטשולר פודה

שנת 2022 נפתחת עם גיוסים של כ-3 מיליארד שקל בקרנות הנאמנות, והיקף נכסים שמסתכם בכ-394 מיליארד שקל (כולל הוסטינג). עם זאת, יש הבדל בין סוגי ההשקעות: הקרנות האקטיביות פדו במצטבר 170 מיליון שקל, ומנגד התעשייה הפאסיבית גייסה כ-3.2 מיליון שקל (כ-850 מיליון שקל בקרנות המחקות ועוד 2.3 מיליארד בקרנות הסל), ונדמה כי הציבור הגיב במתינות יחסית לירידות של חודש ינואר בשווקים בעולם.

בחודש ינואר רוב הקרנות גייסו, אבל אי אפשר להתעלם מנזילת הכספים המשמעותית מאלטשולר שחם, בעקבות השנה הקשה שחווה ב-2021. התוצאות הלא טובות בתעשייה עולות לאלטושלר בהמשך דימום כספים למתחרים. את 2021 היא סיימה באיזון (מינוס 1.4 מיליון שקל) אבל זאת רק בגלל הגיוסים הטובים של תחילת שנת 2021. בחודשים האחרונים של השנה יצאו מאלטשולר כ-1.3 מיליארד שקל. בחודש דצמבר לבדו יצאו מאלטשולר כ-570 מיליון שקל, בנובמבר כ-500 מיליון ובאוקטובר עוד 300 מיליון. ובחודש ינואר 2022 המגמה נמשכת כאשר אלטשולר פודה 842 מיליון שקל.

מנגד, המגייסות הגדולות של ינואר 2022 הן מיטב עם 720 מיליון שקל (בשנה שעברה דווקא יצאו ממנה כספים), מגדל עם גיוסים של 650 מיליון שקל והיא ממשיכה את הגיוסים משנה שעברה (כמעט 10 מיליארד שקל), אחריהן פסגות עם גיוסים של 583 מיליון שקל בחודש ינואר (בשנה שעברה גייסה כ-1.6 מיליארד שקל), קסם עם גיוסים של 568 מיליון שקל (בשנה שעברה גייסה כ-3.1 מיליארד שקל). מור גייסה החודש 176 מיליון שקל (ובשנה הקודמת כולה כ-3 מיליארד שקל).

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

ילין לפידות גייסה בינואר 394 מיליון שקל (כ-2.2 מיליארד שקל בשנה שעברה), והראל גייסה 360 מיליון שקל (אחרי שפדתה בשנה שעברה כ-1.3 מיליארד שקל).

הקרנות הגדולות ביותר בתעשייה הן מיטב תכלית שמנהלת בכל המכשירים כ-63 מיליארד שקל, אך צריך לזכור שכ-4.7 מיליארד שקל הן בקרנות כספיות (שבהן גם אין ממש דמי ניהול). אחריה קסם שמנהלת כ-54.5 מיליארד שקל, השלישית היא מגדל הצומחת עם כ-50 מיליארד שקל. הרביעית היא פסגות עם כ-48 מיליארד שקל, ונועלת את החמישייה הראשונה הראל עם כ-43 מיליארד שקל.

כזכור, תעשיית קרנות הנאמנות חזרה לצמוח ב-2021 לאחר מספר שנים של פדיונות. היקף הגיוס הכולל הסתכם בכ-40 מיליארד שקל (לצד רווחים של כ-30 מיליארד שקל) כאשר הקרנות המסורתיות (בניהול אקטיבי) בלטו בגיוסים של כ-25 מיליארד שקל. מנגד, הקרנות הכספיות שכבר לא אטרקטיביות בסביבת ריבית נוכחית, איבדו 6 מיליארד שקל. הקרנות הפסיביות (עוקבות אחרי מדדים) המשיכו לצמוח ולבטא את המגמה העולמית של היצמדות למדדים, כאשר התעשייה כולה גדלה בקרוב ל-10 מיליארד שקל, אך בגלל שינויים רגולטורים הועברו כספים מקרנות הסל לקרנות המחקות שהציגו גיוסים של 12 מיליארד שקל.

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

קרנות נאמנות הן מכשיר ההשקעה הפופולארי של הציבור לטווח קצר ובינוני. יש בהן כמה יתרונות גלומים כמו פיזור השקעה על פני מספר רב של ניירות ערך, ניהול על ידי מומחים של גופי ההשקעות, יכולת להיכנס בכל סכום ויכולת לצאת בכל נקודת זמן. הקרנות סבלו בשנים האחרונות מתחרות מצד פוליסות חיסכון שמשווקות באגרסיביות על ידי סוכני ביטוח (שמקבלים עמלה שמנה) וקופת גמל להשקעה, אך בשל השקיפות הגבוהה יותר בקרנות, הניידות המהירה יותר והיתרונות המוזכרים, הן עדיין אטרקטיביות לרוב הציבור.

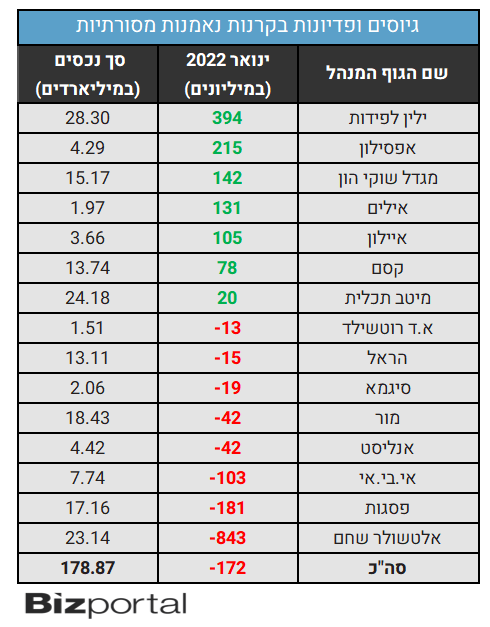

ילין לפידות מובילים בקרנות המסורתיות

בעקבות הירידות בשווקים בחודש ינואר הציבור הוציא מהקרנות המסורתיות - שבהן מתנהל הכסף באופן אקטיבי - 172 מיליון שקל. אבל יש שונות גדולה מאוד בין בתי ההשקעות: בעוד ילין לפידות, מגדל אפיסלון, איילון, קסם ואחרות נמצאות בצד המגייס, אלטשולר שחם אחראי לרוב הגדול של הפדיונות: 842 מיליון שקל.

בשנה שעברה הציבור הכניס כ-25 מיליארד שקל לתעשייה הזו, כאשר הציבור העדיף קרנות מעורבות - מרכיב גבוה של אגרות חוב לצד מניות, והקרנות האלו גייסו בשנה שעברה כ-20 מיליארד שקל.

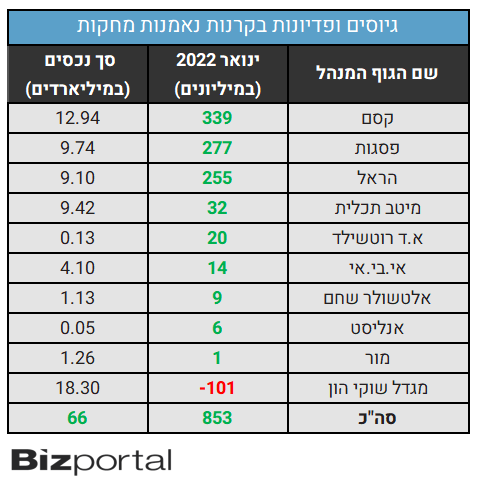

קרנות פסיביות - קסם בראש

לציבור יש מספר אפשרויות להיחשף להשקעות. אחת מהן היא לבחור מנהל השקעות שהוא סבור שייתן לו תשואה עודפת ואחרת היא להאמין שבסופו של דבר קשה ואפילו לא ניתן לרוב להכות את השוק ולכן להשקיע במכשירים עוקבי מדדים. היתרון הגלום בהשקעה במכשירים עוקבי מדדים הוא דמי הניהול הנמוכים. פשוט - אין מה לנהל ובהתאמה דמי הניהול נמוכים. זה לא אומר שאין מנהלים מצוינים שנותנים תשואה עודפת. הבעיה שזה לא בטוח שיימשך בעתיד והבעיה השנייה שדמי הניהול מכרסמים בתשואה, כך שלא ברור כלל שלאורך זמן ניתן לבחור "בסוס מנצח".

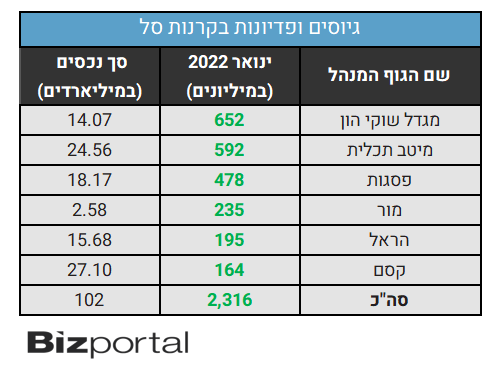

כאשר מדברים על מכשירים עוקבי מדדים יש שני סוגי קרנות - קרנות סל וקרנות מחקות. הן גם נקראות קרנות פסיביות ולמרות שהן "אחיות קרובות", קיימים הבדלים מסוימים - קרנות מחקות הן קרנות נאמנות לכל דבר ועניין והן לא נסחרות בבורסה. קרנות סל נסחרות בבורסה כמו כל נייר ערך אחר (ויש להן עושה שוק). בקרנות מחקות נקבע מדי יום השער ההוגן-האמיתי ולפיו מתבצעות העסקאות. בקרנות סל מכיוון שהן נסחרות בבורסה הן גם תלויות בביקושים והיצע וייתכן שינוי מסוים בין השער ההוגן לשער העסקה. בכל מקרה מדובר במכשירים דומים שהיקפם בשוק הולך וגדל והן מהווים קרוב ל-40% מתעשיית הקרנות כולה.

בתעשיית הקרנות הפאסיביות מובילה קסם עם היקף נכסים של 40 מיליארד שקל. אחריה מיטב ומגדל די קרובות עם 34 ו-32.3 מיליארד שקל (בהתאמה).

בחלוקה לקטגוריות השקעה - אלה המסלולים שגייסו ופדו

על פי נתוני בית ההשקעות מיטב דש, בקרנות המסורתיות (האקטיביות) הקטגוריה הגדולה ביותר בנכסיה, בהפרש ניכר, משאר קטגוריות ההשקעה - קטגוריית אג"ח כללי סיימה את החודש עם גיוס קטן יחסית של כ-110 מיליון שקל ופינתה את מקומה לקטגוריית מניות בארץ שסיימה את החודש עם גיוס של כ-420 מיליון שקל.

הקרנות המתמחות באג"ח חברות והמרה ממשיכות לגייס סכומים נאים מאוד בכל סוגי הקרנות עם גיוס נאה של כ-200 מיליון שקל. הקרנות המתמחות באג"ח מדינה עם גיוס זעיר של כ-40 מיליון שקל.

לעומת הקטגוריות המגייסות, הקרנות המתמחות במניות בחו"ל רושמות החודש פדיון של כ-300 מיליון שקל, קטגוריית ממונפות ואסטרטגיות פדתה כ-70 מיליון שקל והקרנות הגמישות רשמו גם כן פדיון של כ-30 מיליון שקל. בקטגוריית אג"ח חו"ל מגמת הפדיונות משנת 2021 נמשכת עם פדיון חודשי גדול מאוד של כ-510 מיליון שקל.

על רקע העלאות הריבית הצפויות השנה, נבלמה יציאת הכספים המסיבית מהקרנות הכספיות, שהסתכמה החודש בפדיון של כ-90 מיליון ₪ בלבד. נתון זה משקף פדיון של כ-125 מיליון שקל מן הקרנות הכספיות הדולריות מול כניסה, ראשונה מזה זמן רב, של כ-35 מיליון לכספיות השקליות.

מגמת הגיוסים לקרנות המתמחות במניות בארץ נמשכת, עם גיוס מרשים מאוד של כ-2.6 מיליארד שקל. קרנות הסל גייסו כ-1.8 מיליארד שקל והקרנות המחקות הוסיפו כ-800 מיליון שקל.

קטגוריית חברות והמרה גייסה אף היא סכום נאה של כ-370 מיליון שקל. הקרנות המחקות עם גיוס של כ-350 מיליון שקל וקרנות הסל תרמו לגיוס בקטגוריה כ-20 מיליון שקל.

בקטגוריה של מניות חו"ל נרשמה מגמה מעורבת שהביאה לגיוס כולל של כ-280 מיליון שקל. כאשר קרנות הסל גייסו כ-560 מיליון שקל, בעוד שהקרנות המחקות פדו כ-280 מיליון שקל.

- 4.הציעו לי פוליסת חיסכון במקום קרנות נאמנות - מה דעתכם? (ל"ת)פאר 04/02/2022 08:46הגב לתגובה זו

- 3.אם מבין נכון אז עדיף תעודות סל. אחכ קרנות מחקות וב 02/02/2022 20:45הגב לתגובה זואם מבין נכון אז עדיף תעודות סל. אחכ קרנות מחקות ובסוף קרנות נאמנות רגילות

- 2.נתי 02/02/2022 17:29הגב לתגובה זוזה רק מסביר את המצב, אם בשוק יורד מגייסים כסף בשוק עולה מגייסם המון המון - הולכים לעליות

- 1.איש אחד 02/02/2022 14:39הגב לתגובה זוברוב הקרנות המחקות דמי הניהול גבוהים בצורה מוגזמת .