אמריקן איירליינס מכה את התחזיות אך המניה עדיין יורדת - מדוע?

ענקית התעופה האמריקאית אמריקן איירליינס AMERICAN AIRLINES, אחת משלושת החברות המובילות בתחום בארצות הברית, פרסמה אתמול (רביעי) את דוחותיה הכספיים לרבעון השני של שנת 2022, אשר הסתיים ב-30 ביוני.

אמריקן איירליינס דיווחה על רווח למניה מתואם (EPS) של 1.92 דולר, מעל לתחזיות האנליסטים שעמדו על 1.59 דולר בממוצע. כמו כן, הכנסות החברה הסתכמו ב-14.1 מיליארד דולר, שיא הכנסות רבעוני עבור אמריקן איירליינס. זאת לעומת תחזיות מוקדמות של 13.7 מיליארד דולר.

בנוסף, אמריקן איירליינס העלתה את תחזית הרווח לשנת- 2023, לטווח שבין 3 ל-3.75 דולר למניה. זאת לעומת התחזית הקודמת שנעה בין 2.5 ל-3.5 דולר למניה. עם זאת, למרות הנתונים הכספיים החיוביים, מניית אמריקן איירליינס הגיבה בירידה. זאת לעומת המתחרה יונייטד איירליינס שדווקא מגיבה בעלייה, לאחר שגם היא פרסמה תוצאות שיא לרבעון השני.

נראה שהציפיות של המשקיעים מאמריקן איירליינס היו גבוהות יותר, לאור הרווחים החזקים במיוחד שדיווחו מתחרותיה העיקריות דלתא איירליינס ויונייטד איירליינס בשבועות האחרונים. תעשיית התעופה כולה נהנית בתקופה האחרונה מהתאוששות מהירה לאחר משבר הקורונה, כאשר הביקוש לטיסות בינלאומיות חוזר לרמות שיא עם הסרת מרבית מגבלות התנועה בעולם.

- אמריקן איירליינס צונחת ב-8% למרות רבעון חזק

- חברות התעופה הזרות דורשות מהמדינה סיוע כספי כדי שיחזרו

- המלצת המערכת: כל הכותרות 24/7

במקביל חלה ירידה חדה במחירי הדלק, מה שתרם רבות לרווחיות הגבוהה של חברות התעופה. אך למרות שאמריקן איירליינס אכן הציגה תוצאות טובות ברבעון השני, הן פשוט לא עמדו בסטנדרטים החדשים של הרווחיות שהציבו מתחרותיה לאחרונה. יש לציין שמניית אמריקן איירליינס כבר עלתה בכ-17% מאז סוף חודש מאי, עם תחילת עונת הנסיעות האינטנסיבית של הקיץ. המניה של החברה המריאה מסוף מאי על רקע הביקוש החזק לטיסות נופש ופנאי בחודשי הקיץ.

ייתכן שהמשקיעים ציפו שאמריקן איירליינס תפתיע עוד יותר כלפי מעלה עם תוצאות הרבעון השני, לעומת התחזיות, והתאכזבו כשזה לא קרה. העלייה החדה במחיר המניה בחודשים האחרונים כבר תמחרה את הרווחיות הגבוהה, ולא השאירה מקום להפתעות נוספות משמעותיות.

עם זאת, התחזית לשאר השנה בענף התעופה נשארת חיובית. אמריקן איירליינס, יחד עם דלתא ויונייטד, צפויות להמשיך ולהנות מהתאוששות הביקושים וממחירי הדלק הנמוכים יחסית. אך ייתכן שנדרשים עוד מספר רבעונים עם תוצאות טובות, על מנת לשכנע את המשקיעים שלא מדובר בהתאוששות זמנית בלבד.

- מי אנשי השנה שלי בוול סטריט?

- בריז'יט בארדו הלכה לעולמה: מה ההון שצברה השחקנית הגדולה לדורה?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

.jpg)

שיא של יותר מעשור: הנחושת מזנקת ומובילה את הראלי העולמי במתכות

שיבושי היצע, ציפיות להרחבה כלכלית בסין, היחלשות הדולר וחששות ממכסים בארה״ב דוחפים את מחירי הנחושת לשיאים היסטוריים ולעלייה שנתית של מעל 40%

שוק המתכות העולמי מסיים את השנה בעליות שערים, כאשר הנחושת נמצאת במוקד לאחר שקבעה שיאי מחיר חדשים במספר בורסות מרכזיות. המתכת התעשייתית, הנחשבת סמן למצב הכלכלה העולמית, חצתה לראשונה את רף 12 אלף הדולר לטון וממשיכה להיסחר ברמות גבוהות במיוחד גם לאחר תיקונים קלים.

מחיר הנחושת זינק לשיא של כ־12,160 דולר לטון. מדובר בהמשך ישיר לראלי שנמשך מאז אוקטובר, ראלי שמעמיד את 2025 כאחת השנים החזקות ביותר לנחושת זה למעלה מעשור. העליות בנחושת משתלבות בגל רחב יותר של התחזקות בשוקי הסחורות. גם הזהב והכסף טיפסו לשיאים חדשים, על רקע מתיחות גיאופוליטית, ציפיות להקלה מוניטרית בארה״ב והיחלשות הדולר. עבור משקיעים רבים, שילוב זה מחזק את האטרקטיביות של מתכות הן כהשקעה והן כנכס גידור.

אנליסטים מציינים כי מחירי הנחושת מקבלים תמיכה גם מהציפייה לצעדים נוספים לעידוד הכלכלה הסינית. כל איתות להרחבה פיסקלית או מוניטרית בסין מתורגם במהירות לעליות במחירי מתכות תעשייתיות, בשל משקלה המרכזי של המדינה בצריכה העולמית.

ברקע העליות עומדים גם שיבושי היצע ממשיים. מאז אוקטובר אירעו תקלות חמורות במספר מכרות גדולים, שפגעו ביכולת הייצור והציפו מחדש חששות ממחסור. גם לפני אותם אירועים, אנליסטים כבר הזהירו כי הביקוש העתידי עלול לעלות על ההיצע בשנים הקרובות.

- "רנסנס" תעשייתי - מתכוננים לגל הבא

- המתיחות בין ארה"ב לסין משפיעה על שוק הסחורות והקדמה הטכנולוגית

- המלצת המערכת: כל הכותרות 24/7

שוק הנחושת צפוי להיכנס לגרעונות משמעותיים

בג׳פריס מעריכים כי גם בתרחיש של צמיחה עולמית מתונה, סביב 2% בשנה, שוק הנחושת צפוי להיכנס לגרעונות משמעותיים כבר במהלך השנה הקרובה. הערכה זו מחזקת את ההבנה כי הלחץ בשוק אינו זמני בלבד.

טראמפ ומאסק (X)

טראמפ ומאסק (X)מי אנשי השנה שלי בוול סטריט?

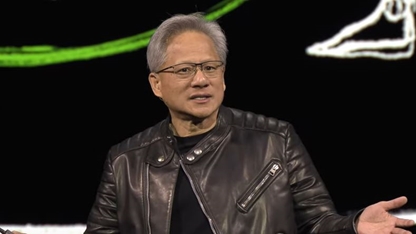

כרגיל עם סיומה של השנה האזרחית, מגיע מבול הערכות לגבי "איש השנה" בוול סטריט, מי השפיע הכי הרבה על התנהגות השוק וכיכב הכי הרבה בכותרות. ברשימה שלי זו השלישייה המנצחת: נשיא ארה"ב דונלד טראמפ, אילון מאסק וג'נסן הואנג, מנכ"ל ומייסד אנבידיה שהוביל את מהפכת ה-AI

"אנחנו אוהבים לחשוב שהבאנו חדשנות לעסקי החדשות, אבל יש דברים שאי אפשר להמציא מחדש וסקירת סוף השנה היא אחד מהם," כתבה ליז הופמן, עורכת Semafore ולשעבר עיתונאית בכירה בניו יורק טיימס. ברוח צנועה זו, הופמן מונה את תשעת הסיפורים העסקיים הגדולים לשנת 2025, ביניהם היווצרות בועת ה-AI, הקפיטליזם המדיני של הנשיא טראנפ, התפתחות כלכל הקזינו ועוד. אזקק מכאן את הסיפורים הגדולים שלהם יש אימפאקט משמעותי על השוק גם השנה וגם לשנים הבאות.

ראשית כל, נראה כי למרות אופן הדיבור שלו, המדיניות של טראמפ בכול התחומים מצליחה, כאשר לדעתי הטענה הזו תאומת יותר במהלך שנת 2026 שעומדת בפתח וגם במזרח התיכון. טראמפ, הוא ללא ספק האדם המשפיע ביותר על העולם הכלכלי שוול סטריט בתוכו.

הופנן מדייקת כשהיא כותבת כי "המכסים של הנשיא דונלד טראמפ היו או תיקון הכרחי לשנים של מדיניות סחר קלוקלת או מס מיותר ומעוות שוק על האמריקאים. מה שהם לא היו, להפתעתם של כלכלנים ומשקיעים רבים שציפו לכך, זה אסון כלכלי. עסקים הסתגלו, המחירים עלו מעט, ומנהלים, שקראו נכון את הקהל, מיהרו לעצב מחדש את סדרי העדיפויות שלהם כביטחון לאומי. "יום השחרור" (השם שהעניק טראמפ ליום הטלת המכסים) היה מטח הפתיחה של שכתוב גורף של המדיניות הכלכלית של ארה"ב, שראה את הממשלה מפנה משאבי מדינה הן לתעשיות לאומיות חיוניות והן למופעי צד שהעשירו את המעגל הפנימי של הנשיא. גם הרפובליקנים וגם הדמוקרטים עוסקים כעת בבחירת מנצחים ומפסידים ודוחפים את ארה"ב לעבר מודל ממשלתי שמדינות אחרות, בעיקר באסיה ובמזרח התיכון, מתרחקות ממנו".

- טראמפ: אם השווקים חזקים יו״ר הפד צריך להוריד ריבית

- טראמפ מתקרב להכרעה על יו״ר הפד הבא ודורש ריבית נמוכה בהרבה

- המלצת המערכת: כל הכותרות 24/7

עם אילון מאסק וג'נסן הואנג הסיפור הוא שונה וסנסציוני, מאחר והשניים הללו משנים את העולם באמצעות מהפכת הטכנולוגיה. הואנג, יליד טאיוואן שהיגר לארה"ב, סיים את לימודיו באוניברסיטת סטאנפורד והקים את אנבידיה ב-1993 אותה הוא מוביל מאז. הוא הצליח למזג את הבינה המלאכותית לתעשייה, הרבה קודם לתחזיות ושינה לחלוטין את כלכלת העולם. אין שום ספק שהתואר "הארכיטקט של ה-AI" שניתן לו ע"י מגזין Time מוצדק וכך גם הערך המטורף שהשוק מעניק לחברה שלו. כול זה ללא קשר להחלטה שלו להקים מרכז פיתוח בישראל, החלטה שמלמדת אותנו גם לקח, לפיו אם נפסיק להתעסק או לבכות על מר גורלנו ובמקום זאת נמשיך בדרך שהתוו מנהיגי הציונות, מבלי לחשוד בכול אחד שהוא נגדנו, אז המילים "אור לגויים" לא יהוו סיסמה בלבד, אלא הם יהיו למציאות. לא רק הואנג גילה את ישראל, כול ענקי התעשייה בעולם מחטטים במקומותינו. רובם אומנם בניסיון לקנות בזול ידע ששווה הרבה יותר כאשר הם מנצלים את 'תרבות האקזיט', אבל לא מעט מהם בוחנים פה הזדמנויות בגלל האמונה ביכולות המקומיות. מאסק מאידך, משנה את העולם מזה למעלה מ-25 שנים, הצליח, במהלך 2025 להוכיח לעולם, שוב, שחלומות ניתנים למימוש. האיש הזה, שבשנת 2001 הקים את SpaceX וב-2004 רכש את טסלה, הצליח, עד כה, להוביל להקמת 3 תעשיות ענק גלובליות, החלל, הרכב החשמלי והרכב האוטונומי. בפוסט ברשתות החברתיות ביום רביעי האחרון, הציע מאסק ש"בינה יישומית (applied intelligence)" יכולה לגרום לצמיחה כלכלית דו-ספרתית בטווח הקרוב ולצמיחה תלת-ספרתית תוך חמש שנים. "צמיחה דו-ספרתית מגיעה תוך 12 עד 18 חודשים. אם בינה יישומית היא המייצגת של צמיחה כלכלית (כפי שהיא צריכה להיות) תלת-ספרתית אפשרית בעוד כ-5 שנים", כתב ברשת X שבבעלותו.