אג"ח עם שעבוד ראשון בתשואה שנתית של 14% - יש דבר כזה?

מתחילת השנה, אג"ח של חברת הרץ פרופרטיס האמריקאית הנסחרות בבורסה בת"א נמצאות תחת סערה וסובלות מירידות חדות ועלייה חדה בתשואות שלהן לפדיון, המצביעות על חשש המשקיעים מיכולת החברה לשרוד את המשבר הנוכחי. אג"ח ב' של החברה המגובה בשעבוד ראשון על נדל"ן מניב עשויה להיות להערכתי להיות מעניינת להשקעה בתמחור הנוכחי למשקיע חובב ההרפתקאות.

כמה מילים על הרץ פרופרטיס

הרץ מתמחה בתחום המשרדים בארה"ב הנמצא בימים אלה תחת סערה מושלמת, עם ירידה חדה בביקושים וכן בתפוסות וכן קושי ממשי לממן מחדש הלוואות קייימות. בנוסף, לאור עליית סביבת הריבית לא מעט הלוואות בארה"ב המגובות בנכסי משרדים הגיעו לאחרונה לחדלות פירעון (גם של קבוצות איתנות פיננסית שהעדיפו לוותר על הנכסים האמורים ולא להביא עוד כסף טוב מהבית) ובעלי נכסים שנדרשים לממש נכסים לצורך הגדלת נזילות עושים זאת תוך מתן הנחות שיכולות להיות משמעותיות למול השווי ההוגן של אותם נכסים.

להרץ 2 סדרות אגח נסחרות. סדרה אחת ללא ביטחונות (דירוג (A-) אופק שלילי על ידי מדרוג) וסדרה שנייה המגובה בשעבוד ראשון על הנכס Brookhollow Central ביוסטון טקסס (דירוג A אופק שלילי על ידי מדרוג). לאור הסערה ואי הוודאות סביב החברה ותחום פעילותה, בימים אלה הייתה נמנע מהשקעה באגח ללא ביטחונות, למרות התשואה המאוד מפתה לפיה היא נסחרת (48%).

- העוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

- הבורסה משיקה מדדי אג"ח חדשים: יותר פיזור ושליטה

- המלצת המערכת: כל הכותרות 24/7

כמה מילים על הרץ סדרת אגח ב

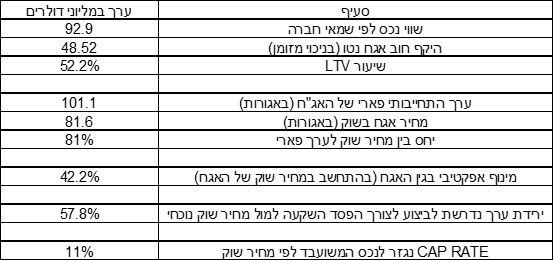

לפי מצגת עדכון שהחברה דווחה ב 4.6.23. השווי ההוגן שקבע שמאי החברה לנכס המשועבד לטובת בעלי אג"ח סדרה ב עומד על כ 92.9 מליון דולר והיקף האג"ח נטו (בניכוי פיקדונות ומזומן אצל הנאמן) עומד על 48.65 מליון דולר. ב 12 חודשים האחרונים שהסתיימו ב 31.3.23 הנכס ייצר תזרים תפעולי נקי של כ 4.5 מליון דולר (משקף CAP RATE של 4.8% על החלק המניב של הנכס למול שווי הוגן לפי שמאי) ושיעור התפוסה הנוכחי בנכס עומד על 62% בלבד.

בהתחשב בכך שאיגרות החוב סדרה ב נסחרות במחיר כ - 80% מהערך התחייבויותיי שלהן, המינוף האפקטיבי שרואה לנגד עיניו מי שרוכש את האגח במחיר הנוכחי עומד על כ 42% בלבד. כלומר שווי הנכס צריך לרדת בכ 58%! בשביל שיהיה הפסד של קרן אגח במחיר השוק הנוכחי.

להערכתי המדובר בתסריט קיצוני שעשוי בעתיד להתברר כהיסטרי. בכל מקרה, להערכתי בתשואה של כ 14% לשנה נראה שהמשוואה של הסיכון סיכוי היא לטובת המשקיעים.

- הפרצה המסויית בשוקי החיזוי

- 10 דברים חשובים על אגרות חוב - מדריך למשקיעים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- העוצמה של הבורסה ב-2025 הורגשה גם באג"ח - מה הצפי קדימה?

תמונת הנכס לפי אתר האינטרנט של החברה

סיכונים בהשקעה

למרות התשואות הגבוהות לפיהן נסחרות אג"ח של החברה, הדירקטוריון אישר לאחרונה לחברה לחלק לבעלי מניותיה דיבידנד של כ 15 מליון דולר, אשר בסופו של דבר הופחת ל 7.5 מליון דולר מכוון שהחלוקה אותה החברה רצתה לבצע הייתה מביאה אותה להפרת אמות מידה פיננסיות. התנהלות זו איננה מצביעה על התנהלות שמרנית מצד ההנהלה והדירקטוריון בתקופה סוערת בשווקים.

מה שכן, יהיה מעניין לראות את הפרוטוקול של הדירקטוריון שאישר את חלוקת הדיבידנד האמורה. סביר כי במקרה והחברה אכן תגיע לחדלות פירעון כפי שהשוק חושש, אותם דירקטורים ושומרי הסף ידרשו לתת הסברים מפורטים כיצד אישרו לבצע את המהלך ואף עשויים להיתבע בגין אישור האמור.

לאור התשואות בהן נסחרות אגח של החברה, אין לה כיום יכולת אמיתית לבצע מחזור של חלויות האגח השוטפות והיא תלויה בנזילות הקיימת, התזרים שהיא מייצרת וכן במימוש נכסים (בסביבה לא סימפטית) לצורך יצירת עודפי נזילות ופירעון חלויות.

החברה נמצאת בסיכון ממשי עקב קושי במימון מחדש של הלוואות בנקאיות קיימות ועל פי דיווחיה היא נמצאת כיום בהליך הפרה כיום של הלוואה בגין הנכס Wells Fargo Tower. אי הגעה להסכמה מול הבנק עשויה לגרור את החברה להליך של חדלות פירעון.

לאחרונה (3.2023) הוארכה לחברה הלוואה גדולה (98.6 מליון דולר) בגין הנכס Gateway Center אבל רק עד 1.2024. כלומר בקרוב החברה תידרש לפעול לחדש גם הלוואה זו.

סקטור המשרדים בארה"ב נמצא בסייקל שלילי משמעותי.

הקושי להשכיר שטחים פנויים וכן סביבת הריבית הגבוהה שוחקת בצורה משמעותית את יכולת החברה לייצר תזרימים פנויים משמעותיים מפעילותה השוטפת.

הכותב משמש כבעלים וכמנכ"ל של חברת י.מ.ל.א. ייעוץ והשקעות בע"מ, אשר מתמחה בייעוץ וליווי חברות בנושאי גיוסי הון, הנפקות, ייעוץ וליווי בהליכי דירוג אשראי, בנקאות להשקעות, ייעוץ פיננסי ועסקי.

*** גילוי נאות: למועד זה הכותב מחזיק במישרין ובעקיפין באג"ח ב של חברת הרץ המוזכרת בכתבה. לכותב אין קשר עסקי כלשהו (לא בהווה ולא בעבר) עם החברה ו/או מי מבעלי השליטה בה ו/או עם חברות קשורות אליהן. והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל.

- 6.לרון 11/06/2023 06:13הגב לתגובה זוהעבירו המידע על הגילוי הנאות לגרינברג שלכם,כך ראוי לנהוג!

- 5.לרון 11/06/2023 06:10הגב לתגובה זוגילוי נאות,כל הכבוד!

- 4.התפוסה בנכס הזה נמוכה (ל"ת)אבאל'ה יודע הכי טוב 08/06/2023 12:39הגב לתגובה זו

- 3.אבו חמיד 08/06/2023 12:01הגב לתגובה זוקידומת 6 או 7 מלמטה, לדעתי, ולכן הייתי ממתין עם הרכישה. ובין כה צריך פיצוי קצת יותר רציני אם מגיעים להסדר והנייר תקוע בתיק שנתיים (אוליר ה, לדוגמה)

- 2.טדי 08/06/2023 11:09הגב לתגובה זומעניין מאוד. שווה להכניס אבל כמובן בתיק מפוזר. אחלה כתבה. כל הכבוד יעקב.

- טדי 08/06/2023 11:29הגב לתגובה זוכמובן שהתגובה שלי היא לא המלצת קניה או מכירה!

- 1.AA 08/06/2023 11:09הגב לתגובה זוHouston has the highest rate of vacant office space of any metro area in the country, with nearly 19 percent of all brick-and-mortar office spaces in the Bayou City sitting empty at the end of 2022, according to a new report from Yahoo! Finance.

תחזיות אתר polymarket

תחזיות אתר polymarketשוקי החיזוי: הפרצה המסויית שהופכת הימורי ספורט לחוזים פיננסיים

רווחים משוקי התחזיות ממוסים בשיעור נמוך יותר מהימורים; מה המשמעות?

הפער במיסוי: למה חוזי חיזוי משתלמים יותר

הפער במס יכול להיות משמעותי: בהימור ספורט סטנדרטי, ה-IRS מתייחס לזכיות כהכנסה רגילה, מה שאומר שמי שנמצא במדרגת מס גבוהה ישלם בהתאם. לעומת זאת, בשוקי החיזוי, חוזי האירוע נתפסים כסוג של חוזים פיננסיים. במנגנון המיסוי המשולב בארצות הברית, 60% מהרווח ממוסה כרווח הון לטווח ארוך, ו-40% כרווח הון לטווח קצר, מה שמוביל לשיעור מס אפקטיבי נמוך יותר. מומחי מס בארצות הברית מדברים על סוג של פרצה, אך יש לזכור שה-IRS יכול להחליט שהמהות הכלכלית קובעת, ולהגדיר את הפעילות כהימור.

במקביל, חוק התקציב הגדול של הרפובליקנים שעבר ב-2025 שינה את כללי הקיזוז של הפסדי הימורים. בעבר ניתן היה לקזז 100% מהפסדים מול זכיות, אך כעת ניתן לקזז רק 90%. לדוגמה, אם שחקן זכה 100,000 דולר והפסיד 100,000 דולר, הוא יישאר עם הכנסה חייבת של 10,000 דולר. במקרה של חוזים בשוקי החיזוי, אם הם ממוסים כמו נגזרים, זה יכול להשפיע גם על מנגנוני הקיזוז והדיווח. עדיין, הכל תלוי בסיווג הסופי של ה-IRS.

המאבק הרגולטורי: מי יקבע את הכללים

השאלה מי יקבע אם חוזי ספורט הם הימורים מורכבת. חוזים עתידיים נמצאים תחת פיקוח ה-CFTC, בעוד שהימורים נמצאים תחת רגולציה מדינתית. ה-CFTC טרם נתן עמדה חותכת, ובינתיים מתנהלים הליכים משפטיים שיכולים להגיע עד בית המשפט העליון. זה מעכב החלטות רגולטוריות ומאפשר לשוק לצמוח במהירות. נתונים מ-Dune מראים שביום שיא אחד בקלשי, כ-97% מהמחזור הגיע מחוזי ספורט, מה שמדגים את היקף המגמה. אם בתי המשפט יקבעו שחוזי ספורט הם הימורים, זה יכול להעביר את המרכז הכובד למדינות, אך ה-IRS יכול להגדיר את ההימור באופן עצמאי.

הבעיה המעשית היא טיימינג: חוזי ספורט זמינים רק מ-2025 ואין כללי מס מסודרים. ייתכן שהנחיה תגיע רק אחרי מועד הגשת הדוחות, מה שיביא לצורך בתיקון דוחות מס. מומחי מס ממליצים לעבוד עם איש מקצוע ולשמור תיעוד מפורט של כל עסקה. ההיסטוריה מראה שה-IRS נוטה לנוע לאט מול חדשנות פיננסית, כמו במקרה של נכסים דיגיטליים, כך שהבהירות לגבי חוזי ספורט עשויה להגיע רק ב-2028.

- הבלרינה שהפכה למיליארדרית - סיפורה של לואנה לופס לארה

- במקום אנבידיה וטסלה: השוק החדש שמאיים על וול סטריט כבר מגלגל מיליארדים

- המלצת המערכת: כל הכותרות 24/7

בסיכומו של דבר, חוזי ספורט בשוקי חיזוי נראים כמו הימורים, אך כרגע מקבלים טיפול מס של נגזרים, מה שיוצר תמריץ להעביר את הפעילות לפלטפורמות חיזוי. עם זאת, יש סיכון רגולטורי ומסי, כולל אפשרות לשינוי כללים בדיעבד. זה יכול להפוך את השוק לאטרקטיבי במיוחד לעומת חברות כמו דראפטקינגס ופאנדואל של פלאטר, אך ככל הנראה זה יהיה זמני.

תחזיות אתר polymarket

תחזיות אתר polymarketשוקי החיזוי: הפרצה המסויית שהופכת הימורי ספורט לחוזים פיננסיים

רווחים משוקי התחזיות ממוסים בשיעור נמוך יותר מהימורים; מה המשמעות?

הפער במיסוי: למה חוזי חיזוי משתלמים יותר

הפער במס יכול להיות משמעותי: בהימור ספורט סטנדרטי, ה-IRS מתייחס לזכיות כהכנסה רגילה, מה שאומר שמי שנמצא במדרגת מס גבוהה ישלם בהתאם. לעומת זאת, בשוקי החיזוי, חוזי האירוע נתפסים כסוג של חוזים פיננסיים. במנגנון המיסוי המשולב בארצות הברית, 60% מהרווח ממוסה כרווח הון לטווח ארוך, ו-40% כרווח הון לטווח קצר, מה שמוביל לשיעור מס אפקטיבי נמוך יותר. מומחי מס בארצות הברית מדברים על סוג של פרצה, אך יש לזכור שה-IRS יכול להחליט שהמהות הכלכלית קובעת, ולהגדיר את הפעילות כהימור.

במקביל, חוק התקציב הגדול של הרפובליקנים שעבר ב-2025 שינה את כללי הקיזוז של הפסדי הימורים. בעבר ניתן היה לקזז 100% מהפסדים מול זכיות, אך כעת ניתן לקזז רק 90%. לדוגמה, אם שחקן זכה 100,000 דולר והפסיד 100,000 דולר, הוא יישאר עם הכנסה חייבת של 10,000 דולר. במקרה של חוזים בשוקי החיזוי, אם הם ממוסים כמו נגזרים, זה יכול להשפיע גם על מנגנוני הקיזוז והדיווח. עדיין, הכל תלוי בסיווג הסופי של ה-IRS.

המאבק הרגולטורי: מי יקבע את הכללים

השאלה מי יקבע אם חוזי ספורט הם הימורים מורכבת. חוזים עתידיים נמצאים תחת פיקוח ה-CFTC, בעוד שהימורים נמצאים תחת רגולציה מדינתית. ה-CFTC טרם נתן עמדה חותכת, ובינתיים מתנהלים הליכים משפטיים שיכולים להגיע עד בית המשפט העליון. זה מעכב החלטות רגולטוריות ומאפשר לשוק לצמוח במהירות. נתונים מ-Dune מראים שביום שיא אחד בקלשי, כ-97% מהמחזור הגיע מחוזי ספורט, מה שמדגים את היקף המגמה. אם בתי המשפט יקבעו שחוזי ספורט הם הימורים, זה יכול להעביר את המרכז הכובד למדינות, אך ה-IRS יכול להגדיר את ההימור באופן עצמאי.

הבעיה המעשית היא טיימינג: חוזי ספורט זמינים רק מ-2025 ואין כללי מס מסודרים. ייתכן שהנחיה תגיע רק אחרי מועד הגשת הדוחות, מה שיביא לצורך בתיקון דוחות מס. מומחי מס ממליצים לעבוד עם איש מקצוע ולשמור תיעוד מפורט של כל עסקה. ההיסטוריה מראה שה-IRS נוטה לנוע לאט מול חדשנות פיננסית, כמו במקרה של נכסים דיגיטליים, כך שהבהירות לגבי חוזי ספורט עשויה להגיע רק ב-2028.

- הבלרינה שהפכה למיליארדרית - סיפורה של לואנה לופס לארה

- במקום אנבידיה וטסלה: השוק החדש שמאיים על וול סטריט כבר מגלגל מיליארדים

- המלצת המערכת: כל הכותרות 24/7

בסיכומו של דבר, חוזי ספורט בשוקי חיזוי נראים כמו הימורים, אך כרגע מקבלים טיפול מס של נגזרים, מה שיוצר תמריץ להעביר את הפעילות לפלטפורמות חיזוי. עם זאת, יש סיכון רגולטורי ומסי, כולל אפשרות לשינוי כללים בדיעבד. זה יכול להפוך את השוק לאטרקטיבי במיוחד לעומת חברות כמו דראפטקינגס ופאנדואל של פלאטר, אך ככל הנראה זה יהיה זמני.